Часто задаваемые вопросы по процессу получения страховых выплат

При повреждении внутренней отделки и инженерного оборудования.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г., на основании Акта осмотра; гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования:

- Размер ущерба при гибели объекта определяется в размере страховой суммы объекта страхования

- Размер ущерба при повреждении внутренней отделки и инженерного

оборудования определяется исходя из среднерыночных цен на

строительные материалы с учетом износа и расценок на работы,

действующих на момент наступления страхового случая, в месте

нахождения объекта.

При повреждении (и/или утрате) домашнего имущества.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта осмотра;гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования.

- Размер ущерба при гибели имущества определяется отдельно по каждому зафиксированному в Акте о гибели предмету имущества, как стоимость предмета имущества в новом состоянии за минусом процента износа, исчисленного на момент наступления страхового случая.

- Размер суммы страхового возмещения определяется в соответствии

с условиями заключенного договора страхования.

Размер ущерба при

повреждении имущества определяется отдельно по каждому

зафиксированному в Акте осмотра, предмету имущества, как стоимость

предмета имущества в новом состоянии за минусом процента износа,

исчисленного на момент наступления страхового случая, с учетом

процента обесценения.

Размер ущерба при

повреждении имущества определяется отдельно по каждому

зафиксированному в Акте осмотра, предмету имущества, как стоимость

предмета имущества в новом состоянии за минусом процента износа,

исчисленного на момент наступления страхового случая, с учетом

процента обесценения.

Размер суммы страхового возмещения определяется в соответствии с условиями заключенного договора страхования.

При повреждении строения.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта о гибели, повреждении или утрате строений (квартир), домашнего и/или другого имущества, компетентных органов и условий заключенного Договора страхования.

- Размер ущерба при гибели объекта определяется в размере

страховой суммы объекта страхования за вычетом стоимости остатков,

годных к использованию по назначению и реализации, с учётом

обесценения.

- Размер ущерба при повреждении объекта страхования равен стоимости затрат на его ремонт (восстановление), с учётом износа и обесценения, для приведения стоимости застрахованного объекта в состояние, соответствующее его стоимости на момент непосредственно до наступления страхового случая.

Как рассчитывается размер выплаты по ОСАГО

По законодательству Украины нанесение вреда здоровью либо имуществу застрахованого, не принадлежащему к категории транспортных средств, компенсируется исключительно в денежном эквиваленте. Точно так же осуществляет выплаты по ОСАГО и наша компания. Происходят они согласно утвержденному законом лимиту на каждое пострадавшее в ДТП лицо и транспортное средство.

Суммы выплат по ОСАГО

В Украине с 19.02.2016 максимальный размер выплат по ОСАГО на одного потерпевшего составляет:

- 100 000. грн – за материальный ущерб;

- 200 000. грн – за ущерб здоровью и жизни.

Дальнейший расчет выплаты по ОСАГО на ремонт автомобиля пострадавшему в ДТП будет зависеть от возраста автомобиля. Страхователь, являющийся виновником происшествия, самостоятельно будет оплачивать разницу, если сумма ущерба оказалась выше фиксированной компенсации. Существующие правила по ОСАГО позволяют купить дополнительный полис для увеличения страхового платежа.

Что нужно знать по страховым выплатам ОСАГО:

- когда размер ущерба меньше установленного полисом, вы получите по страховке точную сумму, требуемую для возмещения расходов;

- если размер убытков превышает предел выплаты страховки по ОСАГО, то разницу вам придется погасить со своего бюджета;

- компенсации в пределах 200 и 100 тысяч гривен возмещаются отдельно для каждого лица, травмированного при аварии, и машины, получившей повреждения.

Сумма возмещения рассчитывается посредством экспертизы. Автомобиль осматривается специалистом с целью точного определения характера и объема повреждений, а также степени износа.

Какие факторы учитываются при калькуляции размера покрытия ущерба:

- уровень износа и рыночная стоимость автомобиля,

- число пострадавших в аварии машин,

- траты на эвакуацию транспортного средства с места ДТП,

- степень полученного ущерба – частичное повреждение либо уничтожение,

- цена восстановительных работ.

Чтобы получение выплат по ОСАГО прошло успешно, нужно провести оценку повреждений в течение 10 дней после подачи заявки в страховую компанию. Данная процедура крайне важна и предусмотрена законодательно. Также отметим, что предельная сумма по страховке — агрегатная. Это значит, что с каждым случаем, возникшим на протяжении года размер компенсации не понижается.

Согласно закону Украины сроки выплат по ОСАГО установлены в таком порядке – не позднее 90 суток с даты подачи заявки о возникновении страхового случая.

Если у вас остались вопросы на тему как происходит выплата по ОСАГО, позвоните нам по телефону и задайте их консультанту. СК Мега Гарант предлагает выгодные условия сотрудничества и не нарушает сроки возмещения ущерба по страховым случаям. Поэтому с нами сотрудничать приятно и безопасно.

СК Мега Гарант предлагает выгодные условия сотрудничества и не нарушает сроки возмещения ущерба по страховым случаям. Поэтому с нами сотрудничать приятно и безопасно.

Что делать, если не согласны с суммой страховой выплаты по ОСАГО — Советы

Даже мелкое ДТП – это всегда головная боль для водителей. Оформление происшествия, а затем ремонт авто требуют внимания и времени. К тому же выплаты от страховой компании по полису ОСАГО не всегда покрывают реальные затраты. Корреспондент «РИАМО в Красногорске» выяснила, что делать автовладельцу, если он не согласен с начисленной страховой суммой.

Эксперты: «Новая эстакада улучшит транспортную ситуацию в Красногорске»>>

Полис ОСАГО

С 2003 года автовладельцы в России обязаны ежегодно страховать свою автогражданскую ответственность. ОСАГО – это страховка, благодаря которой в случае ДТП расходы на ремонт автомобиля пострадавшему выплачивает не виновник аварии, а его страховая компания.

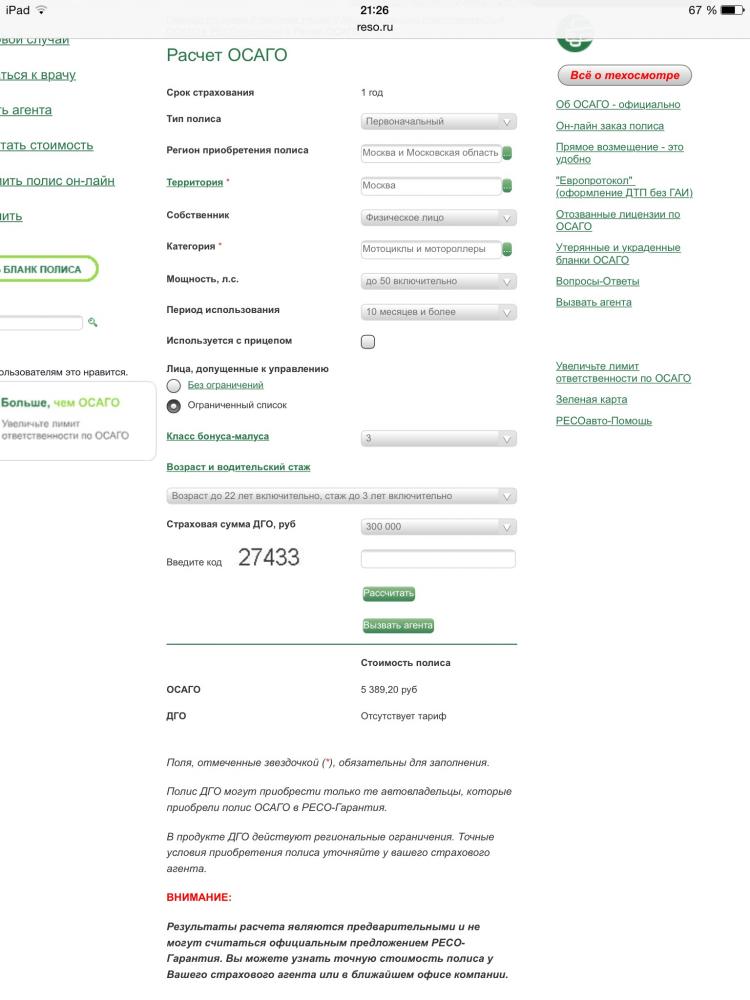

Стоимость полиса ОСАГО зависит от многих факторов. Значительно на нее влияют возраст и водительский стаж владельца машины и всех, кто включен в полис и, соответственно, может управлять автомобилем. Максимальный коэффициент применяется к водителям моложе 22 лет и с водительским стажем до 3 лет.

Кроме того, на стоимость полиса влияет количество допущенных к управлению лиц. Вернее, если они записаны поименно, то применяется коэффициент 1, который не влияет на конечную стоимость. А вот если договор обязательного страхования не предусматривает ограничение количества лиц, допущенных к управлению, применяется повышающий коэффициент 1,8.

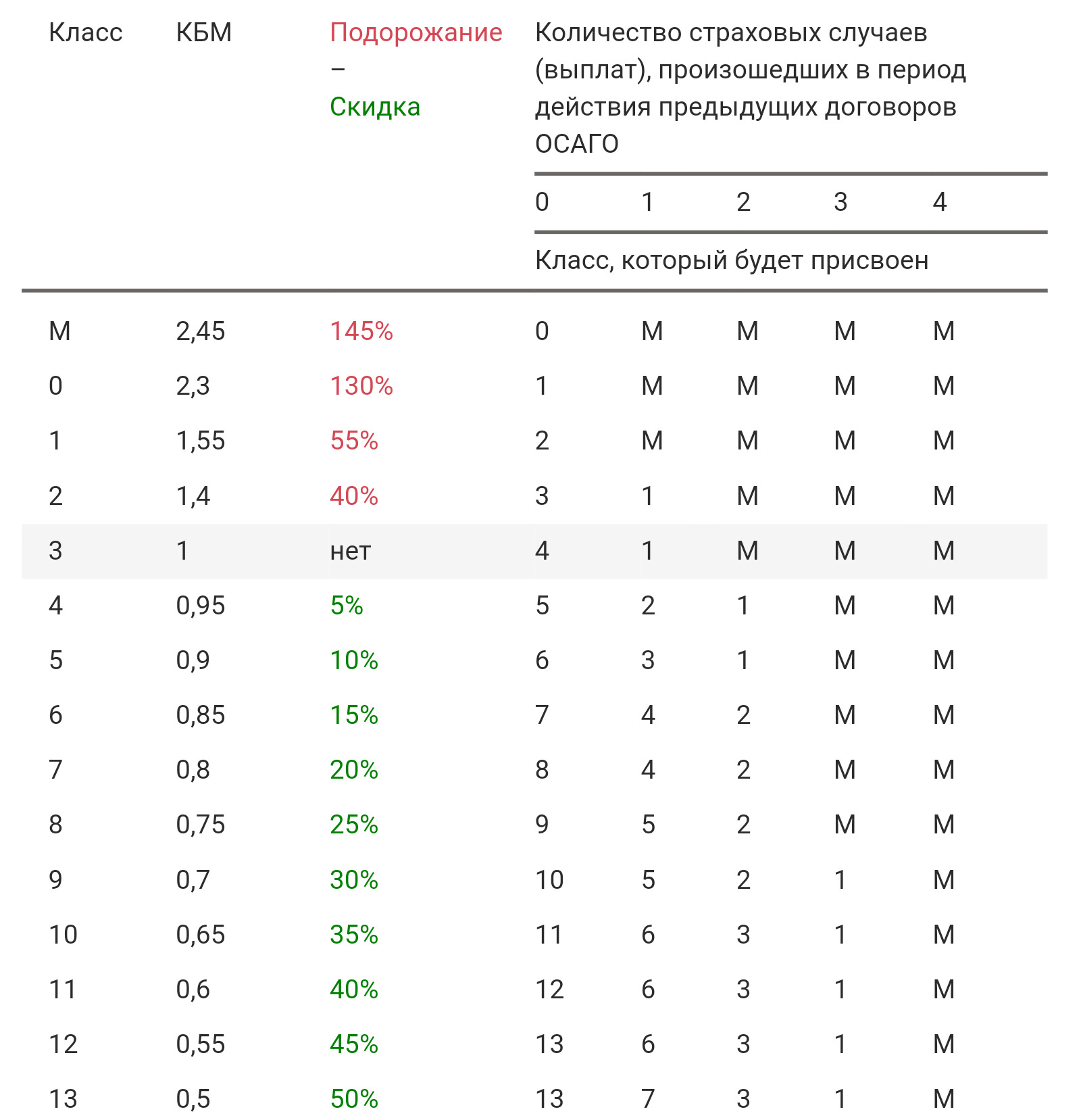

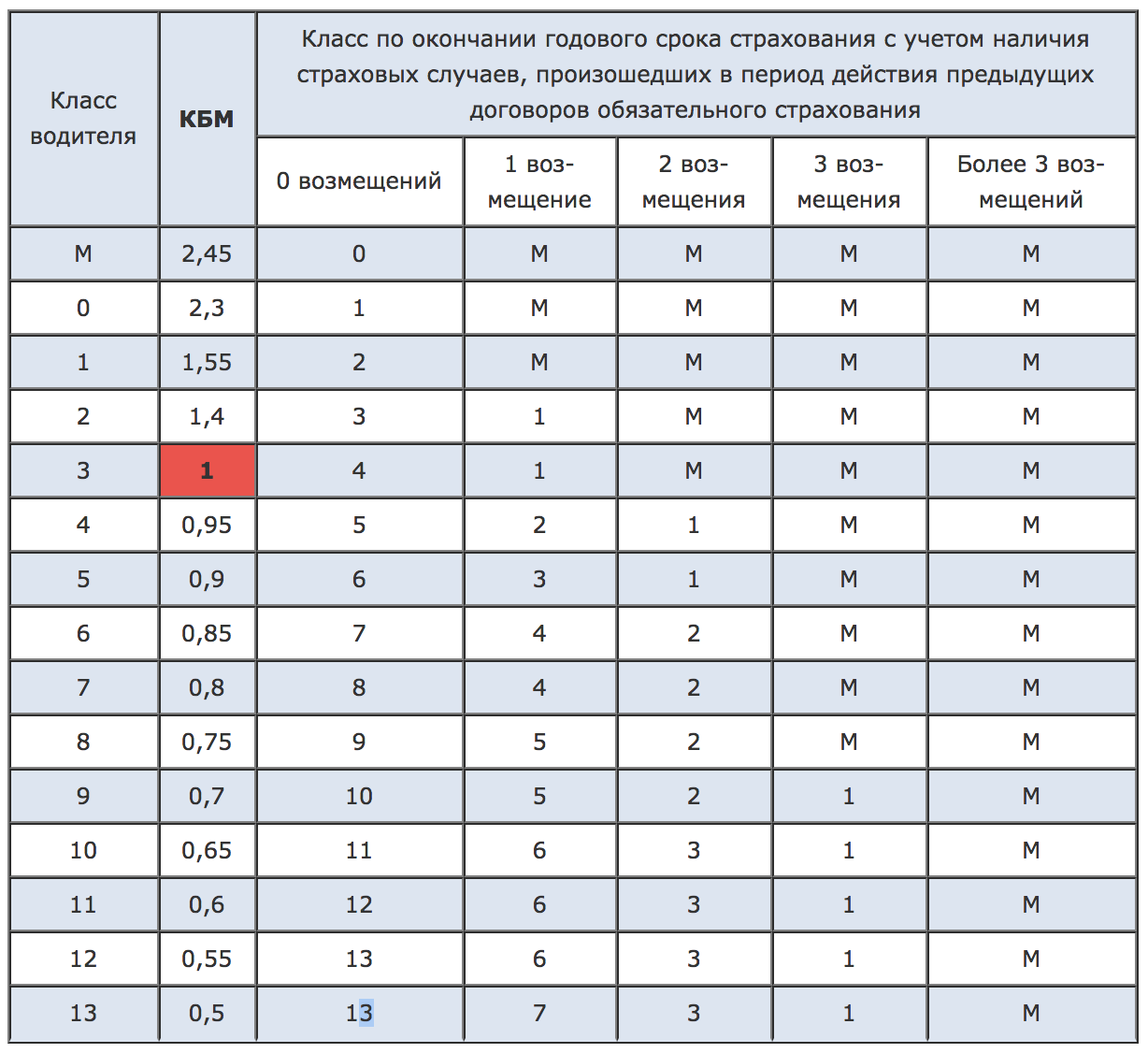

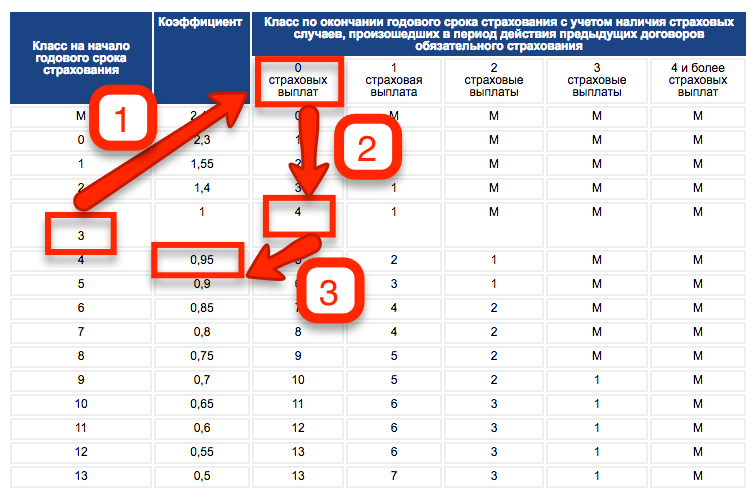

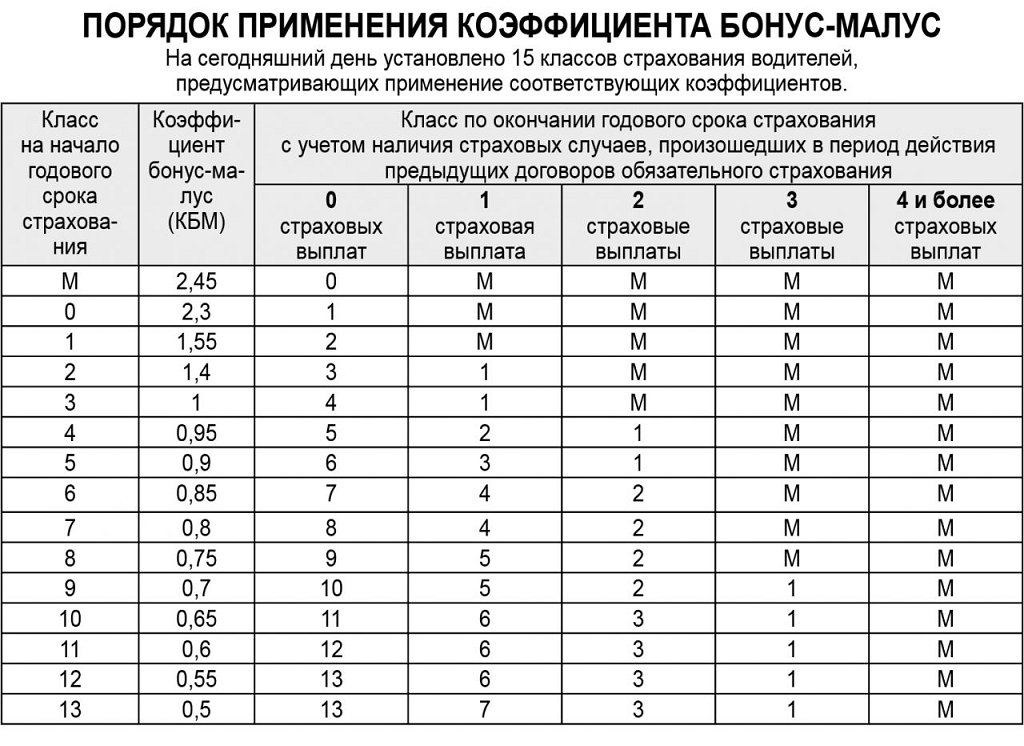

Еще один коэффициент, который «решает», во сколько в этом году автовладельцу обойдется страхование автогражданки, – КБМ, или коэффициент «бонус-малус».

Куда пожаловаться на плохие дороги в Красногорске>>

Оформление ДТП

© Pixabay

Российское законодательство предусматривает два варианта оформления ДТП без пострадавших – при помощи сотрудников Госавтоинспекции и так называемый европротокол. Кроме того, водители могут дать друг другу расписки в отсутствии взаимных претензий.

Нужно иметь в виду, что даже если водители решили, что автомобили получили незначительные повреждения и можно разъезжаться, не теряя времени на «бумажную волокиту», при отсутствии такой расписки это может быть расценено как оставление места ДТП и повлечь лишение права управления на срок до 18 месяцев.

Без участия сотрудника ГИБДД дорожно-транспортное происшествие можно оформить, если в ДТП участвовали только два транспортных средства, люди и иное имущество, кроме автомобилей, не пострадали, у обоих водителей есть полисы ОСАГО. Кроме того, не должны вызывать разногласий обстоятельства ДТП – то есть оба водителя согласны, кто виноват в столкновении.

В течение часа после аварии водители должны провести фотофиксацию происшествия. Автомобили нужно снять с четырех ракурсов – так, чтобы была привязка к местности. Хорошо, если в кадр попадет табличка с названием улицы и номером дома, остановка общественного транспорта. Обязательно крупно снять повреждения, обломки, следы торможения.

В Красногорске действует Центр помощи при ДТП, сотрудники которого готовы бесплатно помочь водителям оформить дорожные аварии по европротоколу. По мессенджерам WhatsApp и Viber оператор проверит фото на полноту и достаточность и ответит на все вопросы участников происшествия.

Центр помощи при ДТП расположен по адресу: микрорайон Опалиха, улица Мира, дом 5. Позвонить туда можно по телефону 8 (495) 989-29-80.

Позвонить туда можно по телефону 8 (495) 989-29-80.

Водителям на заметку: как работает Служба помощи при ДТП в Красногорске>>

Получение страховой выплаты

Во время оформления дорожного происшествия необходимо правильно заполнить извещение о ДТП и нарисовать схему. При оформлении по европротоколу в течение 5 дней оба участника аварии обязаны сдать эти документы в свои страховые компании.

Затем страховая компания назначит время, когда нужно представить автомобиль на осмотр. Важно до этого момента не проводить никаких ремонтных работ! Во время осмотра машина должна быть чистой, иначе эксперт может не увидеть какие-то повреждения, и они не войдут в калькуляцию.

Затем страховая компания либо назначит выплату, либо направит автомобиль на ремонт.

Как заменить водительское удостоверение в Красногорске>>

Несогласие с суммой страховой выплаты

© сайт GIPHY

Что делать, если автомобиль эвакуировали в Москве и ПодмосковьеЧасто автовладельцы оказываются недовольны суммой страховой выплаты. Кто-то, не желая тратить время и нервы, доплачивает недостающее из собственного кармана. Но есть несколько способов добиться от страховой компании дополнительных средств на ремонт.

Кто-то, не желая тратить время и нервы, доплачивает недостающее из собственного кармана. Но есть несколько способов добиться от страховой компании дополнительных средств на ремонт.

Для начала стоит выяснить, действительно ли вам не доплатили, и если да, то сколько. Для этого можно обратиться к независимым экспертам.

«Эксперты Центра помощи при ДТП по запросу гражданина могут провести повторную техническую экспертизу», – отметила руководитель центра Татьяна Ласточкина.

Она пояснила, что оценку правильности расчетов страховой проведут бесплатно. Если же гражданину нужно заключение эксперта – справка для суда или досудебного урегулирования, – это платная услуга.

Дорожное братство Красногорска о бесплатной помощи и взаимовыручке>>

Досудебное урегулирование

Сначала стоит попытаться договориться со страховой компанией. Для этого следует позвонить на телефон «горячей линии» или обратиться в офис и объяснить ситуацию.

Если этот способ не принес результата, можно написать претензию. Она оформляется в свободной форме, главное – изложить суть проблемы и пути ее решения, то есть нужно указать, что вы хотите получить доплату или отремонтировать автомобиль за счет страховой компании.

В течение 10 дней страховая должна либо удовлетворить претензию, либо дать мотивированный отказ.

Из Красногорска на Новорижское шоссе: поможет ли городу новая дорога>>

Обращение в суд

© сайт Министерства экологии и природопользования МО

В случае, если по оценкам независимых экспертов вам положена одна сумма, а страховая настаивает на меньшей выплате, свои права можно отстоять в суде.

Однако стоит иметь в виду: сумма выплаты не является фиксированной величиной, хоть и рассчитывается по единой методике, утвержденной Центробанком РФ. По решению пленума Верховного суда РФ, допустима статистическая погрешность в пределах 10 % между расчетами разных экспертов. Так, если страховая компания выплатила 91 % от суммы, которую насчитали независимые эксперты, у автовладельца формально нет повода обращаться в суд.

Так, если страховая компания выплатила 91 % от суммы, которую насчитали независимые эксперты, у автовладельца формально нет повода обращаться в суд.

В интернете множество фирм предлагают помощь в подаче судебного иска. Важно не нарваться на мошенников, которые возьмут деньги за услуги и оставят дело без движения.

Жители Московской области могут получить бесплатную юридическую помощь по любым вопросам в так называемых юридических клиниках. Они действуют на базе Международного юридического института и общественной организации «Гильдия предпринимателей Московской области».

В случае положительного решения суда страховая компания будет обязана оплатить истцу не только сумму за ремонт автомобиля, но и судебные издержки – при предоставлении подтверждающих документов.

Размер выплат по ОСАГО: правильна ли калькуляция страховщика

Что делать, если страховая мало платит по ОСАГО? Каков лимит выплат по ОСАГО и возможно ли их увеличение? Читайте об этом прямо сейчас!

Первое, что следует запомнить владельцам полисов ОСАГО, — это то, что в случае аварии он не компенсирует ущерб, нанесенный вашему автомобилю и его пассажирам. А вот в том случае, если вы стали виновником аварии, максимальная сумма страховой выплаты по ОСАГО будет выплачена пострадавшему той страховой компанией, в которой вы приобрели полис. При этом максимальный размер выплат по ОСАГО является фиксированной цифрой, и если вы, к примеру, получили повреждения автомобиля, оцененные свыше этой суммы, то увеличить лимит этой фиксированной цифры по ОСАГО вы не сможете.

А вот в том случае, если вы стали виновником аварии, максимальная сумма страховой выплаты по ОСАГО будет выплачена пострадавшему той страховой компанией, в которой вы приобрели полис. При этом максимальный размер выплат по ОСАГО является фиксированной цифрой, и если вы, к примеру, получили повреждения автомобиля, оцененные свыше этой суммы, то увеличить лимит этой фиксированной цифры по ОСАГО вы не сможете.

Ссылка на страницу Нашего юриста ВК — http://vk.com/new_mirzoev Бесплатная консультация +79219439609

Как увеличить лимит выплат по ОСАГО?

Многие водители, которые когда-либо обращались в страховую за компенсацией, не раз сталкивались с настолько невысокими суммами компенсации, что недоумевали – может быть, страховщики случайно забыли дописать ноль? На самом деле, сумма страховой выплаты может сознательно занижаться страховщиком, поскольку страховая компания, как и любая коммерческая организация, не стремится расставаться с собственными деньгами._(1).jpg) При этом суммы страховых выплат при ДТП могут быть занижены как в крупных компаниях, так и у мелких страховщиков, и они все практикуют это исключительно по той причине, что далеко не все водители продолжают отстаивать свои права после того, как узнали сумму.

При этом суммы страховых выплат при ДТП могут быть занижены как в крупных компаниях, так и у мелких страховщиков, и они все практикуют это исключительно по той причине, что далеко не все водители продолжают отстаивать свои права после того, как узнали сумму.

Есть вариант досудебного решения вопросов, касающихся суммы страховых выплат при дтп; для этого следует направить претензию в компанию страховщика. В законе четкого указания на этот счет нет, однако профессиональные автоюристы рекомендуют все-таки оформлять такую претензию – если дело дойдет до суда, вы в безусловном порядке сможете доказать, что вас не устроила сумма выплат по осаго и вы попытались уладить дело мирным путем.

Допустим, страховая мало платит по ОСАГО и не собирается идти на урегулирование в досудебном порядке, утверждая, что сумма страховой выплаты не изменится. На этом моменте настало время обращаться в суд для того, чтобы окончательно решить данный вопрос; разбирательство в среднем длится несколько месяцев, и для ускорения процесса стоит воспользоваться услугами автоюриста.

Автоюрист – это грамотная подготовка документов и доказательств того, что размер суммы страховой выплаты по ОСАГО, обозначенной страховщиком, незаконно занижен. Кроме того, участие автоюриста в судебном процессе является практически во всех случаях гарантией выигрыша дела, а в этом случае услуги его оплачивает страховая компания. Поэтому не стоит пренебрегать обращением к автоюристу, поскольку это – грамотный шаг и выгодное решение со всех сторон.

Позвоните нам прямо сейчас по круглосуточному телефону «горячей линии» (812) 448-64-32 и Вы получите БЕСПЛАТНУЮ юридическую консультациюКак узнать сумму страховой выплаты по ОСАГО и что для этого нужно

Подробности расчета стоимости полагающихся в рамках ОСАГО выплат практически никому не известны. Вопросы по этому поводу возникают практически у всякого владельца автомобиля, попавшего в аварию. Не обманет ли страховая компания, назначая страховку? Ведь случаи занижения выплат реальны. Отстоять свое право на полноценное возмещение затрат можно, зная особенности ее начисления.

Отстоять свое право на полноценное возмещение затрат можно, зная особенности ее начисления.

Можно ли самостоятельно рассчитать сумму страховой выплаты по ОСАГО и какими инструментами для этого стоит воспользоваться? От каких входных данных зависит сумма ущерба? Как происходит расчет страхового возмещения в страховой компании? Ответим на эти вопросы в данной статье.

От чего зависит сумма ущерба?

Компенсация рассчитывается и назначается в соответствии с рядом нормативных правовых актов. Положения закреплены в законодательстве федерального уровня. К таким регламентирующим документам относятся:

- Федеральный закон №40 2002 года;

- Федеральный закон №135 1998 года, регулирующий оценочную деятельность в стране;

- Постановления Правительства, хотя уже и утратившие силу, до сих пор влияющие на формирование и развитие страховых отношений между субъектами (№263 и №238 2003 года, №361 2010 года)

Что учитывается при определении суммы страховки?

Расчеты обычно производятся в соответствии со справочником Российского союза страховщиков. Суммы, указанные в них, изменяются только в зависимости от следующих критериев:

Суммы, указанные в них, изменяются только в зависимости от следующих критериев:

- Степень износа. К примеру, несмотря на то, что и старую, и совсем новенькую фару придется менять по одной цене, в первом случае страховщик заплатит куда меньше. Износ будет вычтен на основании заключения оценочной организации. Если решение, по мнению автомобилиста, не объективно, его можно проверить у независимых оценщиков. Документы, на основе которых проводилось обследование, необходимо отксерокопировать и представить эксперту.

- Дата ДТП.

- Экономический регион.

- Марка транспортного средства.

- Материал, из которого произведена деталь, ее номер.

Как производится расчет?

По закону страховая компания должна полностью возместить приобретение поврежденных деталей и необходимые услуги по ремонту ТС пострадавшего. Государством данная деятельность законодательно определена Федеральным законом №40, который предполагает 100%-ную сумму, достаточную для восстановления транспорта.

Однако обычные правила ОСАГО предусматривают положение, по которому страховые выплаты уменьшаются из-за износа поврежденных деталей. И это не в полной мере отвечает установленным на государственном уровне требованиям. Объясняется такое решение нежеланием платить пострадавшему в результате ДТП за совсем еще новенькие детали.

Пример

Петров попал на автомобиле Тойота в аварию, помяв бампер и переднюю левую дверь. В этот же день гражданин оповестил о ДТП своего страховщика и подал полный пакет документов для оформления компенсации. В течение 5 дней сотрудник компании ввиду необходимости осмотра машины согласовал место и порядок его проведения. Оценщик, учитывая многочисленные критерии, составил акт с данными для вынесения решения о стоимости восстановления автомобиля.

Зачастую скрытые дефекты в акте экспертизы не указываются, в пользу страховщика. На основании документа компания и устанавливает размер фактических выплат.

Оценочная деятельность

В первую очередь, эксперт обязан обращать внимание на характер повреждений транспортного средства. На заключение влияют причины их появления, объем и средняя стоимость обязательных ремонтных работ, используемые при этом технологии. В свою очередь, от вынесенного оценщиком решения напрямую зависит, сколько автовладелец получит в рамках ОСАГО.

На заключение влияют причины их появления, объем и средняя стоимость обязательных ремонтных работ, используемые при этом технологии. В свою очередь, от вынесенного оценщиком решения напрямую зависит, сколько автовладелец получит в рамках ОСАГО.

В акте эксперта должны отражаться следующие данные:

- модель транспортного средства;

- информация о выпуске;

- иные сведения о машине, в том числе государственный номер;

- личные данные владельца ТС;

- описание обнаруженных повреждений, полученных в результате ДТП;

- требующийся объем ремонтных работ.

Ошибки эксперта, конечно, не исключены. Известны случаи, когда в акт вносились повреждения, полученные ранее и к ДТП отношения не имевшие. И наоборот, может проводиться лишь поверхностный осмотр, а скрытые проблемы не выявляются.

Подсчет суммы страховых выплат

Калькуляция основывается на результатах осмотра. На сумму повлияет вид требующегося ремонта – покраска, монтаж, замена детали и пр. Увеличивается страховка от большей продолжительности ремонтных работ и их средней в экономическом регионе цены. Как уже упоминалось ранее, значительно снижает сумму степень износа ТС. Многими из этих критериев можно оперировать для минимизации расходов на выплату компенсации.

Увеличивается страховка от большей продолжительности ремонтных работ и их средней в экономическом регионе цены. Как уже упоминалось ранее, значительно снижает сумму степень износа ТС. Многими из этих критериев можно оперировать для минимизации расходов на выплату компенсации.

Самостоятельный подсчет

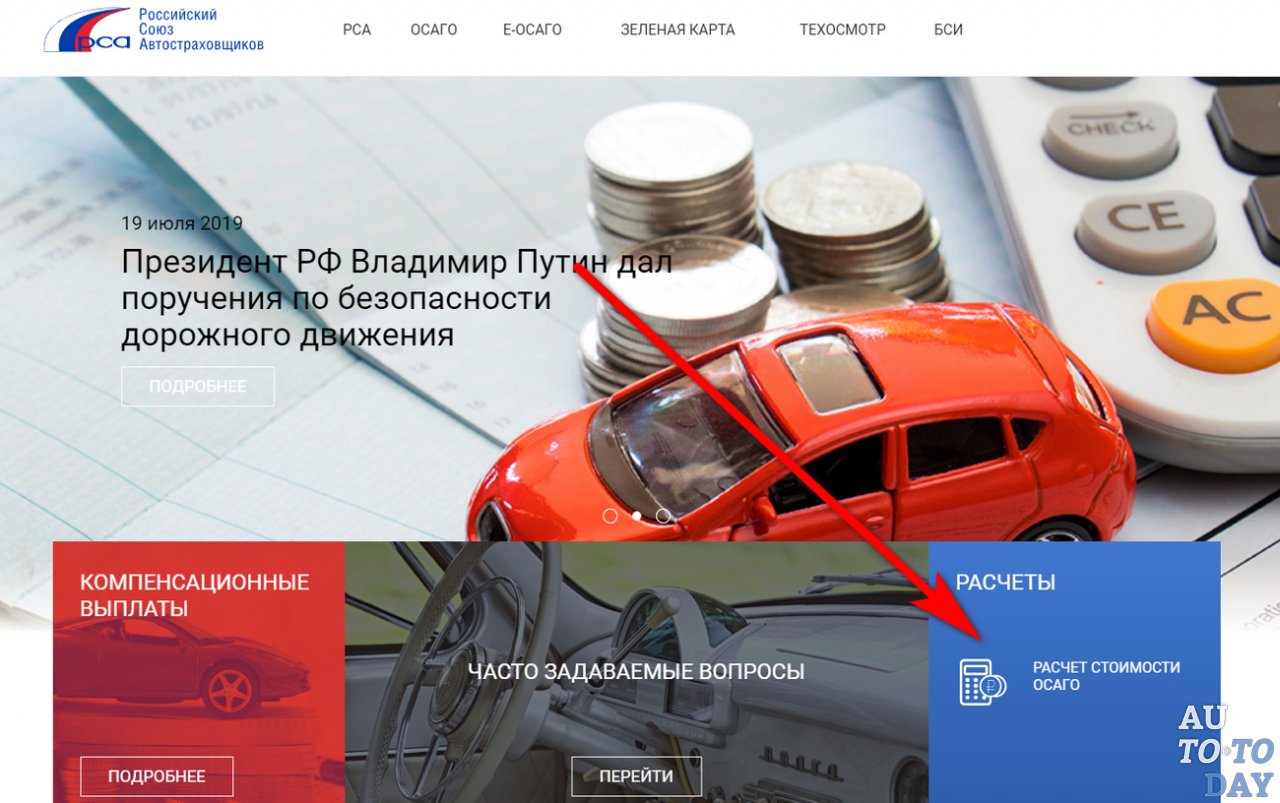

Российский союз автостраховщиков на сайте добавил калькулятор, который помогает автовладельцам самим подсчитать сумму выплат по ОСАГО. Для этого в соответствующие поля вводятся реквизиты: категория обратившегося лица (физическое или юридическое), стаж водителя, его возраст, длительность эксплуатации ТС, мощность двигателя, экономический округ, тип и срок действия страховки.

Если страховщик не торопится с выплатами, то этот калькулятор позволяет рассчитать и полагающуюся неустойку. Но вот качество запчастей и количество необходимых материалов система не учитывает. К тому же, степень износа на сайте не вводится, тем более, не определяется. Соответственно, калькулятор отображает только приблизительную компенсацию.

Страховые компании из-за недостаточной регламентации в отдельных аспектах их деятельности разработали большое количество критериев, позволяющих уменьшить сумму компенсации пострадавшему в ДТП. Но если налицо занижение данной суммы, водитель может защитить свои права и обратиться к независимому оценщику.

Советуем почитать: Проблемы определения размера страховой выплаты по ОСАГОРейтинг: 5/5 (1 голосов)

рассчитать сумму страховки у нескольких страховых компаний

Выбор страховой компании для оформления ОСАГО имеет немаловажное значение. От него зависят стоимость покупки полиса и качество обслуживания клиентов — в том числе оформление страховых выплат. Подробнее о том, как подобрать страховую компанию для оформления ОСАГО, вы узнаете далее.

Подробнее о том, как подобрать страховую компанию для оформления ОСАГО, вы узнаете далее.

Какие компании оформляют ОСАГО онлайн

Оформление ОСАГО через интернет предусматривают многие крупные страховые компании. Такой способ получения полиса удобен для клиента, так как не требует дополнительных затрат времени и денег на посещение офиса. Среди компаний, которые предлагают наиболее удобное оформление ОСАГО, можно выделить:

- АльфаСтрахование

- Ингосстрах

- ВСК

- Росгосстрах

- Тинькофф Страхование

- ЭРГО

- Согласие

- СОГАЗ

Электронный полис ОСАГО имеет ту же юридическую силу, что и бумажный. Он точно так же используется для оформления страховых выплат и подтверждения наличия страховки. Однако, у вас могут возникнуть проблемы с приемом Е-ОСАГО в удаленных регионах и сельской местности. Поэтому мы советуем вам иметь под рукой и бумажную версию полиса.

Однако, у вас могут возникнуть проблемы с приемом Е-ОСАГО в удаленных регионах и сельской местности. Поэтому мы советуем вам иметь под рукой и бумажную версию полиса.

От чего зависит стоимость полиса?

Стоимость страхового полиса почти не зависит от страховой компании. Она складывается из базового тарифа и понижающих или повышающих коэффициентов. Тарифы и коэффициенты устанавливает Центробанк, они одинаковы для всех страховщиков.

На стоимость страховки влияют:

- Тип транспортного средства (легковой или грузовой автомобиль, мотоцикл или автобус) и его мощность

- Срок оформления и действия полиса

- Возраст и стаж водителя

- Коэффициент бонус-малус — показатель безаварийной езды

- Число водителей, вписанных в полис

- Регион оформления полиса

Чтобы рассчитать полис самому, важно учесть не только все эти условия, но и собственные наценки страховой компании.![]() Необходимо изучить и сравнить между собой предложения всех страховщиков, доступных в регионе. Сделать это самому может быть тяжело.

Необходимо изучить и сравнить между собой предложения всех страховщиков, доступных в регионе. Сделать это самому может быть тяжело.

Калькулятор для расчета по всем страховым компаниям

Помочь в выборе страховой компании вам поможет онлайн-калькулятор. Это специальный сервис, который автоматически рассчитает стоимость полиса ОСАГО на основании ваших условий. Достаточно указать информацию о водителе и автомобиле, и калькулятор автоматически определит, сколько будет стоить для него страховка.

Многие страховые компании имеют собственные калькуляторы — с помощью них можно заранее рассчитать цену ОСАГО. Если вы еще не выбрали страховщика, то вы можете воспользоваться универсальным калькулятором на нашем сайте. Он поможет вам не только узнать стоимость полиса, но и подскажет, где лучше его оформить.

Вопрос-ответ

Что нужно для оформления заявки на получение полиса в режиме онлайн?

Для получения электронного ОСАГО перейдите на сайт страховой компании и зарегистрировать личный кабинет. После этого подготовьте требуемые документы и заполните заявление. Подтвердите действие и оплатите стоимость услуги. После этого вы получите полис на электронную почту.

После этого подготовьте требуемые документы и заполните заявление. Подтвердите действие и оплатите стоимость услуги. После этого вы получите полис на электронную почту.

Для кого предусмотрена льгота при оформлении ОСАГО?

Если водитель является инвалидом, которому для передвижения необходим автомобиль, то он может получить компенсацию половины стоимости полиса. Для этого ему нужно предоставить документы, подтверждающие инвалидность и необходимость личного транспорта.

Калькуляция запчастей по осаго

как произвести и что необходимо знать о процедуре?

Расчет стоимости запчастей на автомобиль по страховым полисам ОСАГО производится исходя из справочников средних цен, которые составляются Российской Страховой Ассоциацией. В эти справочники включены расценки на запчасти, средние цены на расходные материалы, нормочасы работ и их средние стоимости. Что такое РСА, как работать с данным органом и какие могут быть «подводные камни», рассмотрим в статье.

Что такое Российская Страховая Ассоциация?

Российская Страховая Ассоциация является некоммерческой организацией, с официальным статусом профессионального объединения страховых компаний, закрепленным в Федеральном законе №40. Эта компания осуществляет контроль над рынком услуг обязательного страхования автотранспорта.

В ее задачи входит пресечение нарушений со стороны страховых компаний и слежка за профессионализмом их работы.

Справка! РСА регулирует некоторые спорные вопросы между страхователем и страховщиком в досудебном порядке, например, восстановление коэффициента за безаварийную езду.

Как работать с сервисом на сайте РСА?

Сервис сайта по определению стоимости ремонта автомобиля предлагает 3 цены, на которые должен ориентироваться страховщик при формировании выплаты по страховому случаю по «автогражданке»:

- Средняя стоимость запчасти.

- Средняя стоимость нормочаса и количество нормочасов, которые потребуются для замены детали.

- Средняя стоимость расходных материалов, которые потребуются для замены детали.

Чтобы узнать стоимость запчасти, от страхователя потребуется ввести следующие данные:

- Дата, когда произошло дорожно-транспортное происшествие.

- Экономический район страны – всего их 12.

Экономические районы выведены РСА самостоятельно для более точного определения цен.

- Наименование марки транспортного средства.

- Каталожный номер детали, на которую узнается стоимость.

Чтобы узнать стоимость нормочаса, от страхователя потребуется вместо каталожного номера запчасти, выбрать из выпадающего списка тип транспортного средства.

Внимание! Чтобы узнать каталожный номер, нужно воспользоваться официальным каталогом запчастей конкретного производителя автомобилей, в котором потребуется ввести VIN-номер транспортного средства

Чтобы узнать стоимость материалов, потребуется ввести:

- Дату ДТП.

- Производителя требуемого материала.

- Наименование требуемого материала.

После отправки запроса, необходимо сохранить его номер, который будет выведен на экран. С его помощью, через раздел «Сохраненный запрос», можно будет узнать результат его обработки. Обычно на это уходит до 3-х рабочих дней, но бывает, это занимает всего несколько минут.

Зачем нужно знать цену на детали?

Выполнение самостоятельного расчета стоимости деталей для ремонта автомобиля в рамках обязательного страхования транспортных средств может потребоваться в двух случаях:

- Назначенная страховой компанией компенсационная выплата ниже, чем реальные затраты на ремонт машины. В этом случае, можно попробовать урегулировать ситуацию в досудебном порядке при помощи данных из справочника РСА. В большинстве случаев, если расчет по справочнику будет выше, чем назначенная компенсация, страховщик увеличит сумму выплаты, не доводя дело до суда.

- Страховая компания провела несколько экспертиз повреждений и их результаты разнятся в разы.

В этом случае страховщик выберет наименьшую стоимость и назначит выплату компенсации на ее основе. В большинстве случаев, эта сумма будет ниже, чем стоимость по справочнику РСА. Тут также можно «надавить» на страховщика данными из единого каталога запчастей.

В этом случае страховщик выберет наименьшую стоимость и назначит выплату компенсации на ее основе. В большинстве случаев, эта сумма будет ниже, чем стоимость по справочнику РСА. Тут также можно «надавить» на страховщика данными из единого каталога запчастей.

Важно! Если страховщик не соглашается платить согласно представленным страхователем данным из РСА, потребуется обратиться в суд, который точно будет следовать данным из справочника РСА и признает право держателя полиса ОСАГО на более высокую выплату.

Описание процедуры

Справочники Российской Страховой Ассоциации включают в себя более 80 миллионов позиций. Для каждой из этих позиций определены стоимости согласно 12-ти экономических регионов.

В справочники внесены только автомобили не старше 2002-го года. Для всех остальных машин стоимость рассчитывается как среднее по рынку конкретного региона.

Для выполнения точного расчета, страхователь должен будет внести следующие данные:

- Кто является инициатором запроса? Юридическое или физическое лицо.

- Тип страховки автора запроса.

- Возраст водителя, а также его общий стаж за рулем.

- Мощность двигателя транспортного средства.

- Срок эксплуатации транспортного средства.

- Срок действия страхового полиса.

После этого формируется базовый запрос, и пользователь направляется на определения стоимости конкретной запчасти в конкретном регионе. Далее, сервис в автоматическом режиме оценивает стоимость ремонта в 3 шага:

- Согласно введенному каталожному номеру запчасти, система производит поиск по справочнику с фильтром по региону, проводит анализ цен у разных поставщиков и выводит среднюю стоимость.

- Система анализирует автомобильные сервисы в географическом районе держателя страховки и согласно имеющихся данных выводит среднюю стоимость нормочаса.

- На основе собранных данных и базовым показателям необходимого времени для выполнения ремонта определяет рекомендуемый размер компенсации.

Профессиональная оценка ущерба автомобилю как альтернатива сервису

На текущий момент времени, данные РСА не являются абсолютно точными, так как внесенные 80 миллионов позиций не могут охватить весь спектр возможных запчастей. Также на цены многих деталей для транспортных средств, пока еще, серьезное влияние оказывают крайние минимальные и крайние максимальные значения, что негативно влияет на подсчет стоимости ремонта автомобиля.

Также на цены многих деталей для транспортных средств, пока еще, серьезное влияние оказывают крайние минимальные и крайние максимальные значения, что негативно влияет на подсчет стоимости ремонта автомобиля.

Также, важным минусом является привязка большинства запчастей для иномарок к валютам, которые регулярно меняют свой курс по отношению к рублю. При этом, механизм позволяющий оперативно корректировать цены на запчасти пока не разработан, что также оказывает негативный эффект на точность расчетов.

Третьим важным минусом данных из единого справочника является отсутствие учета характера повреждений. Так, например, если после ДТП потребуется заменить двигатель автомобиля, то сервис рассчитает стоимость мотора, стоимость демонтажа и монтажа, но не учтет возможные деформации металла, которые могут зажать двигатель, а это дополнительные нормочасы.

Из всего вышесказанного, можно сделать вывод, что на 2017 год, сервис РСА по расчету стоимости ремонта является лишь обзорным сервисом и он не может полноценно заменить работу профессиональных «оценщиков» (о единой методике, по которой происходит расчет стоимости, можно узнать тут).

Как обманывают страховые компании?

Страховые компании с большой неохотой расстаются с деньгами и часто занижают страховые выплаты (о том, как рассчитать положенные страховые выплаты, подробно рассказано здесь). Существует несколько основных методов занижения страховых компенсаций:

- При расчете стоимости запчастей учитываются аналоги, а не оригинальные запчасти. Чтобы обойти эту уловку страховщиков, требуется точно сверять номера из акта по компенсации с каталожными номерами запчастей пострадавшего автомобиля.

- Учитывается не полный перечень повреждений. Штатные оценщики страховых компаний часто записывают в акт только видимые повреждения автомобиля. Также они списывают на естественные износ сколы краски и небольшие деформации в районе основного повреждения. Такие действия являются незаконными. Единственным полноценным вариантом избежать такого обмана, является привлечение независимого эксперта.

- Завышение расчетного износа транспортного средства.

По закону, износ считается с даты постановки автомобиля на учет в ГИБДД, но страховые компании, не редко, считают с 1-го января, причем года выпуска автомобиля.

По закону, износ считается с даты постановки автомобиля на учет в ГИБДД, но страховые компании, не редко, считают с 1-го января, причем года выпуска автомобиля.Так, например, машина куплена и поставлена на учет 20 июля 2017 года, а изготовлена в 2016 году, страховщик может рассчитать износ с 1-го января 2016 года, что будет незаконным, на что нужно прямо указать. Обычно такие правки в расчет вносятся в досудебном порядке.

- Занижение нормочасов. Некоторые страховые компании применяют коэффициент износа не только к запчастям, но и к нормочасам работы. Это является незаконным, на что следует указывать при согласовании акта размера компенсации.

- Отсутствие выплаты за утрату товарной стоимости транспортного средства (что такое УТС автомобиля по ОСАГО и как ее подсчитать?). Ни одна страховая компания самостоятельно не включает этот пункт в акт расчета компенсации. И если на «возрастные» автомобили этот параметр практически не оказывает влияние, то на новые машины, до года, размер такой компенсации может составлять до 10% от цены нового автомобиля.

Единственным способом включить этот пункт в расчет – независимая оценка.

Единственным способом включить этот пункт в расчет – независимая оценка.

В целом, несмотря на попытки РСА урегулировать вопросы расчета стоимости запчастей и размера страховой компенсации, имеющиеся инструменты автоматизации расчетов еще не совершены и могут использоваться только как ориентиры. Исключение составляют совсем незначительные повреждения, которые не требуют профессиональных знаний и навыков для оценки реального ущерба.

расчет стоимости запчастей по ОСАГО

При наступлении страхового случая пострадавшая сторона обращается в страховую компанию, с которой она заключала договор ОСАГО. Страховщик назначает дату и место оценки, куда водитель обязан прибыть для установления суммы ущерба. На станции стоимость запчастей рассчитывается на основе данных, содержащихся в актуальной базе РСА.

Узнать стоимость запчастей для своего автомобиля при выплате по ОСАГО может любой желающий. Для этого Российский союз автостраховщиков (РСА) подготовил специальный раздел на своем официальном сайте. В данной статье подробно описан порядок и алгоритм действий для получения такой информации в режиме онлайн.

Для этого Российский союз автостраховщиков (РСА) подготовил специальный раздел на своем официальном сайте. В данной статье подробно описан порядок и алгоритм действий для получения такой информации в режиме онлайн.

Итак, чтобы узнать цену той или иной детали вашей машины:

1.Перейдите на страницу официального сайта РСА — prices.autoins.ru/priceAutoParts/.

2. Укажите дату в формате ДД.ММ.ГГГГ, на которую вы хотите узнать стоимость запчасти.

3. Выберите экономический регион, который должен соответствовать округу РФ, в котором будет производиться ремонт, например, «Центральный округ».

4. В третьем поле будет предложено указать марку автомобиля, например, AUDI, MERCEDES или BMW.

5. Самым главным полем является «Номер запасной части», который должен соответствовать артикулу детали. При необходимости, за один запрос можно отправить до трех номеров запчастей.

6. Для получения результата введите проверочный код и нажмите кнопку «Отправить запрос».

7. После обработки запроса к базе данных РСА, которая длится не больше 10 секунд, на экране появится номер, наименование и средняя стоимость детали в вашем федеральном округе. Если вы указали несколько номеров запчастей, то на экране будет информация в виде списка.

8. После этого вы можете сохранить результат запроса (ему будет присвоен уникальный номер, который обязательно нужно сохранить) или отправить новый запрос.

Теперь вы знаете, как самостоятельно рассчитать стоимость запчастей по ОСАГО на официальном сайте РСА. В заключение можно добавить, что на самом деле обязательными полями формы запроса являются только 2 из 4-х: «Дата» и «Номер запасной части», однако, мы рекомендуем заполнять все поля. Это позволит избежать ошибок расчета и вывода пустого результата.

Онлайн-калькулятор ОСАГО

проверка по справочнику на официальном сайте, каталог цен, калькулятор расчета по среднему прайсу, как узнать номер детали

Попадать в аварии не любит никто, но если у участников ДТП имеется полис ОСАГО, они гарантировано получают возмещение ущерба. Его размер можно примерно определить, зная, какие запчасти подлежат ремонту. Провести РСА расчет стоимости запчастей – полезная опция официального сайта Российского союза Автостраховщиков. Как все это сделать, мы расскажем.

Его размер можно примерно определить, зная, какие запчасти подлежат ремонту. Провести РСА расчет стоимости запчастей – полезная опция официального сайта Российского союза Автостраховщиков. Как все это сделать, мы расскажем.

Содержание статьи

Что такое РСА: полномочия, задачи

Союз автостраховщиков – это некоммерческая организация, основная задача которой обеспечить выплату участникам дорожного движения при ДТП, согласно полисам страхования ОСАГО. Основные функции:

- защита прав и интересов членов РСА в органах и на предприятиях;

- организация взаимодействия всех участников для выполнения ими обязанностей по выплате страховок пострадавшим в результате ДТП. В том числе осуществляется разработка, установка правил/норм деятельности и контроль за их соблюдением;

- гарантия выплат, которые соответствуют закону;

- защита в суде прав членов РСА, если иск касается ОСАГО;

- выполнение действий касательно организации и техническое обеспечение выполнения законов;

- создание информационных ресурсов, которые включают данные об ОСАГО, в том числе сервисов для проверки стоимости запчастей.

В отдельных случаях именно РСА отвечает за выплату компенсации, например:

- при отзыве у страховой компании лицензии, признание ее банкротом;

- в случае отсутствия у виновника ДТП страховки:

- если невозможно установить виновника аварии.

Зачем проверять стоимость запчастей?

Результаты, которые можно получить, использовав сервис РСА, помогают перепроверить, правильно ли произведен расчет компенсации страховой компанией. В базе союза собраны цены на детали из разных регионов, а результаты представлены в усредненном виде.

Если результаты нескольких экспертов различаются, необходимо пересчитать их стоимость при помощи онлайн-сервиса. Конечно, страховая компания оплачивает минимально возможную сумму, что в определенной мере мошенничество.

Важно! Интернет-ресурс разработан по распоряжению Банка России. Его функционал открывает доступ к информации средних цен на комплектующие, необходимые для проведения тех или иных действий по ремонту ТС.

Особенности расчета стоимости запчастей на сайте РСА

Прежде чем посетить сервис и провести проверку выплат, полезно узнать некоторые тонкости расчета. Конечно, своими силами, не имея специальных знаний и без привлечения справочников и каталогов, провести просчет не удастся.

Очень важный момент: при просчете по базе РСА в учет принимаются: износ и нормы расхода материала.

Обратите внимание! Полученные результаты, скорее всего, будут отличаться.

Основная проблема — личное мнение эксперта при оценке повреждений, например:

- деталь следует заменить;

- ее можно отремонтировать;

- оставить в том виде, как она есть.

Программа не берет во внимание, что в процессе работы ту или иную деталь приходится снимать и ставить на свое место несколько раз. А также существуют сложности с достоверностью ценовых позиций, приведенных в таблицах. По закону справочники должны обновляться каждые 6 месяцев, но так происходит не всегда.

Дополнительная проблема – невозможность дифференциации в зависимости от марки автомобиля. Так, нормочасы для БМВ будут намного больше, чем для других марок. Более того, калькулятор просчета не берет во внимание:

- что автомобиль старше 12 лет;

- состояние деталей: оригинальные, универсальные, новые или б/у в рабочем состоянии;

- износ деталей;

- повреждение тюнинга;

- вид и марку лакокрасочного покрытия;

- общее число деталей при ремонте.

Алгоритм расчета

Для проведения подсчетов на сайте РСА существует специальный калькулятор, в котором первым делом нужно выбрать экономический район из выпадающего списка.

Важно! Выбор региона обязателен, так как калькулятор работает с учетом его данных. Цены на ту или иную деталь могут сильно отличаться, так как единого реестра стоимости на данный момент не существует.

Данные, которые можно получить на интернет-ресурсе:

- стоимость;

- нормочасы. Это полезно знать, если СК выдает направление на обслуживание в конкретном автосервисе. Нормочасы – это стоимость необходимых для проведения ремонта трудозатрат, с учетом временного промежутка на проведение той или иной манипуляции по ремонту.

- материалы, которые потребуются для ремонта.

Для уточнения стоимости деталей, следует заполнить поля:

- дата, на которую следует подать сведения;

- экономический район страны;

- марку и модель машины;

- номер запчасти, согласно каталогу. Для уточнения его следует посетить специализированный сайт, указав VIN-код машины.

Что касается расчета стоимости нормочасов, то данные тут практические идентичны, но последняя графа касается типа ТС. Для просчета стоимости материалов в заполнении нуждаются: дата, производитель, наименование материала.

Важно! Запрос, который подает пользователь, в режиме онлайн сохраняется и ему присваивается уникальный номер. При следующих посещениях, можно перепроверить результат просчета. Для этого следует нажать на кнопку «сохраненный запрос» и ввести его уникальный номер.

Помощник, а не замена экспертной оценки

Методика просчета далеко не совершенная, поэтому не стоит полагать, что калькулятор РСА в полной мере может заменить экспертную оценку. Основные сложности процесса:

- использование более дешевых деталей;

- привязка стоимости импортных запчастей к иностранной валюте, что требует регулярного обновления баз. На данный момент – это нереально;

- не учитываются фактические повреждения, цены на рынке;

- невозможность просчета, к примеру, нормочасов для определенных манипуляций, в частности, покраска.

При помощи рассматриваемого сервиса возможен только контроль! Он не способен заменить реальной экспертной оценки.

Последнее обновление

Последнее обновление справочника РСА и всех его таблиц произошло 1 августа 2017 года. Отдельные запчасти подешевели (около 8%) и внедрены данные по новым поставщикам.

Важно! Данные расчета будут отличаться в зависимости от даты происшествия, ведь именно на нее и ориентировано определение той или иной цены.

Перед этим индексация и обновление справочников проводилось в 2015 году.

Вывод

Калькулятор запчастей на сайте РСА полезен, в первую очередь, тем, кто ожидает либо уже получил компенсацию от страховой компании. Однако, сервис далеко не совершенный, поэтому руководствоваться только его результатами не стоит.

Как рассчитать стоимость запчастей по ОСАГО на сайте РСА

Полис ОСАГО предполагает возмещение ущерба, причиненного чужому транспортному средству по вине страхователя. Если машина второго участника ДТП пострадала, то он обращается за компенсацией к страховщику, который выдал полис ОСАГО виновнику аварии. Для определения точной суммы ущерба экспертом производится осмотр и оценка, а стоимость запчастей определяется по данным из базы РСА.

Во избежание недоразумений при взаимодействии с незнакомой пострадавшему автомобилисту страховой компанией ему лучше заранее узнать стоимость запчастей своей автомашины, которые были повреждены в результате страхового случая и подлежат ремонту или замене.

Проверка стоимости запчастей на сайте РСА prices.autoins.ru/priceAutoParts/Сделать это можно на сайте РСА в соответствующем разделе. Для этого надо выполнить следующее:

- Зайти на официальный сайт РСА, найти страницу, где предлагается рассчитать стоимость запчастей для автомобиля.

- Указать дату, на которую нужен расчет цены запчасти (выбирается по календарю). Дата может быть любой, необязательно текущей.

- Выбрать из предложенного списка российский регион, где предполагается производить ремонт поврежденного автомобиля.

- Для расчета стоимости запчастей надо ввести марку автомобиля. Ее также можно выбрать из предлагаемого списка.

- Указать номер запчасти, он соответствует артикулу детали. В одном запросе можно указать от 1 до 3 наименований.

- Ввести проверочный код, отправить запрос.

- Обработка запроса в базе РСА занимает несколько секунд. Далее на экране появятся данные: номер, название, средняя стоимость запчастей в указанном пользователем регионе. При запросе на несколько деталей информация поступит сразу списком.

- Сохранить полученные результаты, нажав на соответствующую кнопку, запомнить номер запроса, если данные еще потребуются.

- Оформить новый запрос в базу РСА на расчет стоимости других запчастей, если в этом есть необходимость.

Эти несложные действия помогут любому автомобилисту быстро произвести расчет стоимости деталей по ОСАГО. Во избежание проблем и проволочек для запроса в базу РСА лучше сразу вносить всю запрашиваемую информацию, хотя ключевыми данными для расчета являются лишь номера запчастей и дата. Корректное заполнение всех полей в форме запроса гарантирует быстрое и безошибочное предоставление необходимых пользователю сведений, на основании которых пострадавший автомобилист сможет требовать достойную компенсацию за причиненный ему ущерб.

Онлайн-калькулятор е-ОСАГО

Категории- Статьи об ОСАГО

Расчет стоимости запчастей по ОСАГО на сайте РСА

Сегодня ОСАГО наиболее распространенный вид страхования в силу своей обязательности, поэтому с ним приходится сталкиваться каждому автомобилисту. В случае наступления страхового случая по ОСАГО, пострадавший обращается за получением страхового возмещения к своему страховщику. Он в свою очередь направляет его к оценщику, чтобы определить величину ущерба, нанесенного транспортному средству. После того, как проведена дефектация, требуется определить стоимость запчастей, потребных для ремонта. Расчет при этом ведется на основе данных, представленных в централизованной базе данных РСА.

Необходимо отметить, что доступ к базе РСА имеют не только представители страховых компаний, но и простые автомобилисты, что делает ее предельно прозрачной. Как результат, любой человек на основе несложного алгоритма может самостоятельно провести расчет стоимости запчастей, чтобы определить, насколько адекватная выплата предложена страховой компанией.

Порядок действия предусматривается следующий:

- Требуется зайти на официальный сайт РСА, где перейти в соответствующий раздел prices.autoins.ru/priceAutoParts/

- Ввести дату, на которую требуется узнать стоимость запчастей для авто.

- Выбрать федеральный округ, на территории которого планируется проведение ремонта.

- Ввести марку своего автомобиля, выбрав ее из выпадающего списка.

- Указать номер запасной части, то есть ее артикул. При этом форма предоставляет возможность за один запрос узнать стоимость до трех деталей.

- Остается только ввести в соответствующее поле проверочный код и «Отправить запрос».

Сайт РСА имеет достаточно высокое быстродействие, поэтому на обработку запроса уходит около 10 секунд. После этого пользователю предоставляется информация о наименовании детали, ее номере, а также расчетной стоимости запчасти для указанного региона.

При желании полученные данные можно сохранить, после чего приступить при необходимости к организации следующего запроса.

Таким образом, провести на сайте РСА расчет стоимости запчастей по ОСАГО не представляет никакой сложности. Стоит отметить, что фактически система проведет расчеты даже при заполнении только полей с датой и номером детали, но с целью исключить ошибки лучше заполнять все предложенные поля, тем более, что много сил и времени на это не требуется.

В целом РСА удалось создать удобный и действенный инструмент определения цен, вся информация в котором на регулярной основе обновляется.

Как рассчитать стоимость запчастей по ОСАГО на сайте РСА? – MyAutoHelp.ru

Во время столкновения двух и более транспортных средств, если нет физических увечий, возникает логичный вопрос – сколько заплатит страховщик. После подачи заявления на выплату и сбора необходимых документов можно самостоятельно рассчитать приблизительную сумму компенсации на официальном сайте РСА. Расчет стоимости запчастей по ОСАГО поможет вам избежать занижения страховой выплаты от СК.

Знакомство с РСА

Российский Союз Автостраховщиков (РСА) регулирует деятельность страховых компаний на российском страховом рынке. Более 90% всех страховщиков, имеющих лицензию на право осуществления деятельности по ОСАГО, состоят в этом объединении. Союз Автостраховщиков выполняет много задач. Основными из них являются:

- Контроль над соблюдением правил страхования, создание этих правил и их корректировка.

- Регулировка взаимодействия СК между собой и с потенциальными клиентами.

- Защита деятельности страховщиков и интересов страхователей.

- Может выступать в качестве независимого оценщика в сфере автострахования.

Одной из многих видов защиты потерпевших автострахователей является калькулятор расчета средней стоимости деталей, устанавливаемых взамен поломанных. Сведения, полученные на официальном сайте РСА, настолько авторитетны, что ими доказывается необоснованно заниженная выплата по ОСАГО.

Как производится расчет?

Специалистами разработан профессиональный справочник стоимости запчастей по ОСАГО от Российского Союза автостраховщиков. Это единственный в своем роде источник, на который опираются все страховщики при расчете выплаты при ДТП по ОСАГО.

Данный справочник содержит информацию по всем 12 экономическим районам РФ. В общей сложности в него входит от 80 млн позиций. В них описаны города и торговые точки, относящиеся к различным регионам, а также содержится таблица цен на автозапчасти и норму часов работников автосервисов.

Благодаря региональному разделению на автомобили от 2002 г. выпуска насчитывается близкая к реальной стоимости цена на запчасти. Ремонт машин, изготовленных до 2002 года, насчитывают по усредненным районным расценкам.

Исходя из вышесказанного, нам важно указывать данные по настоящему периоду эксплуатации автотранспорта. Вводить также необходимо каталожный номер запасной части. Далее калькулятор автоматически анализирует ее с регионом РФ, и так узнается не только стоимость детали, но и нормированный час работы в автомастерской.

Помимо сроков эксплуатации авто требуется ставить данные по следующим параметрам:

- Ф. И. О. автовладельца (страхователя), либо наименование юр. лица.

- Тип страховки.

- Возраст водителя.

- Стаж езды.

- Мощность двигателя в л/с.

- Период действия страховки.

- Экономический район.

- Марка-модель ТС.

- Номер запасной части (ОЕМ) узнается по идентификационному номеру машины (VIN – коду).

- Производитель материалов.

- Наименование самого материала.

- Дата для предоставления сведений.

После того как вы проставили безошибочные данные в пустующих окнах, нажимайте кнопку «рассчитать». Ответ поступит незамедлительно.

Внимание! Запрос по базе РСА может не отражать точную стоимость в силу того, что некоторые данные требую обновления. Особенно тщательный подход необходим в отношении иномарок и их привязанностью к инвалюте.

Другая полезная информация

Введенный вами запрос на расчет стоимости автоматически сохраняется и ему присваивается номер. Это лишний раз доказывает всю серьезность положения. При необходимости можно вернуться к произведенному запросу, выбрав кнопку «Сохраненный запрос» под определенным номером. Соответственно можно сделать другой запрос, если данные будут отличаться от региональных.

Стоит внимательно относиться к фразе от представителей СК: «начисляем выплату с учетом износа». Теперь установка цен по ОСАГО принимается без учета износа, т. е. вам должны заменять новые детали, узлы и агрегаты.

Третий «подводный камень», в вашем случае самый важный, заключается в том, чтобы перед подписанием Акта оценки ущерба, вы внимательно с ним ознакомились. Дело в том, что сумма выплаты может вас не удовлетворить и не совпадать с расчетом от базы РСА.

Подписывая данный акт «не глядя», вы соглашаетесь с размером компенсации, и оспорить его впоследствии возможно будет только через суд. Желаем вам справедливого урегулирования убытков!

Определение корпоративных торговых платежей (ОСАГО)

Что такое корпоративный торговый платеж (ОСАГО)?

Корпоративный торговый платеж (CTP) был формой электронного перевода средств, которая сегодня больше не используется. Система ОСАГО использовалась корпоративными и государственными организациями для выплат кредиторам с использованием системы автоматизированной клиринговой палаты (ACH). Платежная сеть CTP устарела из-за недостаточной гибкости и с тех пор была заменена более современными системами.

Ключевые выводы

- Корпоративные торговые платежи (CTP) были ранней формой сети коммерческих платежей, которая была построена на основе системы автоматизированной клиринговой палаты (ACH).

- Запущенный в 1983 году, он не успевал за технологическим прогрессом и спросом на электронные транзакции. На смену

- CTP пришла система корпоративной торговой биржи (CTX) для электронных платежей, которая используется до сих пор.

Общие сведения о корпоративных торговых платежах

Система корпоративных торговых платежей (CTP) была введена в 1983 году для устранения ограничений системы автоматизированной клиринговой палаты (ACH), которая действовала с 1974 года.Система ACH использовала 94-символьный формат для кодирования платежных данных в электронной форме. Данные, закодированные в этом формате, обычно включают учреждения и номера счетов как плательщика, так и получателя, а также соответствующие даты, суммы платежей и коды обработки.

В системе ACH оставалось от 30 до 34 символов из 94 доступных для сообщений, что было признано недостаточным. Дальнейшие проблемы с системой ACH включали отсутствие стандартизированных правил или процедур для передачи любых включенных сообщений получателю транзакции.Также не было никаких стандартизированных процедур для кодирования данных сообщений или их обработки.

Когда была введена система CTP, она расширила возможности прикрепления сообщений электронного платежа до 4999 дополнительных 94-символьных сообщений. Теоретически это позволяло плательщику включать в свою платежную информацию любое необходимое уведомление о платеже , или информацию, которая служила для определения причины платежа и объяснения суммы платежа.

Преимущества системы ОСАГО как для плательщика, так и для получателя включают устранение почтовых расходов и затрат на обработку, а также снижение банковских комиссий.Однако стоимость системы ОСАГО означала, что она не была идеальной для отправки или получения простых платежей по одному счету, но лучше подходила для более сложных денежных переводов.

Отказ ОСАГО

Система ОСАГО была упразднена с принятием Закона о совершенствовании взыскания долгов 1996 года. Система корпоративного торгового обмена (CTX) заменила систему ОСАГО с функциями, призванными исправить недостатки ее предшественницы.

Система CTP не сработала отчасти из-за требований к ее формату, которые затрудняли включение информации о платеже в записи дополнений.В системе CTP также отсутствовал стандарт содержания данных, который упростил бы для корпораций автоматизацию информации о дебиторской задолженности.

Система CTX упрощает отслеживание платежей и позволяет добавлять более подробные и адекватные записи о платежных авизо при каждом платеже. Система CTX также решает проблему стандарта содержимого данных, которая преследовала CTP, используя X12 для автоматизации получения платежей.

Преимущества и убытки — NSW CTP Green Slip

Информация о льготах, доступных для людей, пострадавших в автомобильной аварии в Новом Южном Уэльсе

Если вы получили травму в результате дорожно-транспортного происшествия в Новом Южном Уэльсе, вы имеете право на пособие и можете иметь право на возмещение ущерба.

Существует три типа льгот и два типа возмещения ущерба.

Преимущества

Пособия выплачиваются всем потерпевшим вне зависимости от их вины. Срок выплаты пособий определяется виной и степенью травмы.

Выплачиваются три вида пособий:

- Выплата за упущенную выгоду

- Плата за лечение и уход

- Оплата похоронных услуг.

1.Выплата за упущенную выгоду

Выплата за потерю дохода и трудоспособности доступна всем пострадавшим, независимо от их вины.

Период, в течение которого доступны выплаты, варьируется в зависимости от вины и уровня травмы, как показано в таблице ниже.

Выплаты рассчитываются на основе заработка до несчастного случая и доходности после несчастного случая.

Платежи различаются и ограничиваются тремя траншами.

| Максимальный период выплаты пособий — Выплата за упущенную выгоду | ||

| При неисправности | Все травмы | 6 месяцев |

| Не при неисправности | Легкие травмы | 6 месяцев |

| Более чем легкие травмы | 2 года | |

| Более чем легкие травмы и требование о возмещении ущерба | 3 года | |

| Постоянное обесценение более 10% | 2 года | |

| Более 10% постоянного обесценения и требование о возмещении ущерба | 5 лет | |

| Срок обращения | В течение 3 месяцев, если просрочка не обоснована, и в течение 3 лет или при необратимом обесценении более 10% | |

2.Лечение и уход

Пострадавшие имеют право на лечение и уход в разумных пределах независимо от их вины.

Срок, в течение которого доступны лечение и уход, зависит от неисправности и уровня травмы, как показано в таблице ниже.

Лечение и уход включает в себя медицинское, фармацевтическое, стоматологическое лечение, реабилитацию, скорую помощь, временную передышку, сопутствующий уход, вспомогательные средства, бытовую технику, протезирование, образовательную и профессиональную подготовку, модификацию дома и транспорта, модификацию рабочего места и учебного заведения.

| Максимальный период выплаты пособий — лечение и уход | ||

| При неисправности | Все травмы | 6 месяцев |

| Не при неисправности | Легкие травмы | 6 месяцев |

| Более чем легкие травмы | Выполняется | |

| Постоянное обесценение более 10% | Выполняется | |

| Срок обращения | В течение 3 месяцев, если просрочка не обоснована, и в течение 3 лет или при необратимом обесценении более 10% | |

3.Ритуальные расходы

Пособие выплачивается в размере разумных расходов на похороны.

повреждений

Право на предъявление иска о возмещении ущерба определяется степенью травмы, независимо от вины. За легкие травмы ущерб не возмещается.

Три — это два типа требований о возмещении ущерба. Их:

- Ущерб за экономические потери (потеря прошлых доходов и будущей доходности)

- Ущерб за неэкономический ущерб (боль и страдания).

Приведенные ниже таблицы относятся к каждому типу требований о возмещении ущерба.

1. Экономический убыток

Пострадавшие, получившие более чем легкие травмы, могут требовать возмещения экономического ущерба независимо от их вины.

Включает потерю прибыли в прошлом и снижение доходности в будущем.

| Право на возмещение убытков | |

| Легкие травмы | № |

| Более чем легкие травмы | Есть |

| Постоянное обесценение более 10% | Есть |

| Срок обращения | Не ранее, чем через 20 месяцев, если иск не касается смерти или более 10% необратимого обесценения. |

2. Неэкономические убытки

Пострадавшие с постоянным повреждением более 10% могут требовать возмещения неэкономического ущерба независимо от вины.

Сюда входят боль и страдания, потеря удобства и ожидание жизни, а также обезображивание.

| Право на возмещение неэкономических убытков | |

| Легкие травмы | № |

| Более чем легкие травмы | № |

| Постоянное обесценение более 10% | Есть |

| Максимальное требование | 521 000 долл. США |

| Срок обращения | Не ранее, чем через 20 месяцев, если иск не касается смерти или более 10% необратимого обесценения. |

При неисправности означает, что лицо полностью виновно или его небрежность составила более 61%.

Легкая травма означает травму мягких тканей или легкую психологическую или психиатрическую травму.

Информация в этих таблицах предназначена только для справки и для общих информационных целей. Он не принимает во внимание ваши конкретные потребности, цели или обстоятельства и не является советом. При принятии решений о претензиях, вашей страховке или любых других вопросах вы должны обратиться за юридической консультацией, соответствующей вашей ситуации, и вам не следует полагаться на эти таблицы.Хотя мы прилагаем разумные усилия для обеспечения точности и полноты таблиц, мы не делаем никаких заявлений и не даем никаких гарантий в отношении таблиц в той степени, в которой это разрешено законом.

Часто задаваемые вопросы — MAIC

Что такое ОСАГО?

СтрахованиеОСАГО возмещает владельцам транспортных средств и водителям, которые несут юридическую ответственность за телесные повреждения любой другой стороне в случае дорожно-транспортного происшествия. Страхование ОСАГО покроет вам телесные повреждения, вызванные, в результате или в связи с использованием застрахованного транспортного средства в происшествиях, к которым применяется Закон о страховании от несчастных случаев от несчастных случаев от несчастных случаев от несчастных случаев в автомобильной промышленности 1994 .Он покроет вас в случае претензий, предъявленных вам другими участниками дорожного движения, такими как водители, пассажиры, пешеходы, велосипедисты, мотоциклисты и пассажиры на заднем сиденье.

Что означает «третья сторона»?

В ОСАГО есть три стороны. Первая сторона — владелец / водитель «виновного» транспортного средства. Вторая сторона — ОСАГО «виновного» транспортного средства. Третья сторона — пострадавший.

Кто может потребовать компенсацию ОСАГО?

Любое лицо, пострадавшее в автомобильной аварии в Квинсленде по вине (полной или частичной) водителя, владельца или другого лица, застрахованного страховщиком ОСАГО виновного транспортного средства.

Дополнительные сведения см. В разделе «Кто может подать заявку».

Покрывает ли страхование ОСАГО ущерб имуществу или другим транспортным средствам?

№ ОСАГО страхование покрывает только телесные повреждения в результате автомобильной аварии.

Что делать, если у меня нет страховки ОСАГО?

СтрахованиеОСАГО является обязательным и условием регистрации транспортного средства. Если ДТП происходит с участием транспортного средства без регистрации и страховки ОСАГО, водитель и владелец могут нести материальную ответственность за ущерб, выплаченный пострадавшему.Кроме того, владельцам и водителям незарегистрированных транспортных средств грозят крупные штрафы.

Нужно ли мне приобретать отдельный страховой полис ОСАГО для моего прицепа?

Нет. См. Прицепы для получения дополнительной информации.

Насколько выгодно страхование ОСАГО?

Да. В отличие от многих других видов страхования ОСАГО предоставляет застрахованным неограниченное возмещение. Пособия, выплачиваемые пострадавшей стороне, зависят от степени травм и могут включать в себя расходы на скорую помощь, больничное и медицинское лечение, реабилитацию, потерю дохода и долгосрочное лечение.В отношении потери дохода могут применяться ограничения (верхний предел составляет трехкратный средний недельный заработок в неделю), а при определенных обстоятельствах могут применяться ограничения в отношении оплаты судебных издержек.

Кто устанавливает премии ОСАГО?

Начиная с 1 октября 2000 года лицензированные страховщики ОСАГО определяют размер страховых взносов ежеквартально в пределах верхнего и нижнего пределов, установленных Комиссией по страхованию от несчастных случаев.

См. Дополнительную информацию в разделе «Страховые взносы ОСАГО».

Могу ли я сменить страховщика ОСАГО?

Да.См. Дополнительную информацию в разделе «Смена страховщика».

Применяются ли кредиты GST к ОСАГО?

См. GST для получения дополнительной информации.

Что мне делать, если я получил травму в результате аварии?

См. Обзор процесса требования CTP.

Последнее изменение 3 декабря 2020 г.

Как устанавливаются премии ОСАГО

Схема ОСАГОЮжной Австралии использует модель оценки сообщества.

Это означает, что все владельцы транспортных средств определенного класса платят одинаковую премию на основе опыта предъявления претензий в этом классе, независимо от индивидуальной истории водителя или стиля вождения.

Схема, учитываемая сообществом, поддерживает доступность страховых взносов ОСАГО для всех владельцев транспортных средств. В соответствии с Законом об обязательном страховании третьих лиц от 2016 г. (Закон CTPIR) регулирующий орган по ОСАГО несет ответственность за определение страховых взносов на основании одного или нескольких из следующих условий:

- Тип транспортного средства

- Использование транспортного средства

- Место хранения

- право в соответствии с законодательством о налогах на товары и услуги на предварительный налоговый кредит для взносов по обязательному страхованию третьих лиц.

Тип и использование транспортного средства учитываются во всех премиум-классах. Расположение гаража определяется страховыми округами для премиум-классов, в которых применяется расположение гаража. Входящие налоговые льготы могут применяться, если вы используете свой автомобиль в коммерческих целях.

Регулятор ОСАГО устанавливает верхний и нижний пределы страховых взносов не реже одного раза в год для каждого премиального класса с использованием независимого экспертного актуарного анализа и рекомендаций.

Основными факторами, используемыми при расчете пределов страховых взносов, являются оценочное количество требований о возмещении ущерба в результате дорожно-транспортных происшествий, вызванных транспортными средствами определенного премиум-класса (частота требований), стоимость страховых возмещений, ожидаемых в результате несчастных случаев, произошедших в страховом году, и экономические допущения. , например инфляция заработной платы.

В расчет премии страховщика ОСАГО включается скидка на бизнес-расходы ОСАГО, управление претензиями ОСАГО и маржа прибыли.

Лимиты установлены таким образом, чтобы премии были достаточными для покрытия стоимости требований о компенсации ОСАГО, и было справедливо то, как владельцы транспортных средств финансируют Схему.

Суммы компенсационных выплат: Калькулятор боли и страданий

Попасть в аварию, несомненно, очень тяжело.Получение травмы в результате этого инцидента может усилить стресс, особенно если вы обнаружите, что не можете работать, испытываете боль или сталкиваетесь с постоянной инвалидностью. Компенсация за травмы может быть последней вещью, о которой вы думаете, но в этих случаях получение надлежащей суммы выплаты компенсации имеет решающее значение. Деньги, собранные в результате вашей травмы, могут потребоваться для покрытия ваших будущих медицинских счетов и потери дохода от работы. Наши опытные юристы по травмам могут вам помочь.

Обзор:Расчет сумм компенсационных выплат: что такое боль и страдание?

Присужденная сумма обычно определяется степенью боли и страданий, которые получил пострадавший в результате несчастного случая. Поэтому важно понимать, что такое «боль и страдание» на самом деле.

По определению, боль и страдание означают «физический и / или эмоциональный стресс, связанный с несчастным случаем и нанесенными им травмами». Это может включать множество психических и физических травм, наиболее частыми из которых могут быть:

- Кости переломы

- Рубцы

- Бернс

- Продолжающиеся травмы мягких тканей

- Операции и боли, связанные с выздоровлением

- Необратимая потеря функции любой части тела

- Внутреннее повреждение

- Депрессия

- Беспокойство

- Уродство

- Любая другая психологическая травма, в том числе потеря удовольствия от жизни

Есть два типа боли и страдания:

- То, что актуально и легко вычисляется; и

- То, что может продолжаться в будущем.

Рассчитать будущую боль и страдания для суммы выплаты компенсации может быть труднее, поскольку часто существует большая неопределенность в отношении уровня боли, в которой будет находиться человек, и того, как долго она будет длиться.

Индивидуальные убытки и общие убытки

В иске о компенсации есть два способа расчета боли и страданий. Первоначально страховая компания или присяжные (если вы пойдете в суд) оценит ваши индивидуальных повреждений .Это убытки, которые легко рассчитываются на основе ваших медицинских счетов, фактического потерянного времени на работе, материального ущерба и других личных расходов, на которые есть квитанции. Например, если вы попали в дорожно-транспортное происшествие, нашим юристам потребуется подтверждение стоимости ремонта вашего автомобиля и любых больничных расходов.

Вторая форма возмещения убытков, которая будет оцениваться в размере вашей суммы компенсации, называется общих убытков . Общие повреждения более субъективны, и поэтому их труднее подсчитать.Общие повреждения включают менее ощутимые травмы, такие как депрессия и / или беспокойство или стресс из-за аварии. Например, если вы споткнетесь или поскользнетесь в опасном месте в сообществе и сломаете ногу, наши юристы по общественной ответственности отнесутся к любой депрессии, связанной с невозможностью ходить, как к части вашего общего ущерба.

Физическая боль также включается в общие повреждения и часто не может быть объективно измерена, а может быть определена только с помощью вашего собственного описания.Это может быть как незначительный дискомфорт, так и хроническая боль.

Расчет общих убытков

Существует два метода расчета общих убытков для сумм компенсационных выплат. Первый — это Multiple Method . Этот метод учитывает ваши особые повреждения, а затем умножает их на число от 1 до 5. Чем серьезнее ваши травмы, тем более высокий множитель вы захотите использовать.

Факторы, которые принимаются во внимание при определении множителя, включают:

- Уровень вины другой стороны

- Медицинское свидетельство ваших травм

- Уровень боли, который вы испытываете

- Серьезность вашего диагноза и вашего лечения

- Ожидаемый уровень продолжающегося лечения, которое вам понадобится в будущем

- Уровень необратимого поражения, которое вы получите

- Тип необратимого поражения, которым вы будете страдать

- Длина вашего рекавери

- Медицинские заключения ваших врачей относительно вашего прогноза на будущее

Второй метод, используемый для расчета общих убытков, известен как ставка Per Diem .При использовании этого метода в расчетах используется количество дней, в течение которых вы, как ожидается, проживете в болезненном или неблагополучном состоянии. Страховая компания или присяжные определят, сколько дней вы будете испытывать постоянную боль или дискомфорт. Затем они применяют вашу дневную ставку заработной платы к уравнению и умножают количество дней боли на вашу дневную ставку заработной платы.

Может быть трудно решить, какой метод использовать для расчета боли и страданий. В таких случаях лучше всего поговорить с юристом, который специализируется на использовании этих расчетов.Здесь, в Owen Hodge, есть специалисты по травмам, в том числе юристы по компенсациям рабочим и юристы по медицинской халатности, готовые помочь в вашем конкретном случае. Они могут посоветовать вам, какой метод расчета является наиболее выгодным и справедливым для ваших обстоятельств.

Калькулятор компенсации боли и страданий Австралия

В Новом Южном Уэльсе есть несколько параметров, которые используются при расчете суммы компенсации и страданий. В соответствии с регулирующим органом штата Новый Южный Уэльс, вы можете оправиться от боли и страданий, а также от потери удовольствия от жизни.Однако ваши травмы должны носить постоянный характер, и вы должны потерять более 10% своих возможностей. По состоянию на октябрь 2016 года максимально допустимая компенсация за боль и страдания составляет 521000 долларов.

Поскольку проблема боли и страданий может быть как в значительной степени индивидуальной, так и ужасно сложной, важно иметь убедительные, надежные и точные медицинские доказательства и лечение. Кроме того, очень важно, чтобы вы обратились за юридической консультацией к тем адвокатам, которые занимаются этой областью права по специальности.Также следует учитывать ограничения по времени для подачи иска о возмещении вреда.

Если вам понадобится такая помощь, без колебаний обращайтесь в адвокатское бюро Оуэна Ходжа. Мы являемся экспертами в области дорожно-транспортных происшествий, компенсаций рабочим, халатности со стороны врача, поскользнуться и упасть, а также всех других видов претензий о травмах. Мы всегда рады помочь клиентам разобраться во всех ваших юридических потребностях. Если у вас есть вопросы по другому юридическому вопросу, у нас также есть опытная команда коммерческих, личных юристов и юристов по наследству.

Позвоните нам при первой возможности, чтобы назначить консультацию по телефону 1800 770 780.

В Owen Hodge Lawyers мы всегда стремимся предоставить вам лучшие юридические консультации и рекомендации — независимо от вашей проблемы. Мы специализируемся на различных юридических вопросах и ведем блог, в котором есть подробные и исчерпывающие статьи. Узнайте все о заявлении о возмещении телесных повреждений, заключении договора с бабушкой и юридических последствиях недоплаты заработной платы в блоге сегодня.

Люди также спрашивают:установленных законом льгот по схеме ОСАГО Нового Южного Уэльса — 6 советов и ловушек

ОСАГО Страховщик требует, чтобы рабочие выписали Отпуск по болезни