Налог на транспорт: ответы на часто задаваемые вопросы: 05 февраля 2021, 12:52

В Комитете государственных доходов (КГД) ответили на топ-10 вопросов по уплате налога на транспорт в Казахстане, передает Tengrinews.kz.

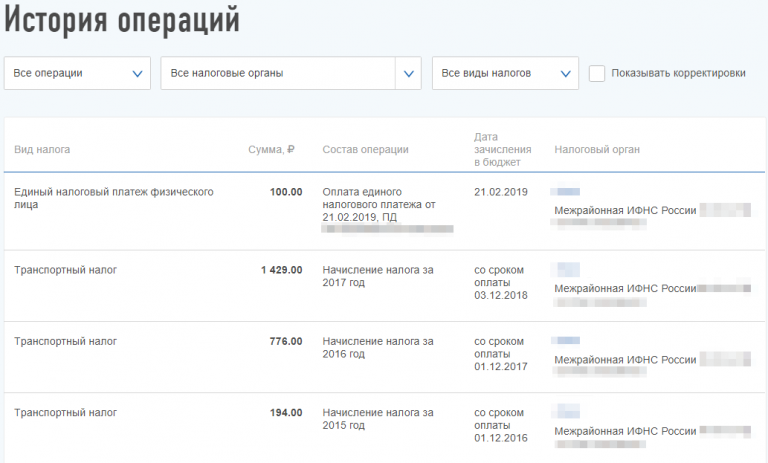

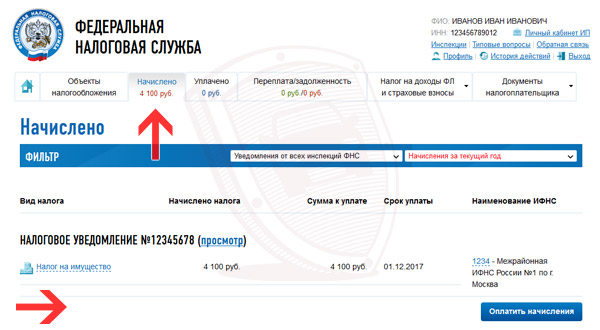

Где посмотреть свою задолженность по налогам?

На портале Комитета государственных доходов kgd.gov.kz в разделе «Электронные сервисы» можно посмотреть сведения об отсутствии (наличии) налоговой задолженности. Кроме того, получить данные о наличии задолженности можно в мобильном приложении e-Salyq Azamat.

До какого числа нужно уплатить налог на транспорт за 2020 год физическим лицам?

Не позднее 1 апреля 2021 года.

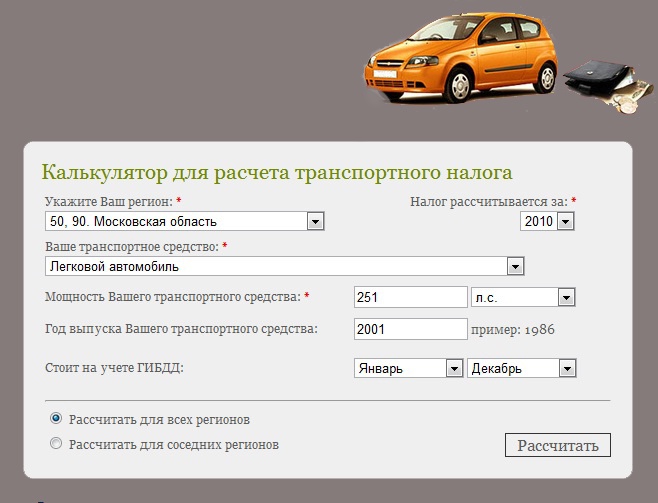

Как самостоятельно посчитать налог на транспорт?

Налог на транспорт можно посчитать с помощью сервиса «Калькулятор» на портале Комитета государственных доходов kgd.gov.kz в разделе «Электронные сервисы» и в мобильном приложении e-Salyq Azamat.

Машины нет и не было, а налог на транспорт начислили, куда обращаться?

Начисление налога на транспорт производится на основании сведений уполномоченного государственного органа. В случае отсутствия машины необходимо предоставить справку с уполномоченного государственного органа об отсутствии транспортного средства на праве собственности в Управление государственных доходов по месту жительства.

На какие реквизиты нужно уплачивать налог на транспорт?

Реквизиты налога на транспорт: код КБК — 104402, код КНП — 911; реквизиты пени: код КНП – 912.

Куда нужно уплачивать налог на транспорт физическому лицу?

Уплата налога на транспорт производится по месту жительства физического лица.

Владею легковой машиной уже несколько лет, но каждый год сумма налога увеличивается, с чем это связано?

Ставка налога зависит от размера МРП и объема двигателя транспортного средства, соответственно, каждый год сумма налога увеличивается вместе с увеличением размера МРП.

Освобождается ли от налога на транспортное средство инвалид, если у него на праве собственности есть легковое транспортное средство с объемом двигателя до 4 000 кубических сантиметров?

Освобождение по налогу на транспортное средство предусмотрено только по одному транспортному средству, кроме легкового автомобиля выше 4000 кубических сантиметров. При этом если легковой автомобиль с объемом двигателя свыше 4 000 кубических сантиметров зарегистрирован в уполномоченном органе до 31 декабря 2013 года и с того момента времени не происходила смена собственника, то в таком случае владелец освобождается от уплаты налога.

Почему за угнанную машину мне начислили налог на транспорт?

Основанием для освобождения от уплаты налога на автомобиль, который похищен у владельца, являются сведения, подтверждающие факт возбуждения уголовного дела об угоне.

Начисление налога прекращается с даты возбуждения уголовного дела об угоне и возобновляется с даты прекращения уголовного дела и его возврате. Таким образом, в случае если в уполномоченном органе не возбуждено уголовное дело по факту угона автомобиля, то у органов госдоходов нет основания для прекращения начисления налога.

Какой МРП применяется при расчете налога на транспорт за 2020 год?

Для исчисления налога на транспорт применяется МРП, действующий на 1 января соответствующего финансового года, то есть за 2020 год применяется 2651 тенге.

Для вопросов по уплате налогов можно обратиться в контакт-центр Комитета годоходов по номеру 1414, добавочный номер 4.

Хочешь получать главные новости на свой телефон? Подпишись на наш Telegram-канал!

Tengrinews.kz также есть в Aitu! Добавляйтесь к нам!

Транспортный налог на погрузчик \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Транспортный налог на погрузчик (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Подборка судебных решений за 2010 год: Статья 358 «Объект налогообложения» главы 28 «Транспортный налог» НК РФ

(ООО «Юридическая компания «Налоговая помощь»)Признав неправомерным применение предпринимателем льготы по транспортному налогу, установленной для сельскохозяйственных товаропроизводителей подп. 5 п. 2 ст. 358 НК РФ, арбитражный суд исходил из того, что от транспортного налога освобождаются только тракторы, комбайны и специальные автомашины, используемые в производстве сельскохозяйственной продукции. Между тем согласно Общероссийскому классификатору основных фондов (ОК 013-94), утвержденному Постановлением Госстандарта России от 26.12.1994 N 359, принадлежащий предпринимателю погрузчик не относится ни к тракторам, ни к комбайнам, а принадлежащий предпринимателю тягач седельный не является специальной техникой, а лишь используется для производства сельскохозяйственной продукции.Статьи, комментарии, ответы на вопросы: Транспортный налог на погрузчик

«Имущественные налоги организаций»

(Горохова Т.В.)

(«ГроссМедиа», «РОСБУХ», 2018)Судами установлено и материалами дела подтверждено, что в ходе выездной налоговой проверки при анализе оборотных ведомостей по счету 01 «Основные средства» было выявлено, что на балансе организации в проверяемом периоде числились автопогрузчики марки 4045р, марки 40810, вилочный автопогрузчик марки ВП-05 со стрелой 4014-4621005, два автопогрузчика марки ПУМ 500, не амортизированные в полном объеме, не зарегистрированные обществом «Уральский научно-технологический комплекс» в соответствии с законодательством Российской Федерации и не облагаемые транспортным налогом.

ФНС России от 10.08.2018 N ПА-4-21/15541@

«О сельскохозяйственных транспортных средствах»Данная позиция подтверждается выводами судебной практики. Так, Определением ВАС РФ от 16.03.2010 N ВАС-2570/10 в передаче дела N А06-2630/2009 в Президиум Высшего Арбитражного Суда Российской Федерации отказано, поскольку в ходе рассмотрения дела суды апелляционной и кассационной инстанций установили, что согласно техническим паспортам транспортных средств автомобиль УРАЛ является тягачом седельным, а экскаватор JCB — экскаватором-погрузчиком с обратной лопатой, для которых предусмотрены отдельные категории видов техники Общероссийском классификатором основных фондов ОК 013-94, утвержденным Постановлением Госстандарта Российской Федерации от 26.12.1994 N 359. Установив, что названный автотранспорт не относится ни к скотовозам, ни к тракторам, ни к комбайнам, суды пришли к выводу, что спорный транспорт не подлежит освобождению об уплаты транспортного налога по основаниям, предусмотренным подпунктом 5 пункта 2 статьи 358 НК РФ.

Какие налоги нужно заплатить до 2 декабря и как это сделать?

Какие налоги надо заплатить?

2 декабря истекает срок уплаты транспортного и земельного налогов, а также налога на недвижимость за минувший 2018 год. Это налоги на квартиры, дачи, гаражи, земельные участки и машины, а также на другую недвижимость, землю и транспорт, которые вам принадлежат или принадлежали в 2018 году. Если вы продали имущество в этом году, то заплатить налог за прошлый год все равно необходимо, а если приобрели в 2019, то платить его надо будет уже в 2020-м.

Как это сделать?

Заплатить налог легко. Это можно сделать в отделении банка, предъявив квитанцию ФНС, которая должна была прийти вам по почте. Если вы потеряли или не получили квитанцию, то за повторной вы можете обратиться в районную налоговую службу.

Также заплатить налоги можно через личный кабинет на сайте «Госуслуги» или через сайт ФНС, а также через специальные приложения «Госуслуги» и «Налоги ФЛ» для смартфонов.

Какие существуют льготы?

В нашей стране действует целый ряд льгот на имущественные налоги, например, для пенсионеров или многодетных семей.

Так, для граждан, воспитывающих трех и более детей, база по налогу на имущество была уменьшена на величину кадастровой стоимости 5 квадратных метров квартиры и 7 квадратных метров жилого дома на каждого ребенка. Многодетные семьи получат также вычет в размере шести соток при определении налоговой базы по земельному налогу. Кроме того, для всех физлиц вводится 10-процентное ограничение по росту земельного налога, исчисляемого по кадастровой стоимости. Это означает, что как бы ни выросла кадастровая стоимость участка, земельный налог для граждан увеличится не более чем на 10%. Все указанные льготы применяются при расчете имущественных налогов за 2018 год.

Подробнее о том, какие налоговые льготы вам положены, вы можете узнать на сайте ФНС в данном разделе.

Почему необходимо заплатить налоги в срок?

Если вы не заплатите налоги в срок, то уже с 3 декабря каждый день вам будет начисляться пеня — в процентах от неуплаченной суммы налога. Рассчитывается она так — к сумме неуплаченного налога начисляется пеня в размере 1/300 действующей ставки рефинансирования ЦБ РФ от суммы задолженности за каждый день просрочки платежа.

Чем грозит налоговая задолженность?

Налоговый должник может столкнуться с целым рядом ограничений — замороженные банковские счета, арестованное имущество или отказ в выезде за границу. Также ФНС может взыскать налог через суд, и в этом случае помимо пеней придется заплатить исполнительский сбор. Кроме того, налоговая задолженность чревата проблемами с банками при получении кредита.

Кроме того, налоговая задолженность чревата проблемами с банками при получении кредита.

Оплатить налог на транспорт можно будет через приложение Е-Salyq-Azamat

Фото: Руслан Пряников

Комитет государственных доходов впервые направит предстоящие платежи по налогу на транспортные средства до срока уплаты в бесплатное мобильное приложение КГД «Е-Salyq-Azamat». Отправка платежей пройдет поэтапно с 18 по 31 марта 2021 года, сообщили центру деловой информации Kapital.kz в пресс-службе КГД.

Налог на транспорт физлиц за 2020 год рассчитан по данным Комитета административной полиции и будет размещен во кладке «Предстоящие платежи». Для входа в мобильное приложение необходимо, чтобы номер мобильного телефона был зарегистрирован на ИИН в базе мобильных граждан (ЦОНе).

«Физлицам предоставлена возможность узнать сумму налога до срока оплаты с одновременной возможностью проведения оплаты по готовым реквизитам. Срок уплаты налога на транспортные средства за 2020 год истекает 1 апреля 2021 года» , — указывается в сообщении.

Посмотреть предстоящие платежи можно не только на сайте КГД и egov.kz, но и в мобильных приложениях банков (Kaspi.kz, Homebank).

«При этом сумма исчисленного налога на транспортные средства в сервисе предстоящих платежей мобильных приложений КГД и банков отображается с учетом имеющейся оплаты (переплаты) на лицевом счете. Сумма предстоящих платежей по налогу на транспортные средства не является налоговой задолженностью, поэтому не отображается в сервисе «Сведения о задолженности по налоговым и социальным платежам» мобильного приложения КГД», — пояснили в комитете.

Уплатить налоги казахстанцы могут и другими способами: наличными в отделениях банков второго уровня или платежных терминалах, с помощью банковских карт в банкоматах и платежных терминалах.

Для получения справочной информации можно обратиться по бесплатному номеру 1414.

Налоговую задолженность можно проверить в мобильном приложении КГД «Е-Salyq-Azamat» во вкладке «Сведения о задолженности по налоговым и социальным платежам».

Бизнес14388

Предпринимателей будут идентифицировать через QR-кодПилотный проект планируют завершить к концу 2022 года

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Налог на недвижимость | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

как проверить задолженность, кто освобождается от уплаты в 2021 году

Что такое налог на автотранспортИметь собственный автомобиль, наверное, мечта каждого гражданина нашей страны. Ведь все хотят свободно и с комфортом передвигаться из точки А в точку Б. Но, приобретая транспортное средство, в добавок к комфорту и удобству вы получаете еще и целый набор разнообразных расходов. Одним из которых является транспортный налог. Что же это такое?

Ведь все хотят свободно и с комфортом передвигаться из точки А в точку Б. Но, приобретая транспортное средство, в добавок к комфорту и удобству вы получаете еще и целый набор разнообразных расходов. Одним из которых является транспортный налог. Что же это такое?

Налог на автотранспорт – это плата (размер которой зависит от характеристик транспортного средства), взимаемая в владельцев зарегистрированных транспортных средств.

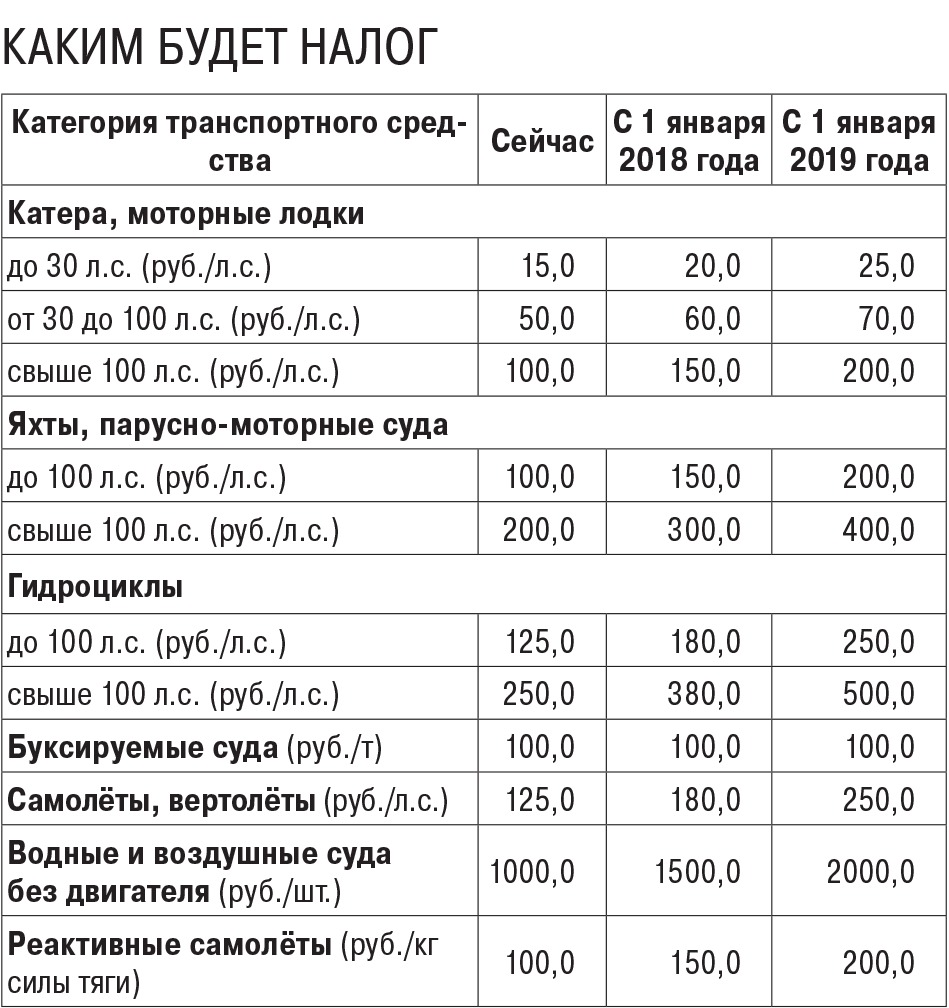

Плательщиками транспортного налога являются физические и юридические лица, которые владеют транспортным средством, входящим в перечень объектов налогообложения. А это: грузовые и легковые автомобили, автобусы, тракторы, мотоциклы, катера, суда, яхты, самоходные сельскохозяйственные, летательные аппараты и другое. Стоит отметить, что, согласно Налогового Кодекса Республики Казахстан, морские суда, зарегистрированные в международном судовом реестре РК, медицинские транспортные средства и карьерные самосвалы с грузоподъемностью 40 тонн и выше, не являются объектами налогообложения.

Ставки налога на транспорт (таблица)На сегодняшний день утверждены такие ставки транспортного налога:

№ | Объект налогообложения | Налоговая ставка (МРП) | Увеличение суммы налога |

1 | Легковые автомобили с объемом двигателя (куб. см): |

|

|

до 1100 включительно | 1 | — | |

свыше 1100 до 1500 включительно | 2 | — | |

свыше 1500 до 2000 включительно | 3 | 7 тенге за каждую единицу превышения нижнего предела по категориям | |

свыше 2000 до 2500 включительно | 6 | ||

свыше 2500 до 3000 включительно | 9 | ||

свыше 3000 до 4000 включительно | 15 | ||

свыше 4000 | 117 | ||

2 | Грузовые, специальные автомобили грузоподъемностью (без учета прицепов): |

|

|

до 1 тонны включительно | 3 | — | |

свыше 1 тонны до 1,5 тонны включительно | 5 | — | |

свыше 1,5 до 5 тонн включительно | 7 | — | |

свыше 5 тонн | 9 | — | |

3 | Тракторы, самоходные сельскохозяйственные, мелиоративные и дорожно-строительные машины и механизмы, специальные машины повышенной проходимости и другие автотранспортные средства, не предназначенные для движения по автомобильным дорогам общего пользования | 3 | — |

4 | Автобусы: |

|

|

до 12 посадочных мест включительно | 9 | — | |

свыше 12 до 25 посадочных мест включительно | 14 | — | |

свыше 25 посадочных мест | 20 | — | |

5 | Мотоциклы, мотороллеры, мотосани, маломерные суда, мощность двигателя которых: |

|

|

до 55 кВт (75 лошадиных сил) включительно | 1 | — | |

свыше 55 кВт (75 лошадиных сил) | 10 | — | |

6 | Катера, суда, буксиры, баржи, яхты (мощность двигателя в лошадиных силах): |

|

|

до 160 включительно | 6 | — | |

свыше 160 до 500 включительно | 18 | — | |

свыше 500 до 1000 включительно | 32 | — | |

свыше 1000 | 55 | — | |

7 | Летательные аппараты | 4 % от МРП с каждого киловатта мощности | Поправочные коэффициенты по сроку эксплуатации (п3 ст366 НК РК) |

8 | Железнодорожный тяговый подвижной состав, используемый: для вождения поездов любых категорий по магистральным путям; для производства маневровой работы на магистральных, станционных и подъездных путях узкой и (или) широкой колеи; на путях промышленного железнодорожного транспорта и не выходящий на магистральные и станционные пути | 1 % от МРП с каждого киловатта общей мощности транспортного средства | — |

Моторвагонный подвижной состав, используемый для организации перевозок пассажиров по магистральным и станционным путям узкой и широкой колеи, а также транспортные средства городского рельсового транспорта | 1 % от МРП с каждого киловатта общей мощности транспортного средства | — |

Для легковых автомобилей с объемом двигателя свыше 3000 куб. см, произведенных или ввезенных на территорию РК после 31 декабря 2013 года, действуют следующие ставки:

см, произведенных или ввезенных на территорию РК после 31 декабря 2013 года, действуют следующие ставки:

Объект налогообложения | Налоговая ставка (МРП) | Увеличение суммы налога |

Легковые автомобили с объемом двигателя (куб. см): |

| 7 тенге за каждую единицу превышения нижнего предела по категориям |

свыше 3 000 до 3 200 включительно | 35 | |

свыше 3 200 до 3 500 включительно | 46 | |

свыше 3 500 до 4 000 включительно | 66 | |

свыше 4 000 до 5 000 включительно | 130 | |

свыше 5 000 | 200 |

Расчет налога на транспорт можно провести как самостоятельно, так и с помощью различных калькуляторов, доступных в интернете (например, на сайте Комитета государственных доходов).

Если вы решили произвести расчеты самостоятельно, то для этого вам понадобиться совершить всего три или два действия.

Произведем расчет на примере легкового автомобиля с объемом двигателя 2 400 куб. см.

- Из вышеуказанной таблицы видим, что данное авто находится в категории «свыше 2 000 до 2 500 включительно». Это значит, что ставка налога составляет 6 МРП. Производим расчет:

6 х 2 525 = 15 150 тенге

- Далее необходимо посчитать сумму доплаты за каждый куб. см. свыше 2 000. То есть, за каждую единицу превышения нижнего предела категории, в которую входит авто. В нашем случае это категория «свыше 2 000 до 2 500 включительно». Производим расчет:

400 х 7 = 2 800 тенге

- Далее складываем оба результата и получаем сумму налога на наше авто.

15 150 + 2 800 = 17 950 тенге

Нужно отметить, что данную сумму вы заплатите за год владения автомобилем. Но если же вы приобрели автомобиль, например, в середине года (в июле), тогда сумма налога будет вдвое меньше. Если же, например, автомобиль был приобретен в октябре, то заплатить придется всего за три месяца: (17 950/12) х 3 = 4 488 тенге.

Если же желания и времени производить расчеты самостоятельно у вас нет, всегда можно воспользоваться калькулятором. Например, если вы решили произвести расчет с помощью калькулятора на сайте Комитета государственных доходов, вам необходимо будет ввести такую информацию:

- Год исчисления налога

- Количество месяцев в году исчисления

- Вид объекта налогообложения

- Диапазон значений объема двигателя (куб. см.)

- Объем двигателя

Как узнать, оплачен ли налог на транспорт в Казахстане?

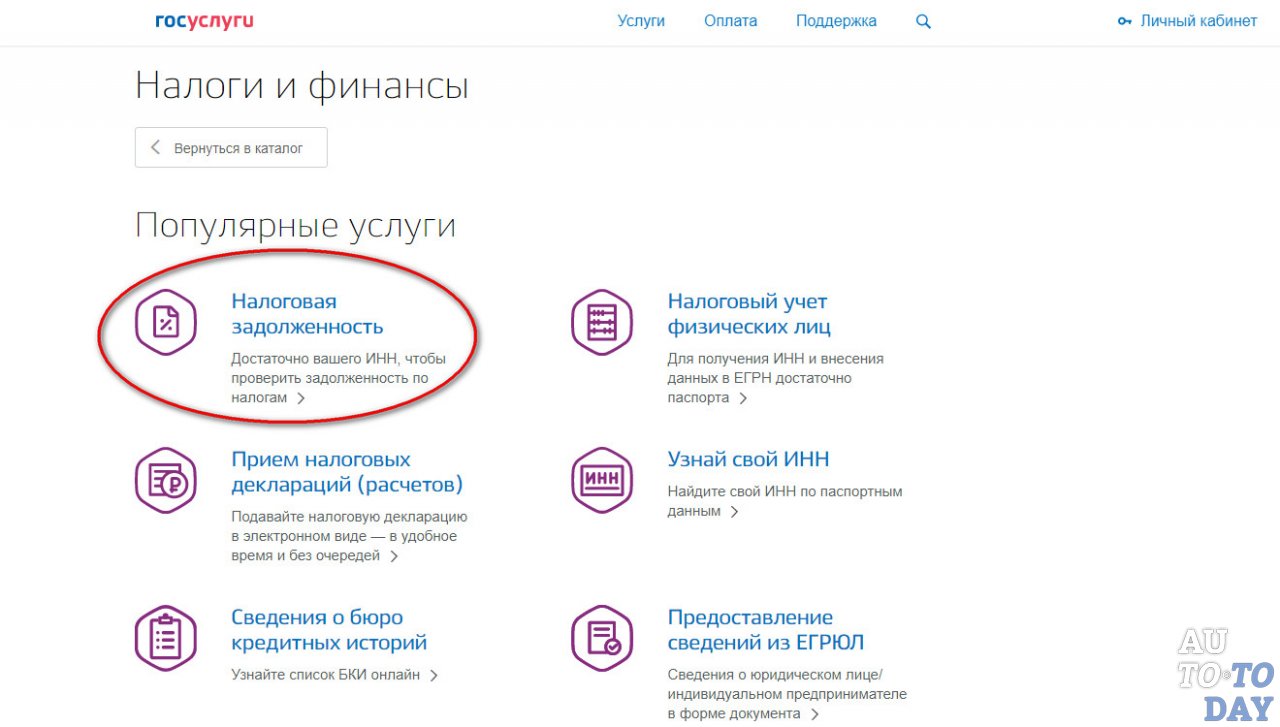

Проверить задолженность по налогу на транспорт или узнать, оплачен ли налог на транспорт, на сегодняшний день, достаточно легко. Сделать это можно или на сайте Комитета государственных доходов, или на портале электронного правительства.

Если вы выбрали первый вариант, тогда вам необходимо на главной странице сайта в списке электронных сервисов выбрать «Сведения об отсутствии (наличии) налоговой задолженности. Далее вас перекинет на страницу, где необходимо будет указать свой ИИН/БИН, ввести защитный код, состоящий из букв, указанных на картинке и нажать кнопку «Получить результат». После произведения всех необходимых действий сайт выдаст информацию по оплате всех ваших налогов.

Если же вы решили проверить задолженность по налогу на портале электронного правительства, вам необходимо на главной странице портала зайти в раздел «Услуги», выбрать категорию «Налоги и финансы» и нажать на ссылку «Просмотр и оплата налоговой задолженности». Перейдя на страницу услуги вам необходимо будет, так же, как и на сайте Комитета государственных доходов, указать свой ИИН/БИН, ввести защитный код, состоящий из букв, указанных на картинке и нажать на кнопку «Отправить запрос». Сведения о задолженности появятся моментально.

Сведения о задолженности появятся моментально.

Хочется отметить, что данная услуга является абсолютно бесплатной, как на сайте Комитета государственных доходов, так и на портале электронного правительства.

Срок уплаты транспортного налогаДля юридических и физических лиц срок уплаты транспортного налога разный.

Если вы являетесь физическим лицом, то заплатить налог вам необходимо до 31 декабря текущего года. Если же вы являетесь юридическим лицом, то для вас последний день уплаты налога является 5 июля.

Если же вы не произвели оплату налога в указанные сроки, вам будет начислена пеня. Так же, «забывчивыми» плательщиками может быть отказано в открытии счета банками второго уровня. Кроме того, если налоговая задолженность не погашена в течение 30 рабочих дней со дня вручения уведомления и превышает 1 МРП (2 525 тенге), комитет выносит налоговый приказ и направляют его судебному исполнителю. Тот, в свою очередь, может запретить неплательщику выезд за пределы Республики Казахстан, или же вовсе выставить на торги его имущество.

Нужно отметить, что штрафы за несоблюдение сроков оплаты не предусмотрены.

Как и где можно оплатить налог на транспортОплатить налог на транспорт можно несколькими способами:

- через кассу банка

- через банкомат

- с помощью онлайн-сервисов банков

- на портале электронного правительства (еGov.kz)

Какой из способов выберете вы, решать вам. Главное помнить, оплата налогов производится по месту жительства.

Льготы на транспортный налог в Казахстане: кто освобождается от уплатыНемного выше мы писали об объектах, которые не облагаются транспортным налогом. А сейчас мы поговорим о лицах, которые освобождены от уплаты транспортного налога. К таковым относятся:

- гос. учреждения

- участники Великой Отечественной войны и приравненные к ним лица

- инвалиды по имеющимся в собственности мотоколяскам и автомобилям

- герои Советского Союза и герои Социалистического Труда

- производители сельскохозяйственной продукции, продукции аквакультуры (рыбоводства)

- физические лица — по грузовым автомобилям со сроком эксплуатации более семи лет, полученным в качестве пая в результате выхода из сельскохозяйственного формирования

Нужно уточнить, что ни участники ВОВ, ни инвалиды, ни герои СС и СТ из вышеуказанного списка не освобождаются от уплаты налога в случае, если их транспортное средство имеет двигатель объемом более 4 000 куб. см.

см.

Налоговая задолженность по ИНН через Госуслуги

На чтение 2 мин. Просмотров 7.2k. Обновлено

Это инструкция по получению информации о задолженности по налогам на портале государственных услуг. О том, как оплатить имущественный, земельный и транспортный налоги читайте здесь.

Чтобы узнать налоговую задолженность по ИНН или по фамилии через Госуслуги вам потребуется стандартная учетная запись на портале.

Эта простая процедура не займет больше 3 минут. Необязательно даже знать индивидуальный номер налогоплательщика, так как в системе есть возможность осуществить проверку по фамилии и паспорту. Всё, что понадобится — серия, номер и дата выдачи паспорта. Система сама определит номер ИНН по этим данным из Федеральной налоговой службы.

1. Войдите на портал

Войдите под своей учетной запись на портал gosuslugi.ru и выберите в списке услугу проверки налоговой задолженности.

Нажмите кнопку «Получить услугу».

2. Введите ИНН

Если Вы можете указать ИНН, то введите его в соответствующее поле и нажмите кнопку «Найти задолженность».

Если указание номера вызывает у Вас по каким-либо причинам трудности, Вы можете узнать его, перейдя по соответствующей ссылке.

2.1 Узнать ИНН

Для того, чтобы система определила ИНН из базы Федеральной налоговой службы, Вы должны указать имя налогоплательщика, дату рождения, серию и номер паспорта, а так же дату выдачи. Имя и дата рождения автоматически берутся из личного кабинета. После заполнения данных нажмите кнопку «Узнать ИНН». Система начнет проверку задолженности.

3. Результат

Результат проверки и дата актуальности информации выведется на новой странице. Если Вы хотите, чтобы информация о налоговой задолженности выводилась на главной странице портала, нажмите на переключателе ВКЛ в поле «Информер».

Вождение в Арканзасе | Arkansas.gov

Вождение автомобиля в Арканзасе

Итак, у вас есть машина. Что теперь? Мы обрисовали в общих чертах то, что вам нужно знать, владея автомобилем в штате Арканзас.

Подпишитесь на Gov2Go, чтобы получить свой индивидуальный график гражданина, который включает в себя все, что вам нужно делать каждый год, чтобы ваш автомобиль оставался на дороге.

Получить Gov2Go

Оценка транспортного средства

Управляется вашим окружным оценщиком

Каждый год вы должны оценивать свои автомобили до 31 мая года.Если вы начнете платить после этой даты, к вам будут применены штрафы по налогу на личное имущество, поэтому убедитесь, что вы сделали это как можно раньше. Некоторые округа предоставляют онлайн-системы для завершения вашей оценки, а некоторые требуют посещения офиса оценщиков. Найдите своего окружного асессора, используя приведенный ниже список оценщиков.

Все личное имущество должно оцениваться в период с 1 января st до 31 мая st каждый год. Если срок регистрации вашего автомобиля истекает до 31 мая, не забудьте оценить его заблаговременно, чтобы вовремя обновить свои теги.Лучше всего оценить 1 января st .

Найдите асессора округа

Платежи по налогу на имущество

Управляется коллектором вашего округа

Оценка вашего имущества используется для расчета налогов на личное имущество в округе, в котором вы проживаете. Каждый год, когда вы платите налог на недвижимость, вы платите оценку за предыдущий год. Например, в 2017 году вы будете платить налог на имущество физических лиц за автомобили, которые вы оценили в 2016 году. Вы должны заплатить налог на недвижимость за предыдущий год , прежде чем вам будет разрешено зарегистрировать новый номер транспортного средства или продлить регистрацию существующего тега.

Вы должны заплатить налог на недвижимость за предыдущий год , прежде чем вам будет разрешено зарегистрировать новый номер транспортного средства или продлить регистрацию существующего тега.

Многие уездные сборщики предлагают онлайн-платежи по налогу на недвижимость. Воспользуйтесь ссылкой ниже, чтобы узнать, где вы можете оплатить налог на недвижимость в Интернете.

Вы можете платить налог на недвижимость каждый год, начиная с марта. Они равны поздно , если не заплатят до 15 октября .

Найдите своего графского коллекционера

Обновление метки автомобиля

Управляется Департаментом финансов и администрации

Это последний кусок головоломки.После того, как вы начислили и уплатили налоги на недвижимость, вы получите право приобрести новую регистрацию транспортного средства или продлить существующую. Вам не будет разрешено обновлять свои автомобильные бирки , если вы не выполнили оценку или не уплатили в прошлом году налоги на личную собственность.

Вы ДОЛЖНЫ начислять и уплачивать налоги на имущество, прежде чем вы сможете продлить свои метки на свой автомобиль

Самый простой и удобный способ обновить метки вашего автомобиля — через систему обновления меток ARSTAR.Продлите регистрацию онлайн за считанные минуты и получите свои теги по почте в течение нескольких рабочих дней.

Пока вы ждете отправки вам по почте тегов, используйте квитанцию ARSTAR, чтобы показать, что вы зарегистрировали свой автомобиль на законных основаниях.

Обновите теги вашего автомобиля сейчас

IDriveArkansas.com

Предоставлено Министерством транспорта Арканзаса

Платформа IDriveArkansas информирует вас обо всех строительных работах на государственных автомагистралях, зимних погодных условиях, затопленных дорогах и текущих погодных условиях на уровне штата. Он также показывает остановки для отдыха и центры приема, а также альтернативные маршруты, когда участки шоссе закрыты.

Он также показывает остановки для отдыха и центры приема, а также альтернативные маршруты, когда участки шоссе закрыты.

Перейти к IDriveArkansas

Экзамен по вождению

Предоставлено полицией штата Арканзас

Если вы хотите получить водительские права штата Арканзас, вам необходимо будет сдать экзамен на водителя. Полиция штата Арканзас создала несколько полезных учебных пособий, которые помогут вам в подготовке к экзамену. Вы также можете найти место для сдачи экзамена, посетив страницу экзамена на водителя полиции штата Арканзас.

Рекорды вождения

Если вы хотите получить свою личную запись вождения, чтобы увидеть, что показано, вы можете посетить систему личной записи нарушений правил дорожного движения. Полученная вами запись — это та же информация, которую может получить страховая компания.

MyDMV

Думаете, вам нужно пойти в DMV? Подумай еще раз!

Пропустите поездку или сократите время ожидания благодаря этим новым услугам, которые помогут вам вести бизнес в Интернете.

Перейти на MyDMV Arkansas

Онлайн-налог на автомобиль — Как проверить автомобиль, облагается налогом

Опубликовано 29 декабря 2017 г. автор: CarTakeBack

Как вернуть дорожный налог

Хотя вам больше не нужно показывать бумажный налоговый диск в автомобиле, DVLA четко заявляет о том, что вы все равно должны его обложить налогом.Однако в свете изменений, внесенных в акцизный сбор на транспортные средства (ЖНВЛП) в апреле 2017 года, может быть трудно понять, когда и как обложить налогом вашу машину, сколько она стоит и что делать, если вы продаете свой автомобиль.

CarTakeBack составил это удобное руководство, чтобы вы знали, как платить дорожный налог, что делать, если вам нужно его продлить, как проверить, облагается ли автомобиль налогом, и многое другое.

* Информация ниже обновлена в декабре 2020 г.

Почему мне нужно платить налог с автомобиля?

Налог на автомобили должен применяться для всех автомобилей, зарегистрированных в Великобритании.Размер комиссии зависит от типа вашего автомобиля. Если вы не декларируете свой автомобиль через SORN (установленное законом уведомление о бездорожье), вам все равно нужно будет обложить его налогом, даже если вы держите его вне дороги, в гараже, на подъездной дорожке или на частной земле.

Если вас поймают с зарегистрированным транспортным средством, которое не облагается налогом, вас оштрафуют и заблокируют. Однако некоторые автомобили освобождены от уплаты автомобильного налога. Узнайте, верно ли это для вашего, ниже.

Кто освобожден от уплаты автомобильного налога?

После недавних изменений в системе ЖНВЛД вам будет сложно найти автомобиль с выхлопной системой, для которого не нужно платить дорожный налог.Однако некоторые автомобили с нулевым уровнем выбросов, включая полностью электрические автомобили и автомобили, работающие на водороде, освобождены от автомобильного налога.

Прочие включают:

- Легковые автомобили с ограниченными возможностями

- Самокаты-скутеры

- Кресла-коляски с электроприводом

- Исторические автомобили — например, автомобили, выпущенные до 1 января 1977 года

- Электромобили

- Косилки

- Паровозы

- Машины для сельского хозяйства, садоводства и лесоводства — например, тракторы

Чтобы ознакомиться с исчерпывающим списком, посетите gov.Соединенное Королевство.

Как часто мне нужно платить налог с автомобиля?

Ваш автомобиль должен ежегодно облагаться налогом; вы можете выбрать оплату каждые 12 месяцев, каждые шесть месяцев или каждый месяц.

Если вы настроили прямой дебет, платеж будет принят в первый день месяца, и DVLA не изменит эту дату.

Преимущество оплаты прямым дебетом заключается в том, что ваш налог теоретически никогда не истечет, так как вы всегда будете в верхней части своих платежей, при условии, что ваш прямой дебет будет очищен.Вы можете узнать больше о прямых дебетовых платежах по налогу на автомобиль на веб-сайте DVLA.

Сколько стоит налог на мою машину?

Размер налога, который вы платите за свой автомобиль, зависит от типа автомобиля, которым вы владеете, поскольку ставка рассчитывается на основе официальных данных о выбросах CO2 для автомобиля.

В настоящее время существует 13 групп автомобилей для бензина и дизельного топлива, которые ранжируются от автомобилей с низким уровнем выбросов, за которые вы ничего не платите, и заканчивая автомобилями с высоким уровнем загрязнения, которые могут столкнуться с огромными излишками из-за налогообложения своих автомобилей.

Вы можете найти разбивку затрат на веб-сайте DVLA.

Как обложить налогом мою машину онлайн

С тех пор, как бумажные налоговые диски были отменены, DVLA упростило уплату дорожного налога в Интернете.

Начало работы

Вам понадобится:

- Регистрационный номер Вашего автомобиля

- Письмо с напоминанием о налогах (V11)

- Свидетельство о регистрации (журнал регистрации) V5C на ваше имя

- Ваша новая добавка для хранителя (V5C / 2) — зеленый листок — если вы только что купили автомобиль

Налогообложение автомобиля в Интернете

Перейти к налогообложению транспортного средства на гос.веб-сайт великобритании.

- Введите свой ссылочный номер из документа, который вы использовали на шаге 1, затем выберите «Продолжить».

- Отобразятся сведения о вашем автомобиле и налоговый статус. Если они верны, выберите «Продолжить». В противном случае нажмите кнопку отмены, чтобы начать снова, или позвоните в DVLA по номеру 0300 123 4321 для получения совета.

- Выберите, хотите ли вы оплачивать дорожный налог картой или прямым дебетом, затем выберите «Продолжить».

- При оплате прямым дебетом вы можете выбрать ежемесячную оплату; в противном случае это шесть или 12 месяцев.

Как только вы подтвердите свои платежные реквизиты, ваш налог на автомобиль будет обновлен. Вам будет предоставлен ссылочный номер заявки, и, если вы предоставили свои данные, вы также получите текст подтверждения или электронное письмо от DVLA.

Помните, теперь это все онлайн, поэтому вам больше не нужно вывешивать налоговую карту в машине. Если вы хотите еще раз проверить, облагается ли ваш автомобиль налогом, или узнать, сколько будет взиматься дорожный налог с вашего автомобиля, см. Ниже.

Как проверить автомобиль, облагается налогом

DVLA предлагает онлайн-инструмент, который показывает, какая информация о вашем автомобиле хранится в нем, в том числе облагается ли он налогом.

Начало работы

Вам понадобится:

- Регистрационный номер автомобиля

- Марка автомобиля

Проверка налога на ваш автомобиль

- Посетите справочную службу по автомобилям на веб-сайте gov.uk.

- Введите регистрацию автомобиля.

- Введите марку автомобиля.

- Выберите «Поиск».

Здесь вы узнаете, облагается ли автомобиль налогом и когда он истекает.

Как узнать размер налога на автомобиль

Служба запросов на автомобилиDVLA также может показать вам, сколько налогов вам нужно будет заплатить.

Начало работы

Вам понадобится:

- Регистрационный номер из регистрационного удостоверения (V5C)

- Регистрационный номер автомобиля

- Марка автомобиля

Как узнать, сколько будет стоить налог на транспортное средство

- Обратитесь в справочную службу по транспортным средствам на гос.

веб-сайт великобритании.

веб-сайт великобритании. - Введите регистрацию автомобиля.

- Введите марку автомобиля.

- Введите ссылочный номер V5C.

- Щелкните «Поиск».

DVLA сообщит вам, какой именно налог вам придется платить за шесть месяцев, 12 месяцев или ежемесячным прямым дебетом.

Как я могу вернуть дорожный налог?

Если вы продадите или сдадите свой автомобиль в лом до того, как наступит срок уплаты дорожного налога для продления, вы можете вернуть деньги в DVLA.

Когда вы сообщаете DVLA о том, что вы продали, утилизировали или экспортировали свой автомобиль, вам будет автоматически отправлено возмещение налога на автомобиль. Вы также имеете право на возврат налога, если вы заявите о своем уходе как SORN или если оно будет освобождено от дорожного налога.

- Возврат налога на автомобиль будет автоматически инициирован, если произойдет одно из следующих событий:

- Вы уведомляете DVLA о продаже, используя желтый Раздел 9 вашего регистрационного свидетельства (V5C / 3).

- Центр утилизации выдает ваш Сертификат об уничтожении.

Однако вы не получите автоматическое возмещение, если ваш автомобиль был украден; вам нужно будет подать заявление на возмещение, используя форму V33 и указать номер преступления.

DVLA отправит чек зарегистрированному хранителю, указанному в свидетельстве о регистрации (V5C), в течение шести недель.

Если вы не получите возмещение в течение шести недель, обратитесь в DVLA.

Могу ли я перевести дорожный налог?

Больше нельзя переводить дорожный налог с одного автомобиля на другой.Вместо этого текущий владелец транспортного средства может подать заявление на возмещение (см. Выше), а новый владелец должен повторно обложить налогом автомобиль. Новому владельцу придется сразу же облагать налогом транспортное средство, прежде чем управлять им.

Подпишитесь на еженедельные обновления блога

Как проверить, облагается ли автомобиль налогом и застрахован ли он

Если вы хотите проверить, облагается ли автомобиль налогом или застрахован, и имеет ли он действующий MoT, все, что вам нужно, это регистрационный номер. Проверить историю автомобиля в MoT никогда не было так просто, и это особенно удобно, когда вы собираетесь купить подержанный автомобиль. И если вы не знаете, когда истекает срок выплаты налогов на ваш автомобиль, обратите внимание на следующее.

Проверить историю автомобиля в MoT никогда не было так просто, и это особенно удобно, когда вы собираетесь купить подержанный автомобиль. И если вы не знаете, когда истекает срок выплаты налогов на ваш автомобиль, обратите внимание на следующее.

Итак, если в настоящее время у вас есть регистрационный номер автомобиля, который вы хотите проверить, все, что вам нужно сделать, это выполнить следующие шаги, чтобы проверить его налоговый, страховой и MoT статус:

Как проверить налог на автомобиль и MoT

- Щелкните эту ссылку, чтобы перейти на веб-сайт государственной службы налоговой проверки автомобилей

- Нажмите «Начать сейчас»

- Введите регистрационный номер автомобиля и нажмите «продолжить»

- Некоторая предварительная информация появится, но не будьте слишком взволнованы, так как это просто для подтверждения того, что вы ищете правильный автомобиль.Убедившись, что информация верна, выбрав «Да», нажмите кнопку «Продолжить».

- Далее будет множество информации, в которой будет рассказано не только о налоговом статусе и статусе МТ автомобиля, но также и краткое описание рассматриваемого транспортного средства.

- Вы даже можете проверить налоговую ставку своего автомобиля, если вы иметь последний 11-значный ссылочный номер из регистрационного свидетельства V5C

Как проверить историю MoT автомобиля

Есть другой способ проверить только статус MoT и пробег автомобиля.Он менее известен, но значительно более полезен, особенно когда вы покупаете подержанный автомобиль. У нас есть полное руководство по проверке ТО. А саму чекер можно найти на сайте правительства.

Как проверить, застрахован ли автомобиль

Наконец, что, возможно, не менее важно, есть проверка, застрахован ли автомобиль. Информация о страховании немного более чувствительна, и поэтому вы можете только на законных основаниях узнать, застрахован ли ваш автомобиль (или служебный автомобиль, которым вы можете управлять) — если только вы не являетесь страховым брокером, действующим от имени клиента. Как и прежде, выполните следующие простые шаги, чтобы проверить информацию о транспортном средстве:

Как и прежде, выполните следующие простые шаги, чтобы проверить информацию о транспортном средстве:

- Щелкните эту ссылку на веб-сайт службы проверки автострахования AskMID

- После тщательной проверки декларации и подтверждения того, что вы имеете право действовать по закону, введите свою регистрацию в поле вверху установите флажок для подтверждения, а затем подтвердите, что вы на самом деле не робот.

- На следующей странице вы просто ответите да / нет на вопрос, застрахован ли автомобиль.

Почему эти проверки важны

Инструмент проверки MoT иногда может раскрыть отрывочное прошлое автомобиля.Используя базовые детективные навыки, автомобиль, который три года назад тестировался с пробегом 87 000, но в этом году тестировался только с 34 000 пробегом, свидетельствует о том, что что-то пошло не так. Это может быть реальная причина, но она, по крайней мере, предоставляет вам факты и вопросы, которые вы можете задать владельцу при осмотре автомобиля.

Недавно был внесен ряд изменений в процесс тестирования MoT. Для водителей более новых автомобилей дефекты, обнаруженные в ходе теста MoT, теперь классифицируются по-другому. «Опасный» — это автоматический отказ, обычно состоящий из неисправности, которая представляет непосредственный риск для безопасности дорожного движения и / или окружающей среды.«Серьезный» также является автоматическим отказом — обычно проблема, которую следует устранять немедленно. «Незначительное» будет записано как предупреждение и, следовательно, позволяет автомобилю проехать, хотя рекомендуется отслеживать неисправность.

Программа проверки истории MoT — один из самых полезных инструментов, доступных покупателю подержанных автомобилей. Он сообщает вам, если MoT потерпел неудачу, когда он вышел из строя, почему он не прошел, какие рекомендации у него были, а также пробег при тестировании.

Если вашему автомобилю больше трех лет, вы не можете ездить без MoT, если только вы не едете на заранее записанный прием в MoT, в противном случае вас могут оштрафовать на сумму до 1000 фунтов стерлингов. Однако по состоянию на 20 мая 2018 года большинству автомобилей старше 40 лет сертификат Минтранса не требовался.

Однако по состоянию на 20 мая 2018 года большинству автомобилей старше 40 лет сертификат Минтранса не требовался.

Помните, это хорошая практика — знать, когда должна быть выплачена задолженность по министерству транспорта, налогам и страховке, поэтому вернитесь на правительственный веб-сайт, если вы не знаете. Вот и все, что вам нужно, это полезная информация об автомобилях, которая находится всего в нескольких щелчках мыши.

Теперь читайте о том, как проверить пробег любого автомобиля и историю MoT в Интернете …

Акциз на автотранспортные средства | Mass.gov

Вы можете уменьшить уплаченный вами акциз, подав заявление о сокращении выбросов.На выбор есть два приложения:

Вы должны подать заявление о сокращении выбросов в местную экспертную комиссию в течение:

- 3 года после даты уплаты акциза, или

- 1 год после уплаты акциза

Что будет позже. Подача заявления не означает, что сбор акциза прекратился.

У оценщиков есть в течение 3 месяцев с даты получения заявки на снижение выбросов , чтобы разрешить или отклонить снижение выбросов.Вы можете продлить трехмесячный период действия, дав свое письменное согласие. Заявление считается отклоненным, если оценщики не действуют в течение трехмесячного (или продленного) срока действия.

Даже если вы своевременно не подали заявление о сокращении выбросов, оценщики все равно могут предоставить вам скидку, но только в том случае, если акциз все еще не уплачен. Действия по просроченным заявкам находятся исключительно на усмотрении оценщиков, что означает, что вы не можете подавать апелляцию в какой-либо местный или государственный совет, агентство или должностное лицо.Если оценщики откажутся предоставить вам таковой, вы должны полностью оплатить акциз и по праву подать заявление о сокращении выбросов в течение 1 года с даты платежа.

Если ваше заявление отклонено, вы можете подать апелляцию в окружную комиссию или в Апелляционный налоговый совет (ATB). Вы должны подать апелляцию в течение 3 месяцев с даты, когда оценщики удовлетворили или отказали в сокращении выбросов, или с даты, когда заявка была признана отклоненной, если они не приняли никаких мер.

Веские причины снижения выбросов

Вы можете получить скидку на любое из следующего:

Сумма компенсации

Размер скидки предоставлен налогоплательщикам, имеющим:

- Переехал из Массачусетса

- Право собственности на транспортное средство передано, или

- Угнаны машины

Основывается на количестве месяцев, оставшихся в календарном году после месяца, в котором выполняется последнее требование для получения права на сокращение выбросов.

Например, если вы переезжаете в другой штат в июле, регистрируете автомобиль и отменяете регистрацию в Массачусетсе в августе, вам предоставляется скидка с сентября по декабрь (4 месяца из 12) или треть акциза.

Если вы передали право собственности и регистрацию в одном и том же месяце, скидка касается месяца, который вы передали, и месяцев, оставшихся в календарном году. Например, вы продаете автомобиль в июле и в том же месяце отменяете регистрацию на этот автомобиль.Вам предоставляется скидка с августа по декабрь (5/12 акциза). Если вы перенесли регистрацию на другой автомобиль вместо отмены регистрации, вам предоставляется скидка на период с июля по декабрь (6/12 акциза).

Оценщики не могут предоставить скидку менее 5 долларов или привести к акцизу на автотранспортные средства менее 5 долларов, если только акциз не будет снижен полностью.

Если уменьшение загрязнения заказано уполномоченным округа или ATB, вы имеете право на получение процентов в размере 6% от возвращаемой суммы с даты переплаты акциза.Если оценщики предоставляют скидку, проценты по возврату уплаченных акцизов не начисляются.

Транспортный Налоговый Центр | Налоговая служба

Что нового

Теперь вы можете использовать кредитную или дебетовую карту для оплаты налога на использование большегрузных транспортных средств. См. Информацию в разделе «Готовы подать заявку? Вот как »ниже.

Нужно ли мне платить налог за использование большегрузных транспортных средств? — это короткое интерактивное собеседование, которое поможет вам определить, требуется ли вам платить налог за пользование автомагистралью с автомашины по шоссе.

Важные напоминания

Налог на использование большегрузных транспортных средств

Любой, кто зарегистрировал или должен зарегистрировать тяжелый шоссейный транспорт с облагаемой налогом полной массой 55 000 фунтов или более на свое имя во время первого использования на дорогах общего пользования в течение отчетного периода, должен заполнить форму 2290 «Тяжелое шоссе». Используйте налоговую декларацию.

Сроки подачи

Сезон подачи заявок для подателей формы 2290 — с 1 июля по 30 июня.Крайний срок подачи формы 2290 зависит от месяца, в который вы впервые используете облагаемое налогом транспортное средство на дорогах общего пользования в течение отчетного периода.

- Для автомобилей, которые вы впервые использовали на шоссе общего пользования в июле, заполните форму 2290 в период с 1 июля по 31 августа.

- Налог за текущий регистрационный сезон будет пропорционально распределен для транспортных средств, которые вы впервые используете на дорогах общего пользования после июля. Подайте форму 2290 до последнего дня месяца, следующего за месяцем, когда вы впервые использовали транспортное средство на дороге общего пользования.См. «Когда подавать форму 2290» для получения более подробной информации.

Регистрация транспортного средства

Срок подачи заявок не привязан к дате регистрации транспортного средства. Независимо от даты продления регистрации транспортного средства, налогоплательщики должны подать форму 2290 до последнего дня месяца, следующего за месяцем, в котором налогоплательщик впервые использовал транспортное средство на шоссе общего пользования в течение налогового периода.

Независимо от даты продления регистрации транспортного средства, налогоплательщики должны подать форму 2290 до последнего дня месяца, следующего за месяцем, в котором налогоплательщик впервые использовал транспортное средство на шоссе общего пользования в течение налогового периода.

Готовы подать? Вот как

- Соберите информацию

- Идентификационный номер работодателя .Вы не можете использовать свой номер социального страхования. Если у вас еще нет EIN, подайте заявку сейчас; нам потребуется около четырех недель, чтобы установить ваш новый EIN в наших системах.

- Используйте то же имя в форме 2290, которое было присвоено вам с вашим EIN. Ваше имя в форме 2290 должно соответствовать вашему EIN.

- Идентификационный номер автомобиля каждого автомобиля.

- Облагаемая налогом полная масса каждого автомобиля. Используйте таблицу расчета налогов на второй странице формы 2290, чтобы рассчитать налог на основе налогооблагаемой массы брутто каждого транспортного средства.

- Файл

- Электронный файл . Требуется, если вы указываете 25 или более транспортных средств в форме 2290, рекомендуется для всех для более быстрой обработки; Вы можете получить Schedule 1 с водяными знаками в течение нескольких минут. Чтобы избежать проблем, убедитесь, что водяной знак в вашем Приложении 1 читаем, прежде чем отправлять его в департамент автотранспортных средств вашего штата. Возможно, вам придется перепечатать свежими чернилами или на другом принтере, чтобы водяной знак был разборчивым.

- Заполните и отправьте по почте форму 2290.Правильный почтовый адрес см. В Инструкции по форме 2290 . Ожидайте получения Приложения 1 с печатью в течение 6 недель после того, как мы получим вашу Форму 2290.

- Оплата

Необходимо подать и уплатить налог за использование большегрузных транспортных средств за предыдущие налоговые периоды?

Если по какой-либо причине вам необходимо заполнить форму 2290 и заплатить налог на использование большегрузных транспортных средств за предыдущие налоговые периоды , посетите страницу поставщиков электронных файлов 2290 на IRS. gov. Если вы предпочитаете подавать документы на бумаге, посетите форму 2290 в IRS.gov, выберите Все редакции формы 2290 и заполните форму (ы) 2290 для налоговых периодов, которые необходимо подать.

gov. Если вы предпочитаете подавать документы на бумаге, посетите форму 2290 в IRS.gov, выберите Все редакции формы 2290 и заполните форму (ы) 2290 для налоговых периодов, которые необходимо подать.

Приложение 1 Копии поданных форм 2290

Чтобы получить копию текущего Приложения 1, убедитесь, что вы уже заполнили форму 2290 и полностью уплатили налог (если какой-либо налог подлежал уплате). Вы можете отправить запрос по факсу на номер 855-386-5124. Вы должны приложить копию ранее поданной формы 2290 и Приложения 1. Приложите подписанный титульный лист и укажите «Ускорить запрос по графику 1». Включите свое имя, номер телефона, номер факса, дату подачи формы 2290 и количество отправленных по факсу страниц.Ваш запрос должен быть подписан уполномоченным лицом, имеющим право связывать компанию. Вы также можете отправить письменный запрос по адресу: Министерство финансов, Налоговая служба, Цинциннати, Огайо 45999-0031.

Изменения статуса автомобиля

- Заявите о подвеске для транспортных средств, которые вы планируете использовать не более 5 000 миль (7 500 для сельскохозяйственных машин) в течение отчетного периода. Если подвешенное транспортное средство превышает лимит использования пробега в течение отчетного периода, налог подлежит уплате.

- Требовать возмещения налога, уплаченного за уничтоженное, украденное или проданное транспортное средство, или за тот, который был использован на 5000 миль или меньше (7 500 для сельскохозяйственных машин). Возможно, вам придется подождать окончания налогового периода, чтобы подать заявку.

- При подаче электронных документов вы можете изменить только вес и пробег транспортных средств, указанных в первоначально поданной форме 2290. Вы должны подать бумажную форму, чтобы сообщить о других изменениях.

- Если вам по какой-либо причине необходимо изменить VIN вашего автомобиля, указанный в форме 2290, приложите письменное заявление с указанием причины.

Для получения дополнительной информации о вышеуказанных и других ситуациях см. Инструкции по форме 2290.

Инструкции по форме 2290.

Кредит или возврат средств за участие в государственной программе замены транспортных средств

Вы можете иметь право на получение кредита или возмещения налога на использование большегрузных транспортных средств, если вы одобрены и участвуете в государственной программе поощрения замены транспортных средств. Чтобы подать заявку на получение кредита на текущий год, заполните строку 5 формы 2290, следуя инструкциям по включению необходимой информации и заполнению декларации.Чтобы подать заявку на возмещение, заполните форму 8849 с приложением 6 (форма 8849), следуя инструкциям для каждой формы. Чтобы получить помощь, вы можете позвонить на сайт для звонков по форме 2290 по номерам и времени, указанным ниже.

Есть вопросы?

Возможно, мы ответили на ваши вопросы в разделе «Часто задаваемые вопросы для водителей-дальнобойщиков, которые подают электронную почту» (также доступно на испанском языке) или в разделе «Часто задаваемые вопросы для правительств индейских племен относительно налога на использование шоссе».

Просмотрите короткое интерактивное интервью «Нужно ли мне платить налог за использование большегрузного автотранспорта?», Чтобы определить, требуется ли вам платить налог за использование шоссе за автотранспортное средство, находящееся на шоссе.

Нужна дополнительная помощь? Позвоните в форму 2290. Позвоните на сайт с понедельника по пятницу с 8:00 до 18:00. По восточному времени.

Публикации по грузовой отрасли

Облагает ли Миссисипи налог с продаж? Да, штат Миссисипи взимает налог с продажи движимого имущества и различных услуг. Общая ставка налога составляет 7%; однако существуют сниженные ставки для определенных продаж и есть исключения, предусмотренные законом.Ставка налога применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг. Вернуться к началу |

В чем разница между налогом с продаж и налогом за пользование?Налог на использование — это налог на товары, приобретенные для использования, хранения или другого потребления в штате Миссисипи. Налог на использование применяется, если налог с продаж не применяется и налог с продаж не был уплачен во время покупки.Если вы покупаете товар у поставщика за пределами штата для использования в Миссисипи, и продавец не взимает налог с продаж в штате Миссисипи, вы должны уплатить налог за использование непосредственно в Департамент доходов. Компании, которые расположены за пределами штата Миссисипи и не обязаны собирать и перечислять налог с продаж штата Миссисипи, могут быть обязаны собирать налог за использование штата Миссисипи от имени своих клиентов (обычно известный как налог на использование продавца), если они осуществляют продажи в штате. которые превышают 250 000 долларов в течение любого двенадцатимесячного периода. Вернуться к началу |

Что подлежит обложению налогом с продаж?Если специально не освобождены или исключены, все продажи материальной личной собственности облагаются налогом с продаж или налогом на использование. Вот несколько примеров продаж или услуг, облагаемых налогом с продаж (этот список не является исчерпывающим):

Вернуться к началу |

Как мне получить налоговый номер или зарегистрироваться для сбора налога с продаж?Вы можете подать заявку онлайн через TAP. Если вы или другие владельцы, партнеры, должностные лица, члены или попечители имеют опыт подачи или уплаты налога с продаж с опозданием, вы должны оплатить непогашенные обязательства и / или внести залог до получения новой лицензии по налогу с продаж. Вернуться к началу |

В чем разница между недвижимым имуществом и материальным личным имуществом?Недвижимость — земля, включая все постройки и улучшения на земле.Материальная личная собственность — это собственность, которую можно увидеть, потрогать или каким-либо образом ощутить органы чувств. Материальная личная собственность включает электричество, воду, газ, пар, предварительно написанное программное обеспечение, а также цифровые и электронные товары. Материальная личная собственность не включает недвижимость, банковские счета, акции, облигации, ипотечные кредиты, страховые сертификаты или полисы. Наверх |

В чем разница между валовой выручкой от продаж и валовой прибылью?Ставка налога с продаж применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг.«Валовая выручка от продаж» — это полная продажная цена материального личного имущества, включая, помимо прочего, плату за установку и доставку. Валовой доход — это общая выручка или общий доход компании до вычетов Наверх |

Что такое оптовые продажи? Оптовые продажи — это продажи.

материальной личной собственности лицензированным розничным торговцам, спекулянтам, дилерам,

или другим оптовикам для перепродажи. Он не включает продажи пользователям или

потребители, не предназначенные для перепродажи.Продавец должен сохранить налоговый номер или

отказное письмо для этих клиентов вместе с описанием

проданных товаров и суммы продажи товаров. Вернуться к началу |

Обязаны ли оптовые торговцы подавать декларацию?Лицо, которое занимается исключительно оптовой продажей, не обязано регистрироваться для получения разрешения на налог с продаж и подавать декларацию. Лицо, осуществляющее налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, должно собирать налог с продаж и подавать декларации. Предприятия, занимающиеся исключительно оптовыми продажами и желающие получить разрешение на освобождение от оптовых закупок, должны зарегистрироваться либо для получения разрешения по налогу с продаж Миссисипи (если он расположен в штате), либо по налогу на использование продавца (если он находится за пределами штата). Компании, зарегистрированные в Миссисипи, обязаны подавать декларации, даже если у них нет облагаемых налогом продаж. Вернуться к началу |

Если у меня сезонный бизнес, могу ли я подать заявление только за те месяцы, в которые я работаю?Нет, вы должны подавать декларацию за каждый налоговый период, даже если налог не взимается. Вернуться к началу |

Облагаются ли услуги налогом?Отдельные виды работ, выполняемые в связи с продажей и установкой движимого имущества, облагаются налогом. Другие прочие услуги облагаются налогом (см. Miss. Code Ann. 27-65-23.) Вернуться к началу |

Сколько времени нужно, чтобы получить налоговый номер?Продолжительность обработки вашего заявления зависит от полноты информации, содержащейся в заявлении, а также от наличия или отсутствия каких-либо налоговых обязательств со стороны заявителя.После получения всей информации и рассмотрения и утверждения вашего заявления вы должны получить разрешение по почте в течение 2 недель. Наверх |

Что такое налог подрядчика и когда он должен быть уплачен? Закон о налоге с продаж облагает подрядчика 3,5% налогом на все строительство, реконструкцию или ремонт нежилой недвижимости, если общая сумма контракта или полученная компенсация превышают 10 000 долларов. Вернуться к началу |

Если я в настоящее время зарегистрирован как собственник или партнерство, что мне нужно делать, если я зарегистрировался?Вы должны закрыть счет налога с продаж для собственности или партнерства и зарегистрироваться для получения нового разрешения. Вернуться к началу |

Означает ли это, что я могу нести ответственность по долгам корпорации?Да, физические лица могут нести личную ответственность по налогам с продаж корпорации. Те физические лица, должностные лица и / или акционеры, осуществляющие контроль или надзор или отвечающие за подачу отчетности, осуществление платежей или выполнение налоговых обязательств корпорации, могут быть оценены на предмет непогашенной налоговой задолженности корпорации.Роспуск, прекращение деятельности или банкротство корпорации или бизнеса не освобождает ответственного должностного лица, служащего или доверительного управляющего. К началу |

Что такое нексус? Nexus означает, что компания имеет присутствие в штате. Наличие связи требует, чтобы продавец собирал и перечислял определенные налоги, включая налог с продаж и использования. Nexus создается для уплаты налога с продаж и использования, когда компания либо владеет коммерческой недвижимостью, расположенной в Миссисипи, либо когда бизнес представлен в этом штате служащими или агентами компании, которые обслуживают клиентов в Миссисипи или запрашивают или принимают заказы на товары. Начиная с 1 июля 2018 г., предприятия, расположенные за пределами штата и имеющие объем продаж в штате Миссисипи, превышающий 250 000 долларов США в течение любого двенадцатимесячного периода, считаются имеющими существенное экономическое присутствие в штате и должны зарегистрироваться в Налоговом управлении штата Миссисипи. для сбора и перечисления налога. Вернуться к началу |

Что такое разрешение на прямую оплату?Налогоплательщики с прямой оплатой самостоятельно начисляют налог на использование своих коммерческих покупок и отчитываются о нем.Разрешения на прямую оплату обычно выдаются производителям, коммунальным предприятиям, компаниям, получающим финансирование в виде облигаций, телекоммуникационным компаниям и другим налогоплательщикам в тех случаях, когда Комиссар определяет, что разрешение на прямую оплату поможет облегчить сбор налогов по надлежащим ставкам. Вернуться к началу |

Как получить освобождение для оборудования, используемого на производственном предприятии?Оборудование, используемое непосредственно в производственном процессе, подлежит сокращению 1.Ставка налога с продаж 5%. Производители обычно должны получить разрешение на прямую оплату от Департамента доходов для использования при покупке оборудования и других предметов, освобожденных от налога с продаж. Затем производитель несет ответственность за перечисление правильной ставки налога непосредственно в Налоговое управление по налоговой декларации производителя. Наверх |

Что такое место развлечений?Развлекательные заведения включают все виды развлечений, включая спорт, отдых, шоу, выставки, конкурсы, показы и игры или другие подобные мероприятия.Входные билеты облагаются налогом с продаж Вернуться к началу |

Освобождаются ли какие-либо развлечения от налога с продаж? Да, ставка налога с продаж снижена до 3% от валового дохода от платы за вход в государственный закрытый колизей или зрительный зал, а также животноводство, сельское хозяйство и другие объекты, принадлежащие и управляемые городами и округами. Закон предусматривает освобождение от налога ряда организаций или мероприятий. Ознакомьтесь с законами и нормативными актами, чтобы получить полный список и условия для этих исключений.Примеры исключений включают: Вернуться к началу |

Существуют ли в Миссисипи местные налоги с продаж?Миссисипи имеет два местных налоговых сбора на городском уровне, и нет на уровне округа.Город Tupelo взимает дополнительные 0,25% со всех розничных продаж, совершаемых налогоплательщиками в пределах корпоративные лимиты и услуги, предоставляемые в рамках корпоративных лимитов. Город Джексон взимает дополнительный 1%. по определенным розничным продажам от налогоплательщиков в пределах корпоративных лимитов и услуги, предоставляемые в рамках корпоративных лимитов. Пожалуйста, ознакомьтесь с Уведомлением 72-14-2 для тех продаж, которые исключены из 1% Инфраструктурный налог. Во многих городах и округах взимаются многочисленные налоги на туризм и экономическое развитие, которые обычно взимаются с гостиниц, мотелей, ресторанов и баров.Просмотрите список на веб-сайте Департамента доходов, чтобы определить, облагается ли ваш бизнес каким-либо из этих налогов. Вернуться к началу |

Каковы местные налоги на туризм и экономическое развитие?Многие округа и муниципалитеты ввели дополнительные налоги на продукты питания, напитки и проживание. Список всех налогов на туризм или экономическое развитие включен для ознакомления на веб-сайте Департамента доходов В начало |

Что освобождается от налога с продаж?Некоторые из наиболее распространенных предметов, освобожденных от налога с продаж, включают: • Рецептурные препараты • Бензин • Инсектициды и фунгициды в сельскохозяйственных целях • Корма для скота и птицы, семена и удобрения • Продажи напрямую федеральному правительству, штату Миссисипи, округам и городам Миссисипи (это исключение не распространяется на другие штаты и зарубежные страны) • Продажи напрямую некоммерческим и государственным школам (не детские сады) в Миссисипи • Продажи некоторым некоммерческим агентствам, которые специально освобождены от налогов Законодательным собранием. • Соответствующие закупки продуктов питания, оплаченные продуктовыми талонами • Оптовые продажи (продажа для перепродажи, за исключением пива и алкоголя) Вернуться к началу |

Что я могу покупать без уплаты налогов с разрешением на налог с продаж?Компания может приобретать товары для перепродажи без налога с продаж, предоставив своему поставщику информацию о разрешении налога с продаж. Вернуться к началу |

Освобождены ли церкви от налога с продаж?Нет, церкви должны платить налог с продаж. Однако церкви могут быть освобождены от налога на покупку коммунальных услуг, если они имеют право на освобождение от федерального подоходного налога в соответствии с 26 USCS Section 501 (c) (3), если коммунальные услуги используются в собственности, которая в основном используется для религиозных или образовательных целей. Чтобы получить освобождение от налога с продаж, церковь должна заполнить Аффидевит об освобождении от уплаты церковных коммунальных услуг.Заполненный аффидевит должен быть предоставлен поставщику коммунальных услуг. Кроме того, церкви освобождаются от налога на использование, хранение или потребление литературы, видеокассет и слайдов, используемых религиозными учреждениями для пропаганды своего вероучения или ведения своей обычной некоммерческой религиозной деятельности, а также на использование любых материальных личное имущество, приобретенное и впервые использованное религиозными учреждениями в другом государстве. Вернуться к началу |

Освобождена ли некоммерческая организация, зарегистрированная в IRS как корпорация 501 (c) (3) от налога с продаж и использования Миссисипи? Если организация специально не освобождена от действия закона штата Миссисипи, некоммерческие организации облагаются налогом с продаж и использования штата Миссисипи. В начало |

Как мне получить свидетельство об освобождении от уплаты налога с продаж для религиозной или благотворительной организации?Миссисипи не выдает свидетельства об освобождении от уплаты налога с продаж. Религиозные организации не освобождаются от налога с продаж или налога на использование, и не все благотворительные организации освобождены от этого налога. Департамент доходов действительно предоставляет организации, которая освобождена от уплаты налогов в соответствии с законодательством штата Миссисипи, письмо (по их запросу) для предоставления поставщикам, подтверждающее статус организации, освобожденной от уплаты налогов.Продавцы, осуществляющие продажи освобожденным от налогообложения организациям, должны запросить копию этого документа и сохранить ее в файле. В начало |

Предметы, изъятые из запасов при перепродаже и переданные в дар некоммерческой организации, облагаются налогом с продаж и использования ?Да. Налог должен быть уплачен дарителем со стоимости подаренного предмета. Наверх |

Обязаны ли компании за пределами штата взимать налог с продаж или использовать налог на товары, отправленные в Миссисипи ?Лица, ведущие коммерческую деятельность в этом штате, несут ответственность за уплату налога с продаж на все не освобожденные от налога продажи, осуществленные в Миссисипи предприятиями за пределами штата.Лица, у которых нет места ведения бизнеса в Миссисипи, но владеют коммерческой недвижимостью, расположенной в Миссисипи, или которые представлены в этом штате служащими или агентами бизнеса, которые обслуживают клиентов в Миссисипи или запрашивают или принимают заказы на товары, которые впоследствии доставляются в этот штат несет ответственность за взимание налога за использование штата Миссисипи. Начиная с 1 июля 2018 г. Вернуться к началу |

Освобождаются ли продажи федеральным властям, правительствам штата, округа и города от налога с продаж?Продажа собственности, рабочей силы или услуг, продаваемых, выставляемых напрямую, и оплата производится непосредственно правительством Соединенных Штатов, штатом Миссисипи и его департаментами, учреждениями, округами и муниципалитетами или департаментами или школьными округами его округов и муниципалитетов. освобождены от налога с продаж. Продажи государственным служащим облагаются налогом независимо от того, что правительство может компенсировать работникам понесенные расходы. Освобождение от налога с продаж не распространяется на продажу материального личного имущества, рабочей силы или услуг, приобретенных подрядчиками во исполнение контрактов с Соединенными Штатами, штатом Миссисипи, округами и муниципалитетами. Вернуться к началу |

Облагается ли продажа материальной личной собственности частному колледжу или университету налогом с продаж и налогом за пользование в штате Миссисипи? Продажа материальной личной собственности и услуг, используемых исключительно в образовательных целях частными колледжами и университетами в этом штате, освобождена от налога с продаж.Товар должен быть продан, выставлен счет напрямую, а оплата должна производиться непосредственно учреждением. Не освобождаются продажи клубам поддержки, ассоциациям выпускников или студенческим группам. Это исключение не распространяется на предметы, которые не используются в обычной деятельности школы, а также на предметы, которые перепродаются учащимся. Наверх |

Продаются предметам государственной школы штата Миссисипи налога с продаж и использования?Продажа материального личного имущества и услуг государственной школе штата Миссисипи не облагается налогом с продаж и налогом за пользование.Товар должен быть продан, выставлен счет напрямую, а оплата должна производиться непосредственно учреждением. Это исключение не распространяется на предметы, которые не используются в повседневной деятельности школы, и не распространяется на предметы, которые перепродаются учащимся. Продажа материального личного имущества с единственной целью сбора средств для школы или организации, связанной со школой, не облагается налогом с продаж. Организация, связанная со школой или «дочерней организацией», может включать, помимо прочего, организации родителей и учителей или клубы поддержки.Это исключение не распространяется на продажи в детские сады или детские сады. Надлежащая документация должна быть сохранена для обоснования исключения. Продажа товаров облагается налогом, если продавец продает и получает оплату непосредственно от отдельных учащихся В начало |

Освобождаются ли частные некоммерческие школы от налога с продаж?Да, продажи некоммерческим начальным и средним школам, младшим и старшим колледжам освобождаются от налога с продаж, ЕСЛИ школа принадлежит и управляется корпорацией или ассоциацией, где никакая часть чистой прибыли не идет на пользу какой-либо частной акционер, группа или физическое лицо и организация освобождаются от подоходного налога штата.Это освобождение не распространяется на продажу собственности или услуг, которые не используются в повседневной деятельности школы или перепродаются студентам или населению. Вернуться к началу |

Освобождены от налога продажи больницам? Больницы, находящиеся в ведении Федерального правительства или штата Миссисипи или любого из политических подразделений Миссисипи, включая округа и города, освобождены от налога с продаж штата Миссисипи. Любой отдел или подразделение освобожденного от налога юридического лица, независимо от его местонахождения, которое не является обычным и необходимым для работы освобожденного от налога юридического лица, не освобождается от налога и облагается налогом на его покупки.Сюда входят, помимо прочего, оздоровительные центры, врачебные кабинеты и клиники. Вернуться к началу |

Облагаются ли продажи автомобилей дилерами из Миссисипи клиентам из других штатов налогом с продаж в Миссисипи? Продажа автомобилей, грузовиков, седельных тягачей, полуприцепов, прицепов, лодок, туристических прицепов, мотоциклов, вездеходов и винтокрылых самолетов, вывозимых из этого штата в течение 48 часов, зарегистрированных и впервые использованных в другом штате освобождены от налога с продаж.Должным образом оформленный Сертификат межгосударственной продажи (форма 72-315) должен поддерживаться для подтверждения продаж лодок, вездеходов или другого оборудования, не требующего регистрации для использования на шоссе. Продажа мобильных домов и самолетов не соответствует условиям экспорта и облагается налогом, если дилер не может предоставить фактические доказательства того, что в качестве условия продажи дилер был обязан доставить или отправить в другое место и что доставка или отгрузка действительно имели место. Вернуться к началу |

Когда житель Миссисипи покупает автомобиль за пределами штата и везет его в штат Миссисипи, взимается ли налог за использование с транспортного средства? Лица, которые покупают автомобили, которые будут зарегистрированы и использоваться в этом штате у дилеров, расположенных в других штатах (и эти дилеры не зарегистрированы в Налоговом управлении штата Миссисипи), несут ответственность за уплату налога за использование по той же ставке и на та же основа, что и налог с продаж. Вернуться к началу |

Должен ли я платить налог с продаж при покупке подержанного автомобиля у лица, которое не является продавцом подержанных автомобилей? Продажа автотранспортных средств возрастом менее десяти лет лицами, не занимающимися регулярной коммерческой деятельностью, облагается налогом с продаж. Налог взимается налоговым инспектором округа, когда новый владелец транспортного средства дает право собственности и маркирует транспортное средство. Причитающийся налог с продаж рассчитывается по заранее определенной стоимости для данного типа автомобиля.Цена покупки не используется для определения стоимости автомобиля Вернуться к началу |

Облагается ли налогом монтажные работы?Монтажные работы облагаются налогом при продаже в связи с движимым имуществом Наверх |

Облагается ли ремонтный труд налогом?Да, ремонт движимого имущества облагается налогом В начало |

Облагаются ли налогом расходы на транспортировку, фрахт или доставку в связи с продажей товаров?Да, материальное личное имущество облагается налогом с продаж на валовую выручку от продажи, включая, помимо прочего, расходы на отгрузку, обработку и доставку. Вернуться к началу |

Облагаются ли сборы за зелень налогом с продаж?Да, плата за игру в гольф облагается налогом В начало |

Облагается ли стандартное программное обеспечение налогом? Да, установка программ, обслуживание программного обеспечения, обновления и обучение облагаются налогом, если покупка этих услуг включена в покупку программного обеспечения. Вернуться к началу |

Облагается ли заказное программное обеспечение налогом?Да, валовой доход, полученный от продаж компьютерных программ или программного обеспечения и услуг, облагается налогом по обычной розничной ставке налога с продаж. Плата за лицензию на компьютерную программу и / или доход по контракту на техническое обслуживание подлежат налогообложению. Облагаемые налогом услуги включают дизайн и создание веб-страницы В начало |

Облагаются ли налогом аренда / аренда материального личного имущества?Да, общая валовая выручка от договоров аренды облагается налогом. Вернуться к началу |

Облагается ли налогом плата за конференц-залы?Постатейная плата за конференц-зал, как правило, не облагается налогом с продаж. Однако, если плата объединена с другими объектами налогообложения, налог будет применяться к общей сумме счета. К началу |

Применяется ли купон производителя к общей продажной цене до или после налога с продаж рассчитывается?Налог с продаж рассчитывается по полной продажной цене до вычета купона производителя.Производитель компенсирует дилеру в будущем стоимость купона. Компенсация, полученная розничным продавцом от производителя, является частью налогооблагаемой валовой выручки от продажи В начало |

Применяется ли купон розничного дилера до или после расчета налога с продаж?Купон розничного дилера считается корректировкой цены, которая происходит в данный момент. продажи. Поскольку розничный продавец снижает продажную цену товара и третья сторона не возмещает стоимость купона, купон вычитается до расчета налога с продаж. Вернуться к началу |

Облагается ли материальное личное имущество, приобретенное через Интернет или из каталога почтовых переводов, налогом с продаж или налогом за пользование Миссисипи? Да, материальное личное имущество, приобретенное через Интернет и доставленное на адрес в Миссисипи продавцом из Миссисипи, облагается налогом с продаж в Миссисипи. Вернуться к началу |

Освобождаются ли запасные части от налога с продаж и использования в штате Миссисипи, когда они используются на освобожденном оборудовании?Запасные части для производственного оборудования облагаются такой же пониженной ставкой 1,5% налога, как и само оборудование. Производители должны использовать свое разрешение на прямую оплату для покупки (освобождения от налога с продаж) деталей и ремонта оборудования. Затем производитель перечислит правильную ставку налога на запчасти или ремонт непосредственно в Департамент доходов в налоговой декларации за использование. Вернуться к началу |

Отвечает ли ресторан за уплату налога с продаж и налога за пользование обедом, выплачиваемым сотруднику?Если лицо, получившее разрешение, продает обеды или предоставляет скидки своим сотрудникам, продажа облагается налогом по установленной цене. Если получатель разрешения передает еду своим сотрудникам, продажа освобождается от налога с продаж В начало |

Облагаются ли чаевые вместе с едой налогом с продаж?Чаевые или чаевые, специально добавленные к стоимости еды, а также чаевые или чаевые, выплачиваемые непосредственно сотруднику, не облагаются налогом с продаж штата Миссисипи. Вернуться к началу |