Более 100 тысяч жителей Ростовской области смогут не платить транспортный налог

Ростовская область, 21 апреля 2021. DON24.RU. Несанкционированная акция проходит в эти минуты в центре Ростова. Судя по фотографиям с места событий, участников там примерно столько же, сколько и силовиков.

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Причем многие молодые люди, по их же словам, «просто из любопытства» пришли посмотреть, как проходят подобные мероприятия.

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Митинг у ДГПБ продолжается чуть больше полутора часов, люди уже начали расходиться.

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Фото: Виктория Корнеева/don24.ru/ГУП РО «Дон-медиа»

Напомним, накануне МВД призвало россиян воздержаться от участия в несогласованных акциях и пообещало пресекать любую агрессию и провокации. Были ли сегодня задержания участников акции в Ростове, пока неизвестно. Но зато известно, что в большинстве случаев представители штабов Навального даже не пытались согласовать акции с представителями властей, тем не менее призывали принять участие в митингах, подвергая людей опасности. Кроме того, выйти на митинг почему-то призывали россиян те лидеры, что, по странному стечению обстоятельств, находятся не в России. И уж совсем не случайно организаторы решили устроить бардак не в выходной, когда люди не на работе, а в будний день – и именно в тот, на который было запланировано президентское послание. Попытки сторонников блогера поднять общественность вновь успехом не увенчались.

Еще в феврале политологи отметили, что число участников митингов в поддержку Навального неуклонно снижается. Чтобы хоть как-то взбодрить своих сторонников, организаторам пришлось придумать явно бессодержательную акцию – некий флешмоб с фонариками. Но и она провалилась: так, например, ростовчане ее просто проигнорировали. Стоит отметить, что кампанию за освобождение оппозиционного блогера не поддерживает почти 80% опрошенных. Информацию об этом несколько дней назад распространил сайт «Радио Свобода», который на территории РФ выполняет функции иностранного агента. Таким образом, даже рупор западной пропаганды признал, что россияне не интересуются деятельностью Навального.

Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

ЕНВД отменен с 2021 года, поэтому осталось только уплатить налог и сдать отчет за 4 квартал 2020 года. Также статья может пригодиться при налоговых проверках, но, надеемся, они обойдут вас стороной.

Как правило, предприниматели перешли на патентную систему налогообложения, а ООО — на упрощёнку. Полезные советы и понятные инструкции по работе на этих системах налогообложения вы найдёте в нашей справочной.

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2020.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

Расчет ЕНВД

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД — базовая доходность определяется по ст.

346.29 НК РФ,

346.29 НК РФ, - К1 — коэффициент, который устанавливает правительство. Для 2020 года он равен 2,005.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи. При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

Транспортный налог: как избежать долгов

Дата: 08.11.2017 15:53

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

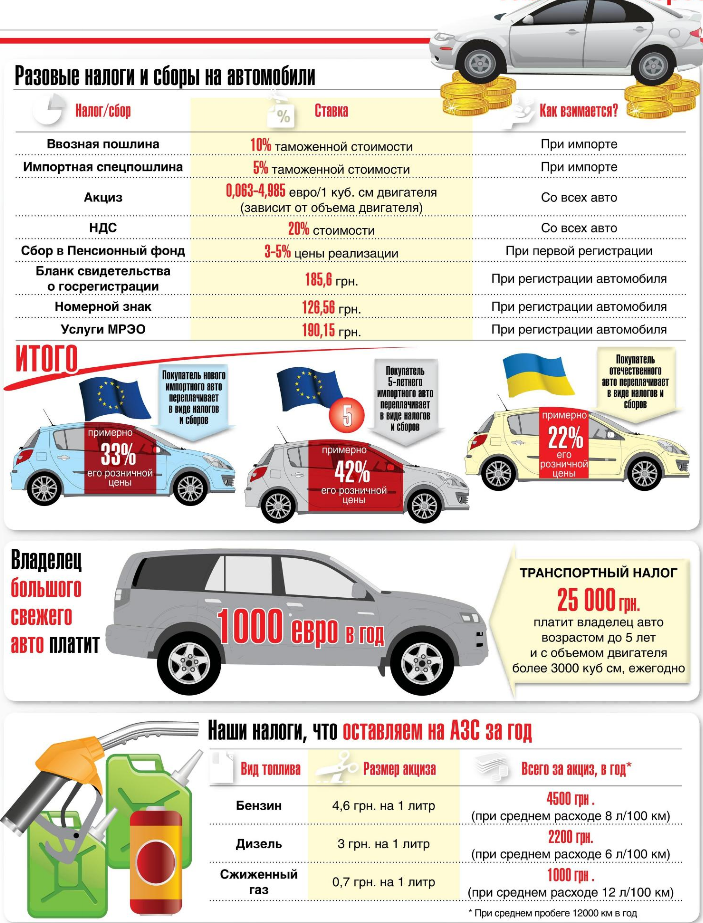

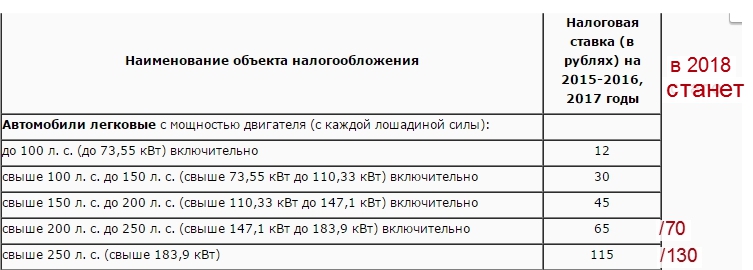

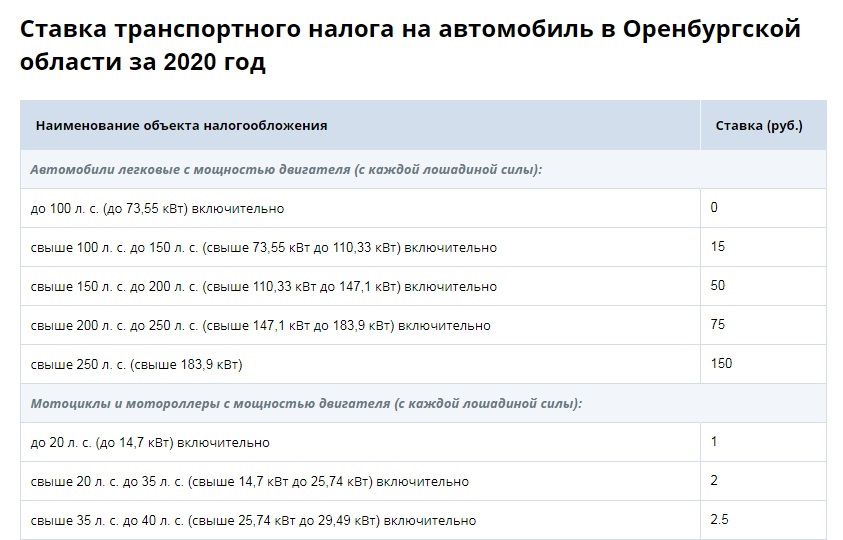

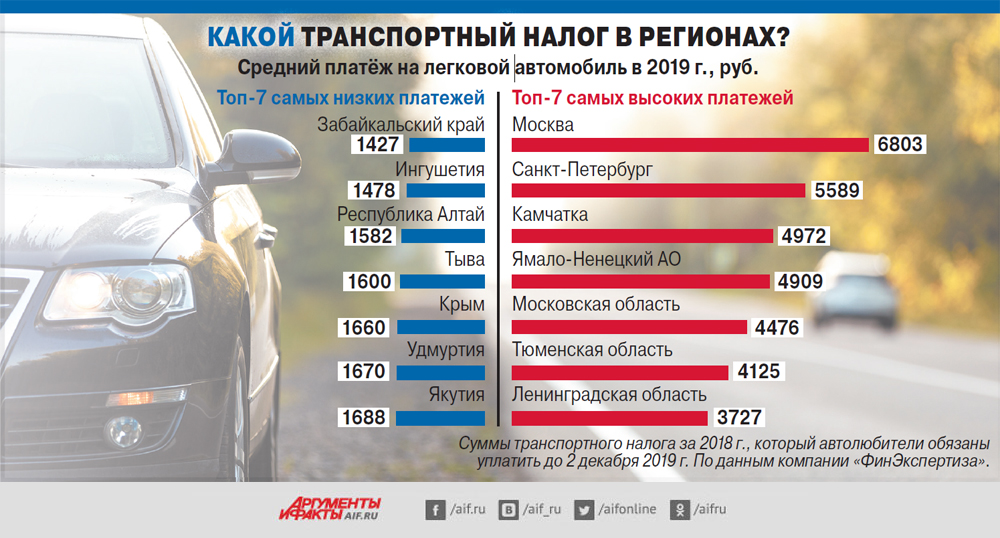

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

В каких случаях можно не платить транспортный налог?

ФНС разъяснила, что нужно сделать, чтобы не оплачивать налог на транспорт.

Федеральная налоговая служба (ФНС) назвала два случая, когда компаниям и физическим лицам не нужно начислять и платить транспортный налог. Об этом сообщает газета «Учёт.Налоги.Право» со ссылкой на письмо ФНС от 25.10.2019 № БС-4-21/21862@.

Согласно письму министерства, компании освобождаются от уплаты транспортного налога в отношении машины, которая была уничтожена в результате пожара, аварии, стихийного бедствия или по другим причинам. При этом факт гибели или уничтожения автомобиля, конечно же, необходимо подтвердить документально.

Ещё одна ситуация, в которой не нужно платить транспортный налог, — когда машина принудительно отчуждена в рамках исполнительного производства. В этом случае платить налог будет новый собственник авто, а прежнему владельцу, чтобы освободиться от обязательства по уплате налога, нужно будет подать в ИФНС заявление об уничтожении транспорта или о его отчуждении в рамках исполнительного производства. Заявление оформляется в произвольной форме, к нему требуется приложить документы, которые подтверждают факты уничтожения или отчуждения.

В этом случае платить налог будет новый собственник авто, а прежнему владельцу, чтобы освободиться от обязательства по уплате налога, нужно будет подать в ИФНС заявление об уничтожении транспорта или о его отчуждении в рамках исполнительного производства. Заявление оформляется в произвольной форме, к нему требуется приложить документы, которые подтверждают факты уничтожения или отчуждения.

Отметим также, что весной 2019 года был принят закон, согласно которому собственники угнанных машин также освобождаются от уплаты транспортного налога. Начиная с налогового периода 2018 года, автомобиль, находящийся в розыске, не облагается налогом до месяца его возврата владельцу. То есть если розыск прекращён, а машину не нашли, налог начисляться не будет.

В конце прошлого месяца Управление Федеральной налоговой службы (ФНС) по Москве призвало столичных жителей снимать проданные машины с учёта. Причиной обращения стало то, что бывшие автовладельцы начали жаловаться, что по-прежнему получают транспортный налог на автомобиль, который уже не является их собственностью. Дело в том, что налогоплательщики считали, что договор купли-продажи транспортного средства — это основание для неначисления транспортного налога. В ФНС пояснили, что для освобождения от налога транспортное средство обязательно должно быть снято с регистрационного учёта.

Дело в том, что налогоплательщики считали, что договор купли-продажи транспортного средства — это основание для неначисления транспортного налога. В ФНС пояснили, что для освобождения от налога транспортное средство обязательно должно быть снято с регистрационного учёта.

Понравилась ли Вам статья?

Нравится10как избежать долгов » Официальный сайт Администрации Березовского городского округа Кемеровской области

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу.

Но если вовремя заметить задолженность, все обойдется.

Но если вовремя заметить задолженность, все обойдется.В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru.

2. Заполните паспортные данные, СНИЛС, ИНН.

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу».

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог.

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru.

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Уклонение от уплаты налогов разрешено; Уклонение от уплаты налогов — преступление

Частные лица и владельцы бизнеса часто имеют более одного способа совершить налогооблагаемую операцию. При налоговом планировании оцениваются различные варианты налогообложения, чтобы определить, как проводить деловые и личные операции, чтобы уменьшить или устранить ваши налоговые обязательства.

При налоговом планировании оцениваются различные варианты налогообложения, чтобы определить, как проводить деловые и личные операции, чтобы уменьшить или устранить ваши налоговые обязательства.

Хотя они звучат одинаково, «уклонение от уплаты налогов» и «уклонение от уплаты налогов» кардинально отличаются. Уклонение от уплаты налогов снижает ваш налоговый счет, структурируя ваши транзакции таким образом, чтобы вы получали наибольшие налоговые выгоды. Уклонение от уплаты налогов абсолютно законно и чрезвычайно разумно.

Уклонение от уплаты налогов, с другой стороны, представляет собой попытку уменьшить ваши налоговые обязательства путем обмана, уловок или сокрытия. Уклонение от уплаты налогов — это преступление.

Как узнать, что грамотное планирование — уклонение от уплаты налогов — заходит слишком далеко и переходит черту, превращаясь в незаконное уклонение от уплаты налогов? Часто различие заключается в том, были ли действия предприняты с мошенническим умыслом.

Владельцы бизнеса часто подвергаются большему контролю, чем наемные работники с аналогичным уровнем дохода.Почему? Потому что у владельца бизнеса больше возможностей избежать уплаты налогов, как легальных, так и нелегальных. Вот некоторые из наиболее распространенных видов преступной деятельности с нарушением налогового законодательства:

- Умышленное занижение или неуведомление о доходах. Это говорит само за себя: сокрытие доходов является мошенничеством. Примеры включают неспособность владельца бизнеса сообщить часть дневных квитанций или неспособность арендодателя сообщить об арендных платежах.

- Ведение двух комплектов книг и , делая фальшивые записи в книгах и записях. Несоблюдение правил бухгалтерского учета, таких как неспособность компании вести надлежащие записи или несоответствие между суммами, указанными в доходе корпорации, и суммами, указанными в ее финансовой отчетности, как правило, демонстрирует умысел мошенничества.

- Требование ложных или завышенных удержаний при возврате . Они варьируются от необоснованных благотворительных вычетов до завышения путевых расходов. Это также может включать оплату вашим детям или супругу за работу, которую они не выполняли.IRS всегда проявляет бдительность, когда речь идет о завышенных отчислениях от сквозных организаций.

- Признание личных расходов как деловых расходов. В эту ловушку легко попасть, потому что часто активы, такие как автомобиль или компьютер, могут использоваться как в бизнесе, так и в личных целях. Надлежащий учет будет иметь большое значение для предотвращения выявления налогового мошенничества.

- Сокрытие или передача активов или доходов. Этот вид мошенничества может принимать различные формы, от простого сокрытия средств на банковском счете до ненадлежащего распределения между налогоплательщиками.Например, неправильное распределение дохода соответствующему налогоплательщику, который находится в более низкой налоговой категории, например, когда корпорация производит выплаты детям контролирующего акционера, вероятно, будет считаться налоговым мошенничеством.

- Участие в «фиктивной сделке». Вы не можете уменьшить или избежать обязательства по уплате подоходного налога, просто пометив транзакцию как нечто, чем она не является. Например, если выплаты корпорацией своим акционерам на самом деле являются дивидендами, называть их «процентами» или иным образом пытаться замаскировать выплаты под проценты не дает корпорации права на вычет процентов.Как обсуждается ниже, именно содержание, а не форма операции определяет ее налогообложение.

Не следует шутить с отделом уголовных расследований Налогового управления США , , поскольку любое количество высокопоставленных лиц, от Аль Капоне до Уэсли Снайпса, слишком хорошо известно. Но, помимо богатых и знаменитых, попавших в новости, есть сотни обвинительных приговоров бизнесменам и женщинам-предпринимателям, пытавшимся уклониться от уплаты налогов.

Пример. Деловой человек из Огайо был приговорен к шести месяцам тюремного заключения, шести месяцам домашнего ареста и двум годам освобождения под надзором за попытку уклониться от уплаты подоходного налога на сумму почти 170 000 долларов. Он получал доход в виде заработной платы, не связанных с заработной платой выплат и корпоративных выплат на свои личные расходы. В личные расходы входили: налог на имущество и коммунальные платежи по личному месту жительства, а также оплата новой печи, кондиционера, воздухоочистителя и увлажнителя воздуха; авансовый платеж и платежи по кредиту за машину его дочери; оплата автомобильной страховки и счетов за ремонт автомобилей его жены, оплата обучения в колледже его племянника, а также оплата других личных расходов.

Он получал доход в виде заработной платы, не связанных с заработной платой выплат и корпоративных выплат на свои личные расходы. В личные расходы входили: налог на имущество и коммунальные платежи по личному месту жительства, а также оплата новой печи, кондиционера, воздухоочистителя и увлажнителя воздуха; авансовый платеж и платежи по кредиту за машину его дочери; оплата автомобильной страховки и счетов за ремонт автомобилей его жены, оплата обучения в колледже его племянника, а также оплата других личных расходов.

Пример. Единоличный владелец магазина сантехники был приговорен к 13 месяцам тюремного заключения, трем годам освобождения под надзором за уклонение от уплаты налогов и уплате налоговой компенсации приблизительно 130 000 долларов США. Владелец бизнеса умышленно попытался уклониться от уплаты федерального подоходного налога, сняв валовую выручку от своего сантехнического бизнеса и оплатив личные расходы со своего коммерческого счета и объявив их коммерческими расходами.

В рамках своей схемы уклонения от уплаты налогов он поручил нескольким своим сотрудникам требовать от клиентов чеков, выплачиваемых на его имя, а не на имя компании.Затем он обналичил эти чеки и не перечислил деньги на банковский счет своей компании. Поскольку эти деньги не регистрировались в бухгалтерских книгах предприятия и не вносились на счет предприятия, он не включил эти валовые поступления в свою налоговую декларацию. Он также вычел личные расходы как коммерческие расходы и аналогичным образом снизил показатели своей прибыли по Таблице C, тем самым существенно снизив свой налог за налоговые годы с 2003 по 2006 год.

Имейте в виду, что уклонение от уплаты налогов не ограничивается федеральным подоходным налогом.Уклонение от уплаты налогов может включать в себя федеральные налоги и налоги штата и налоги штата, подоходный налог штата и налоги штата с продаж. Следующий пример иллюстрирует это.

Владелец нескольких табачных магазинов в Иллинойсе был приговорен к 76 месяцам тюремного заключения и должен выплатить 4,8 миллиона долларов в качестве возмещения штату Иллинойс и 650 452 доллара США после того, как он признал себя виновным в умышленном сокрытии и не сообщении денежных поступлений от бизнеса . Он положил менее одного процента от 60 миллионов долларов в виде денежных поступлений на свои корпоративные банковские счета и задекларировал незначительную часть этих денежных поступлений в своих корпоративных налоговых декларациях.

Он положил менее одного процента от 60 миллионов долларов в виде денежных поступлений на свои корпоративные банковские счета и задекларировал незначительную часть этих денежных поступлений в своих корпоративных налоговых декларациях.

Кроме того, он либо подал ложные декларации о федеральном подоходном налоге, либо не подал декларации о федеральном подоходном налоге за рассматриваемые годы. Он также подал ложные налоговые декларации с продаж штата Иллинойс. Он использовал незарегистрированный доход для финансирования роскошного образа жизни в Ливане, где он потратил много времени и построил роскошный дом, купил ферму на сотни тысяч долларов и стал успешным владельцем футбольного клуба.

Минимизация налогов требует умелого налогового планирования

Для уклонения от уплаты налогов необходимо предварительное планирование. Почти все налоговые стратегии используют одну (или несколько) из этих стратегий для структурирования транзакций с целью получения минимально возможной предельной ставки налога:

- минимизация налогооблагаемой прибыли;

- максимизация налоговых вычетов и налоговых вычетов

- Контроль сроков поступления и отчислений

Прогнозирование доходов и расходов критически важно. Эффективное налоговое планирование требует твердой оценки вашего личного и коммерческого дохода на следующие несколько лет.Прогнозы доходов / расходов на несколько лет необходимы, потому что многие стратегии налогового планирования, которые снижают налоги на одном уровне дохода, могут привести к увеличению доходов в ближайшие годы.

Эффективное налоговое планирование требует твердой оценки вашего личного и коммерческого дохода на следующие несколько лет.Прогнозы доходов / расходов на несколько лет необходимы, потому что многие стратегии налогового планирования, которые снижают налоги на одном уровне дохода, могут привести к увеличению доходов в ближайшие годы.

Вам следует избегать того, чтобы «правильный» налоговый план был «неправильным» из-за ошибочных прогнозов доходов. Вы уже должны прогнозировать свою выручку от продаж, доход и денежный поток для общих целей бизнес-планирования, поэтому большая часть этой информации должна быть доступна для налогового планирования. Хотя оценки по своей природе неточны, чем точнее вы можете быть, тем лучше ваши планировка будет.

Вычеты и кредиты уменьшают ваши налоги

Ваша цель налогового планирования — уплатить минимально возможную сумму налога. Вы можете уменьшить свой окончательный налоговый счет, действуя по двум направлениям.

- Во-первых, воспользуйтесь всеми возможными вычетами — как деловыми, так и личными — для уменьшения налогооблагаемого дохода.

- Затем, определив ориентировочную сумму налога, запросите каждую доступную вам налоговую льготу.

Если вы захотите уменьшить сумму налога, который вы должны, вы обнаружите, что налоговые льготы почти всегда лучше, чем налоговые вычеты.

Кредит уменьшает ваш налоговый счет в соотношении доллар к доллару, в то время как величина вычета зависит от вашей предельной налоговой ставки. Это важный принцип, который следует помнить при оценке того, лучше ли требовать кредит или вычет, когда и то, и другое доступно для определенных расходов.

Требование вычетов минимизирует налогооблагаемый доход

Чтобы уменьшить налогооблагаемый доход, вы должны знать, что подлежит вычету, а что нет. Вам также необходимо знать особые правила, которые применяются к определенным видам удержаний, например,

.Во многих случаях владелец бизнеса может вычесть выгоды, которые считались бы личными расходами, не подлежащими вычету для служащего.

Примеры: использование компьютера в служебных целях или семейного автомобиля в служебных целях. Не упускайте из виду возможность приобретения медицинской страховки, инвестирования на пенсию или предоставления льгот, таких как служебный автомобиль, через свой бизнес.

Не упускайте из виду возможность приобретения медицинской страховки, инвестирования на пенсию или предоставления льгот, таких как служебный автомобиль, через свой бизнес.

Знайте правила, касающиеся того, какие расходы подлежат вычету, и обязательно задокументируйте их надлежащим образом. Чрезмерная оплата личных расходов из коммерческих фондов является красным флагом для проверок и может считаться доказательством налогового мошенничества.

Принимайте во внимание вычеты в целом. Требование определенных видов вычетов может иметь налоговые последствия в последующие годы.

Одним из примеров является решение списать (вычесть) полную стоимость бизнес-актива в год покупки. Хотя это снизит ваши налоговые обязательства в текущем году, вы не сможете требовать амортизационные отчисления в будущем. Если вы ожидаете увеличения дохода от вашего бизнеса в будущем, вы можете уменьшить текущий вычет, чтобы вы могли требовать амортизационные вычеты в будущем.

Налоговые льготы сокращают сумму вашего налогового счета

После того, как вы потребуете все возможные налоговые вычеты, обратите внимание на поиск всех возможных налоговых льгот, на которые вы можете претендовать.

Как отмечалось ранее, налоговые льготы обычно лучше для вас, чем вычеты, потому что они вычитаются непосредственно из вашего налогового счета. Вычеты, напротив, вычитаются из дохода, на котором основан ваш налоговый счет.

Налоговый кредит на доллар уменьшает ваш налоговый счет на доллар.Однако вычет в размере доллара снижает ваш доход на процентную величину вашей предельной налоговой категории. Таким образом, вычет в долларах стоит всего 35 центов, если вы находитесь в группе 35 процентов; его стоимость снижается до 25 центов, если вы находитесь в группе 25 процентов.

Фактически, чем больше вы уменьшаете свой налогооблагаемый доход, тем ниже ваша планка и тем менее ценным становится каждый дополнительный вычет. Это означает, что вы обязательно должны знать о потенциальных кредитах и о том, что требуется для их получения. И в тех случаях, когда у вас есть выбор между требованием кредита или вычетом по конкретным расходам, вам, как правило, лучше потребовать кредит.

И в тех случаях, когда у вас есть выбор между требованием кредита или вычетом по конкретным расходам, вам, как правило, лучше потребовать кредит.

Какими бы замечательными ни были налоговые льготы, в налоговом законодательстве почти всегда есть загвоздка. В этом случае загвоздка в том, что многие налоговые льготы доступны только в определенных, очень ограниченных ситуациях.

Большинство федеральных налоговых льгот, доступных в настоящее время владельцам бизнеса, имеют очень узкую направленность, чтобы побудить вас предпринять определенные действия, которые законодатели сочли желательными.Примеры включают кредиты, призванные мотивировать вас сделать вашу компанию более доступной для людей с ограниченными возможностями или предоставить медицинское страхование вашим работникам.

Прочие кредиты применимы только к определенным отраслям, таким как рестораны и бары, или производители энергии. Есть также несколько кредитов, предназначенных для предотвращения двойного налогообложения, и несколько, предназначенных для поощрения определенных типов инвестиций, которые считаются социально полезными.

Кроме того, формы и процедуры, используемые для расчета и получения налоговых льгот для предприятий, часто довольно сложны.Хотя мы предоставляем краткое описание основных правил, чтобы вы могли решить, следует ли использовать кредит, мы рекомендуем оставить технические детали своему налоговому специалисту. потому что снижение налогов вполне может компенсировать вам ухудшение при их требовании. Тем не менее, вам все равно следует активно изучать и использовать любые налоговые льготы, которые применяются к вам.

Цель для минимально возможной предельной ставки налога

Федеральный подоходный налог — прогрессивная система. Говоря о налогах, это не означает дальновидность или новаторство.Это означает, что разные уровни дохода — это налоги по «прогрессивно» более высокой ставке. Одна из целей налогового планирования — снизить ваш налогооблагаемый доход, чтобы вы облагались налогом по более низкой налоговой категории с более низкими налоговыми ставками.

Федеральный подоходный налог предназначен для налогообложения более высоких уровней дохода по более высоким налоговым ставкам. «Налоговая категория» означает наивысшую предельную ставку налога, которую вы платите с любой части вашего налогооблагаемого дохода. Это ставка, которая будет применяться к каждому дополнительному доллару, который вы зарабатываете, пока вы не заработаете так много, что перейдете в следующую категорию.

«Налоговая категория» означает наивысшую предельную ставку налога, которую вы платите с любой части вашего налогооблагаемого дохода. Это ставка, которая будет применяться к каждому дополнительному доллару, который вы зарабатываете, пока вы не заработаете так много, что перейдете в следующую категорию.

Если вы ведете свой бизнес в качестве индивидуального предпринимателя, LLC, которая не решила облагаться налогом как корпорация, полное товарищество или S-корпорация, ваш доход от бизнеса «переходит» в вашу форму подоходного налога с физических лиц и облагается налогом по индивидуальные налоговые ставки. Если вы ведете свой бизнес как обычная корпорация, корпорация платит собственные налоги по ставке корпоративного налога (которая может быть ниже вашей индивидуальной ставки), и вы облагаетесь налогом только с доходов, полученных от корпорации.

Ставки индивидуального налога следующие:

| Ставки индивидуального подоходного налога | |||||||

|---|---|---|---|---|---|---|---|

| Год | Ставки налога | ||||||

| После 2012 года | 10% | 15% | 25% | 28% | 33% | 35% | 39,6% |

Сумма в долларах для каждой скобки зависит от вашего статуса регистрации (например,g. , холост, глава семьи, состоящий в браке вместе, или состоящий в браке отдельно). Суммы скобок основаны на налогооблагаемой прибыли, а не на валовой прибыли. Налогооблагаемый доход — это сумма, оставшаяся после вычета всех вычетов и личных льгот, на которые вы имеете право.

, холост, глава семьи, состоящий в браке вместе, или состоящий в браке отдельно). Суммы скобок основаны на налогооблагаемой прибыли, а не на валовой прибыли. Налогооблагаемый доход — это сумма, оставшаяся после вычета всех вычетов и личных льгот, на которые вы имеете право.

Вам необходимо знать свою текущую налоговую категорию, чтобы принимать мудрые решения по налоговому планированию, поскольку многие решения будут иметь смысл для тех, кто находится в одних скобках, но не для тех, кто находится в других. Вы можете найти текущие налоговые скобки на веб-сайте IRS или в инструкциях к вашей форме подоходного налога.

Хотя вы не можете буквально на снизить ставку налога (ставки установлены Конгрессом), вы можете предпринять определенные действия, которые дадут аналогичный результат.

Сюда входят:

- Выбор оптимальной формы организации для вашего бизнеса (например, индивидуальное предпринимательство, товарищество или корпорация).

- Структурирование транзакции таким образом, чтобы получаемые вами платежи классифицировались как прирост капитала, а не как обычный доход.Долгосрочный прирост капитала, полученный некорпоративными налогоплательщиками, облагается более низкими налоговыми ставками, чем другие доходы.

- Перемещение дохода от налогоплательщика с высокой налоговой категорией (например, вас самих) налогоплательщику с более низким уровнем налогообложения (например, вашему ребенку). Один довольно простой способ сделать это — нанять детей. Другой вариант — сделать одного или нескольких детей совладельцами вашего бизнеса, чтобы чистая прибыль от бизнеса распределялась между большей группой. Налоговое законодательство ограничивает полезность этой стратегии для передачи нетрудового дохода детям в возрасте до 18 лет, но некоторые возможности для экономии налогов все еще существуют.

Контроль налогового года по доходам и отчислениям

Хотя «сделай это сейчас» — отличный совет почти в любой ситуации, когда дело доходит до налогов, может быть полезно тщательно продумать сроки различных транзакций.

Выбрав соответствующий метод налогового учета и заранее продумав, как ускорить (или отложить) получение дохода или понести расходы, вы можете в определенной степени контролировать свой налогооблагаемый доход в любой конкретный год.

Тщательное планирование может отсрочить время события или транзакции, которые приводят к возникновению налоговых обязательств.Отсрочка признания дохода может иметь большое значение. Даже если вы все годы будете находиться в одной и той же налоговой категории, вы сможете использовать свои деньги в течение более длительного периода времени. Хотя это может принести вам всего несколько долларов дополнительных процентов, это также может предоставить вам ликвидность для дополнительных инвестиций в ваш бизнес.

Отсрочка наступления вашей ответственности по налогу — это не то же самое, что отсрочка уплаты налога! У вас очень редко есть возможность отложить выплату причитающегося подоходного налога.Можно получить отсрочку для уплаты налога, если вы можете продемонстрировать, к удовлетворению IRS, что вы не можете платить вовремя без чрезмерных трудностей. Однако это не то, что вы захотите делать без крайней необходимости, поскольку даже если вы сможете получить продление, вы будете должны проценты по неуплаченным налогам, начиная с первоначальной даты платежа.

Однако это не то, что вы захотите делать без крайней необходимости, поскольку даже если вы сможете получить продление, вы будете должны проценты по неуплаченным налогам, начиная с первоначальной даты платежа.

Контроль налоговых обязательств путем отсрочки получения дохода, ускорения удержаний

Принимая меры, которые откладывают время, когда в вашей декларации должны быть указаны определенные статьи дохода, вы можете перенести ответственность по этому доходу на другой налоговый год.В общем, вам будет лучше, если вы сможете отложить получение дохода до следующего года и ускорить выплату расходов в текущем налоговом году. Таким образом, вы можете отложить выполнение налоговых обязательств по отложенному доходу до следующего налогового года

.Контроль сроков признания доходов и вычетов, как правило, возможен только при использовании кассового метода учета. Существуют правила, не позволяющие налогоплательщикам по методу начисления искажать свои доходы / отчисления по срокам.

Хотя отсрочка получения дохода означает, что для получения платежа придется дольше ждать, вы будете иметь сэкономленную на налогах сумму, доступную для использования в течение более года.

Когда плохо откладывать доход и ускорять отчисления?

Вам не следует использовать эту стратегию, если в следующем году вы попадете в более высокую налоговую категорию — либо потому, что ваш доход увеличится, либо потому, что увеличатся налоговые ставки. Вы хотите получить доход в том году, в котором вы будете находиться в нижней налоговой категории.

Вы не должны ускорять вычеты, поскольку это может означать, что вы потеряете часть стоимости вычета. Например, если вы находитесь в группе 33% в этом году, но ожидаете, что в следующем году попадете в группу 39,6%, вы захотите структурировать транзакции, чтобы вы могли требовать отчисления в следующем году, когда они будут стоить больше.

Аналогичным образом, если вы предвидите, что прибыль вашего бизнеса существенно вырастет в течение следующих нескольких лет, вам необходимо сбалансировать требование о большом вычете в течение одного года и распределение этого вычета на несколько лет.Это наиболее четко применимо в случае принятия решения о требовании большого вычета амортизации в первый год эксплуатации недвижимости, но также может применяться к убыткам от продажи основных средств.

Рассмотрите эти простые идеи, чтобы отложить получение дохода и ускорить отчисления

Если вы определили, что имеет смысл отложить получение дохода и / или ускорить отчисления, эти простые идеи могут помочь вам реализовать эту стратегию. Помните, что только некоторые из этих предложений будут работать, если вы используете метод начисления.Конечно, вам следует проконсультироваться с налоговым специалистом, прежде чем принимать меры, чтобы убедиться, что вы не упустили из виду критические факторы.

- Задержка сбора. Отсрочка выставления счетов на конец года, чтобы платежи не приходили до следующего года. Как правило, этот метод не работает для налогоплательщиков, рассчитанных по методу начисления, поскольку обязательство признавать доход возникает при наступлении экономических показателей.

- Выплата дивидендов за просрочку. Если ваш бизнес — корпорация C, отложите выплату дивидендов до следующего года.Обязательно соблюдайте корпоративные формальности при объявлении дивидендов и определении времени выплаты.

- Задержка прироста капитала. Если вы планируете продавать активы, стоимость которых выросла, отсрочка продажи до следующего года означает, что вам не нужно будет указывать этот доход в налоговой декларации за этот год. В общем, это может сработать даже для налогоплательщиков по методу начисления, но вам придется внимательно следить за условиями продажи.

- Ускорьте выплаты. Налогоплательщики кассового метода могут иметь возможность досрочно оплачивать вычитаемые из налогооблагаемой базы деловые расходы, включая аренду, проценты, налоги, страхование и т.

- Ускорьте крупные покупки. Если вы закроете покупку амортизируемого имущества в текущем году, вы сможете потребовать значительных вычетов посредством выбора списания расходов.

- Ускорьте операционные расходы. — Если возможно, вы сможете ускорить покупку оборудования, расходных материалов или проведение ремонта, получив таким образом вычет в текущем налоговом году.

Знайте, когда нужно быть противником

Если вы собираетесь попасть в более высокую налоговую категорию в следующем году — или если вы знаете, что налоговые ставки вырастут, даже если ваш доход не будет, — вы не хотите следовать общепринятой мудрости: отложить получение дохода / ускорить отчисления.

Вместо этого вы хотите сделать наоборот: ускорить вычеты дохода / задержки .

Как ускорить получение дохода и отложить вычеты?

В большинстве случаев вы ускорите получение дохода или отложите отчисления, просто сделав противоположное рекомендациям, изложенным ранее в этой статье.

Например, вместо того, чтобы откладывать выставление счетов, отправьте все свои счета заранее и сделайте все возможное, чтобы получить их до конца года. Если вы планируете продать основной актив, обязательно продайте этот актив в текущем налоговом году. По возможности отложите закупку расходных материалов до следующего года.

Опять же, любые стратегии, направленные на изменение налогового года доходов и отчислений, намного проще реализовать, если использовать кассовый метод учета.

Что делать, если вы используете метод начисления?

Хотя стратегии, нацеленные на изменение года, в котором доход и вычеты отражаются в вашей налоговой декларации, обычно труднее реализовать с использованием метода начисления, это не означает, что они не могут быть реализованы.

Вам необходимо научиться перемещаться по правилам учета по методу начисления, чтобы получить желаемый налоговый результат:

- Если вы хотите отсрочить налогообложение определенной суммы дохода, убедитесь, что все события, устанавливающие обязательство по выплате этого дохода, соответствуют , а не к концу года. Например, если вы продаете товары, отложите отгрузку до следующего года.

- Если вы хотите ускорить вычет расходов в текущем году, убедитесь, что все события, определяющие обязательства и сумму платежа, а также экономические показатели, были завершены к концу года.

Будьте осторожны! Избегайте распространенных ловушек налогового планирования

Несмотря на то, что вы хотите изучить все способы снижения налогов, вы должны знать, что некоторые налоговые стратегии могут потерпеть неудачу.Более того, они поднимут тревогу перед экзаменационным персоналом IRS.

Имеет смысл воспользоваться сложным налоговым законодательством для уменьшения юридической налоговой задолженности. Запутаться в сложности и игнорировать IRS ваши стратегии планирования — нет. И сознательное игнорирование налогового законодательства для защиты доходов — безрассудство.

В дополнение к очевидному: «не скрывайте свой доход и не преувеличивайте свои вычеты», есть три основных правила, которые вы должны учитывать, чтобы убедиться, что ваше планирование выдерживает вызов IRS.

- Не пытайтесь замаскировать сущность транзакции формой, которую принимает транзакция.

- Не пытайтесь скрыть налоговые последствия одной транзакции, разбив ее на несколько этапов.

- Не ожидайте, что IRS будет обращаться с вашими родственниками как с незнакомцами.

IRS занимается веществом, а не формой

Выбор использования одной формы транзакции вместо другой для минимизации ваших налоговых обязательств не приведет (само по себе) к признанию транзакции недействительной для целей налога на прибыль.Например, вы можете сделать подарок своему ребенку в размере 10 000 долларов или внести ребенка в платежную ведомость, где он сможет заработать 10 000 долларов. Выполнение налоговых расчетов и выбор метода, который приводит к наименьшим совокупным налоговым обязательствам для семьи, — это разумный образ действий.

Тем не менее, вы не можете избежать налоговых обязательств просто по ярлыку, который вы даете транзакции. IRS рассмотрит настоящую цель — суть — транзакции и обложит налогом. Например, вы можете подарить сыну машину или продать сыну свою машину.Однако вы не можете продать свою машину и заявить, что это подарок.

Владельцы бизнеса часто нарушают правило «содержание важнее формы», когда они пытаются замаскировать компенсацию как «дивиденды» или «возврат капитала». IRS не будет удивлен; и не будет, когда вы получите увеличенный налоговый счет, плюс проценты и (наиболее вероятно) штрафы.

Майк Эпплтон, управляющий и основной акционер Plasti-Cast, Inc, обычной корпорации, заключает выгодный контракт на поставку компонентов многонациональной корпорации.Этот контракт означает, что корпоративный доход вырастет с 50 000 долларов в этом году до 500 000 долларов в следующем.

Майк заключает, что закрытие этой сделки указывает на то, что он стоит для компании намного больше, чем его годовая зарплата в размере 30 000 долларов. Поэтому он увеличивает свою зарплату до 450 000 долларов в следующем году. Его корпорация получает вычет из выплаченной компенсации в размере 450 000 долларов.

IRS видит вещи по-другому. После аудита, заключает IRS, несмотря на то, что он стоил больше 30 000 долларов, разумная компенсация Майка составляла всего 100 000 долларов.Эти 100 000 долларов соответствуют вычету из компенсации, но 350 000 долларов — это замаскированные дивиденды, которые не подлежат вычету.

Соус для гуся, не обязательно соус для гуся. Хотя IRS может вмешаться и реклассифицировать транзакцию на основе ее содержания, а не формы, налогоплательщики часто обнаруживают, что им приходится мириться с последствиями своего первоначального выбора. Это означает, что если вы выбираете конкретную форму для транзакции, вам может быть сложно убедить IRS в том, что суть транзакции отличается от выбранной вами формы.

Было бы разумно считать общим правилом, что IRS может смотреть за формой транзакции, но вы будете заблокированы в форме транзакции . Причина в том, что вы свободно выбираете способ организации транзакции, поэтому справедливо потребовать от вас смириться с ее налоговыми последствиями.

Доктрина ступенчатой транзакции может определить законность

IRS иногда использует так называемую доктрину «поэтапной транзакции», чтобы доказать, что сущность конкретной транзакции отличается от ее формы.Когда он полагается на эту доктрину, IRS будет рассматривать многоступенчатую транзакцию как единую унифицированную транзакцию. Он не разбивает одну транзакцию на два или более этапов для целей налогообложения доходов. Таким образом, промежуточные этапы интегрированной сделки не будут иметь отдельных налоговых последствий.

Передача собственности от Эйбла Бейкеру с последующей передачей Бейкером той же собственности Чарли, если передачи являются взаимозависимыми, может рассматриваться в налоговых целях как передача от Эйбла Чарли.

Это не означает, что не существует действительных транзакций, которые выполняются в несколько этапов. Многие сделки по продаже и обмену собственности состоят из нескольких этапов, и при соблюдении правил они вполне допустимы. Это означает, что вы не можете навязать искусственный шаг, чтобы изменить влияние транзакции.

Связанные налогоплательщики сталкиваются с более пристальным вниманием

IRS уделяет пристальное внимание транзакциям, в которых участвуют налогоплательщики, имеющие тесные деловые или семейные отношения.Фактически, налоговое законодательство предоставило IRS особые полномочия для работы в конкретных областях, в которых соответствующие налогоплательщики исторически использовали свои отношения для несправедливого снижения своих налогов.

Примеры этого включают отказ в вычетах из уплаченных процентов компаниям, которые занимают деньги для покупки договоров страхования жизни в пользу своих должностных лиц и сотрудников, а также специальные правила бухгалтерского учета, которые применяются к выплате процентов и расходов между связанными сторонами.

Вы можете рассчитывать, что агенты IRS будут внимательно изучать деловые отношения, которые вы ведете с членами семьи или другими связанными сторонами.Часто IRS совмещает аудит доходов закрытой корпорации с аудитом доходов владельцев или главных должностных лиц корпорации, чтобы выявить любые попытки переложить личные расходы на корпорацию.

Среди пунктов, которые агенты IRS, вероятно, тщательно изучат, — поездки в отпуск, замаскированные под командировки, покупка домашней мебели или оплата домашних расходов (таких как ремонт и выплаты по ипотеке), списываемых как корпоративные расходы, и чрезмерные зарплаты, выплачиваемые акционерам родные.

Общие дилерские сборы, которые вы не должны платить

Когда вы будете готовы купить новый автомобиль, вы, скорее всего, потратите много времени, выбирая идеальную марку и модель, устанавливая бюджет, получая разрешение на получение автокредита и выбирая дилерский центр. У вас есть приблизительное представление о том, сколько вы согласитесь заплатить, когда вы подписываете документы. Но как насчет всех небольших сборов, которые, вместе взятые, могут добавить тысячи долларов к вашему счету?

Любой продавец автомобилей постарается получить за машину как можно больше — в конце концов, их работа зависит от комиссионных.

К счастью, знание того, какие сборы ожидать и какие сборы оспаривать, поможет вам сэкономить много денег.

Неизбежные комиссии

Ниже приведены сборы, которые вы должны быть готовы заплатить при покупке в автосалоне.

- Сбор за место назначения: Ваш автомобиль должен пройти путь от производителя до дилерского центра, и дилерский центр попросит вас покрыть расходы по его доставке. Цену устанавливает автопроизводитель, а не дилерский центр, и обычно она является относительно стандартной для всех автомобилей, которые они продают дилерскому центру.

Легкий способ узнать, что это законный сбор, — это проверить наклейку на стекле автомобиля или наклейку Монрони, на которой указана марка, модель, год выпуска и рекомендованная розничная цена автомобиля.

- Плата за транспортировку или документацию: Покрывает расходы дилера на оформление документов. Некоторые штаты ограничивают эту сумму, а некоторые нет, но обычно это будет стоить вам от 75 до более чем 500 долларов. Перед тем, как отправиться в дилерский центр, ознакомьтесь с местными законами и не забудьте поставить под сомнение любую сумму, намного превышающую указанную.

- Государственный налог с продаж: Если вы не проживаете в штате, где нет налога с продаж, вам необходимо его уплатить. Однако, если вы покупаете автомобиль в штате, в котором не живете, вы заплатите налог с продаж своего штата при регистрации автомобиля. Не забудьте напомнить дилеру, что вы находитесь в городе, чтобы купить, чтобы он взимал с вас правильную сумму.

- Право собственности и регистрационный взнос: Из этого не только трудно выйти, но и не стоит этого делать. Дилерский центр, вероятно, имеет хорошие отношения с вашим местным DMV и сможет получить ваше название и регистрацию, бирки и номера гораздо эффективнее и быстрее, чем вы могли бы сделать самостоятельно.

Если у вас уже есть номера, убедитесь, что это учтено в регистрационном взносе. Вы можете узнать размер комиссии, посетив веб-сайт или позвонив в местное управление по связям с общественностью.

Комиссия, которую вам, возможно, придется заплатить

Не упустите следующую плату. Вам нужно будет проявить должную осмотрительность, чтобы определить, требуется ли эта плата.

- Плата за рекламу: Дилеры платят за рекламу своего бизнеса, и они постараются переложить часть этих затрат на вас.В идеале эту стоимость следует сообщить вам до того, как вы увидите ее в окончательных документах, и часто она будет указана на торговой бирке автомобиля. Если вы впервые слышите об этом в контракте, обязательно добивайтесь, чтобы его убрали.

Сборы, которые вы не должны платить

Не дайте себя обмануть, потратив больше денег, чем вам нужно. Это сборы, которые вы никогда не должны платить.

- Плата за подготовку для дилера: Аналогично стоимости доставки и может быть указана на этой неофициальной наклейке.Плата за подготовку исходит от сборки пакета. Список цен, завершение продажи и многое другое. Он должен указываться отдельно от розничной цены, а не добавляться в качестве дополнительных расходов. Пропустите и это.

- Защита ткани: Немного Scotchgard будет иметь большое значение для защиты ваших сидений и является более дешевым вариантом, чем платить дилеру намного больше, чтобы распылить его для вас. Такие вещи, как парковка в тени и использование солнцезащитной защиты на лобовом стекле, также имеют большое значение.Если вы действительно заботитесь о защите своих сидений, лучшая защита — это потратить деньги на чехлы для сидений.

- Защита лакокрасочного покрытия: Считаете ли вы, что крупнейшие мировые производители автомобилей продают автомобили с тусклой краской? Защита краски представляет собой прозрачную пленку из уретанового материала. Краска нового автомобиля должна быть защищена гарантией в случае появления ржавчины. Просто попросите воск в следующий раз, когда пойдете на автомойку.

- Антикоррозийная защита и грунтовка: Как и краска, ходовая часть вашего автомобиля прекрасно справится практически с любой ненастной погодой, не платя за эту дорогостоящую плату.Новые автомобили в основном изготавливаются из оцинкованного металла, что значительно снижает риск появления ржавчины.

- Травление идентификационного номера автомобиля: Они попытаются продать его вам в качестве дополнительной меры предосторожности для защиты от кражи и перепродажи вашего автомобиля. Они правы, но они не скажут вам, что вы можете сделать это гораздо дешевле, сходив в автомагазин (или сделав это самостоятельно дома).

Итог

Если вы не уверены в размере комиссии, спросите.Честный продавец сможет четко и убедительно объяснить, зачем нужна плата.

Все, что вам нужно знать

Если вы проживаете в Северной Каролине и покупаете новый или подержанный автомобиль, вы должны заплатить государству два вида налогов. Вы также будете нести ответственность за дополнительные сборы за регистрацию, титул и номерной знак. Будьте готовы к следующей покупке автомобиля, узнав больше о налоге с продаж автомобилей в Северной Каролине и других сборах.

Какова ставка налога с продаж в Северной Каролине на покупку автомобилей?

Когда вы покупаете автомобиль у дилера или в лизинговой компании в Северной Каролине, вы платите налог с продаж с покупной цены автомобиля.Если вы покупаете автомобиль у частного продавца, вы будете платить налог с продаж от стоимости автомобиля. Позвоните в местный DMV, чтобы они помогли вам определить фактическую стоимость вашего автомобиля.

Северная Каролина облагает налогом с продаж 3% на все покупки автомобилей, согласно CarsDirect. Этот налог с продаж, известный как налог на использование автомагистралей, финансирует улучшение и содержание государственных дорог. Средства, собранные от этого налога, также поступают в Общий фонд штата и Целевой фонд шоссе Северной Каролины.

Каким образом облагаются налогом обмены, скидки и льготы для дилеров?

Обмен — это когда вы продаете старый автомобиль в дилерский центр в обмен на кредит, который затем применяется к цене нового автомобиля.Стоимость вашего обмена не подлежит обложению налогом в Северной Каролине, поэтому вы сэкономите на налогах и цене покупки. Скидки производителя и денежные льготы для дилеров также снижают покупную цену вашего автомобиля, но Северная Каролина облагает налогом первоначальную цену автомобиля в соответствии с SalesTaxHandbook. Например, если после получения скидки в размере 2000 долларов вы заплатите 18 000 долларов за новый автомобиль, вам все равно придется заплатить налог с продаж с полных 20 000 долларов.

Кто собирает ежегодный налог на имущество транспортных средств в Северной Каролине?

Помимо налога с продаж, владельцы автомобилей Северной Каролины должны платить ежегодный налог на имущество, основанный на оценочной стоимости их автомобиля.Если вы не заплатите этот налог, то вам грозят серьезные штрафы и пени. PocketSense объясняет, что местные должностные лица округа несут ответственность за сбор ежегодных налогов на имущество транспортных средств. Должностные лица получают в DMV список зарегистрированных транспортных средств и их владельцев, чтобы убедиться, что они учли все транспортные средства в штате. Эта информация также помогает им оценить стоимость транспортных средств и сумму налогов, подлежащих уплате каждый год.

Сколько стоит налог на имущество транспортных средств в Северной Каролине?

Политика Северной Каролины гласит, что все автомобили будут облагаться налогом в размере 100 процентов от их оценочной стоимости.Сколько будет стоить этот налог, зависит от того, где вы живете, поскольку ставки налога на имущество транспортных средств различаются в зависимости от округа. DMV требует, чтобы вы уплатили налог на недвижимость по месту жительства. Они не будут пропорционально распределять сумму из-за переезда в штат, а это означает, что вы не получите налоговых льгот, даже если вы не жили в своем нынешнем доме в течение всего года.

После того, как округ определит стоимость вашего автомобиля и соответствующую налоговую категорию, они отправят вам счет за 60 дней до истечения срока вашей регистрации.Затем вы платите налог на имущество в течение 60 дней до продления регистрации. При необходимости вы можете подать заявление об отсрочке платежа еще на 60 дней, если у вас есть автомобиль в течение всего текущего налогового года. Если вы не владели автомобилем в течение всего года, они скорректируют ваш счет, чтобы вы платили налог только за то время, пока вы владели автомобилем.

Какие еще комиссии взимаются при покупке автомобиля?

Департамент транспортных средств Северной Каролины взимает дополнительные сборы с покупателей автомобилей.Вот текущие ожидаемые сборы DMV, как сообщает Autobytel:

- Свидетельство о праве собственности: 40 долларов США

- Номерные знаки легкового автомобиля или грузовика весом менее 4000 фунтов: 28 долларов США

- Регистрация грузовиков весом менее 5000 фунтов: 43,50 долларов США

- Регистрация для грузовиков весом 6000 фунтов или меньше: 51,60 долларов США

- Перенос пластин: 15 долларов США

- Налог на регистрацию региональных транспортных властей округа Уэйк, Дарем и Ориндж: 5

долларов США Еще одна плата, о которой следует знать, — это плата за оформление документации так называемая плата за документ.Дилерские центры будут взимать с вас эту плату при покупке у них автомобиля, чтобы покрыть расходы на подготовку и подачу документов о продаже. Закон штата не устанавливает никаких ограничений на размер этих сборов, поэтому они варьируются от места к месту. Покупатели автомобилей из Северной Каролины платят в среднем 550 долларов за документацию.

Что произойдет, если я не заплачу налог на имущество своего автомобиля?

В конечном счете, избежать уплаты налогов на недвижимость невозможно, хотя вы можете иметь право на отсрочку. DMV ведет точные записи, в которых отслеживаются все зарегистрированные автомобили, их владельцы и подлежащие уплате налоги.Кроме того, государство имеет право налагать значительные штрафы и взыскания на неплательщиков. DMV также может заблокировать продление регистрации вашего автомобиля до тех пор, пока не будут уплачены просроченные налоги.

Сколько стоит ставка налога с продаж в Северной Каролине на покупку других типов транспортных средств?

Министерство транспорта Северной Каролины предоставляет инструкции по закупкам за пределами штата. Если вы покупаете автомобиль в другом штате и подаете заявление на получение титула в Северной Каролине в течение 90 дней, округ зачислит вам кредит на ваш налог на использование автомагистралей.Кредит будет представлять собой сумму налога, которую вы уплатили другому штату, как указано в вашем документе, подтверждающем оплату. Если вы получите право собственности на свой автомобиль после 90 дней владения, вы не получите никаких налоговых льгот, и вам придется заплатить до 250 долларов США в виде налогов.

Что касается передвижных домов, то они не облагаются налогом на использование автомагистралей при покупке у дилера в Северной Каролине. Однако специальное мобильное оборудование облагается налогом с продаж, если оно приобретается у физического или юридического лица, которое продает, сдает в аренду или арендует такое оборудование. Что касается коммерческих автомобилей, то максимальный налог, который вам придется заплатить за автомобили стоимостью более 26 000 фунтов, составляет 2000 долларов.

Где я могу получить дополнительную информацию о регистрации автомобиля?

Посетите веб-сайт NCDOT или свяжитесь с местным DMV, если вы готовы купить новый автомобиль. Эти ресурсы могут предоставить вам самую свежую информацию о процессах регистрации и регистрации автомобилей в Северной Каролине. Помните, что налог с продаж будет уплачиваться только при передаче права собственности на автомобиль, но налог на имущество автомобиля будет уплачиваться каждый год.

Покупка автомобиля иногда может вызывать стресс, особенно когда нужно выяснить, сколько вы можете себе позволить заплатить.Налог с продаж автомобилей в Северной Каролине легко применить, если вы знаете правила. Всегда уточняйте в местном DMV последние налоговые ставки и сборы в вашем округе.

Используемые источники:

https://www.salestaxhandbook.com/north-carolina/sales-tax-vehicles

https://www.carsdirect.com/car-pricing/how-to-calculate-north- carolina-car-tax

https://pocketsense.com/taxes-cars-north-carolina-12015484.html

https://www.autobytel.com/auto-news/buying-a-new-car- in-north-carolina-107683/

https: // www.ncdot.gov/dmv/title-registration/taxes/Pages/default.aspx

Этот контент создается и поддерживается третьей стороной и импортируется на эту страницу, чтобы помочь пользователям указать свои адреса электронной почты. Вы можете найти больше информации об этом и подобном контенте на сайте piano.io.

Все, что вам нужно знать

Если вы заинтересованы в покупке автомобиля в Луизиане, понимание требований штата Луизиана по налогу на продажу автомобилей является важным первым шагом.Есть несколько факторов, которые влияют на ставки налога с продаж автомобилей, а также шаги, которые вы можете предпринять, чтобы потенциально снизить стоимость вашего налога на автомобиль в этом штате. Давайте рассмотрим все, что вам нужно знать о налоге с продаж автомобилей в Креольском государстве.

Что такое автомобильный налог Луизианы?

ItStillRuns объясняет, что всякий раз, когда вы покупаете автомобиль в штате Луизиана, вы должны платить муниципальные налоги, налоги округа и штата в управление автотранспортных средств в вашем округе. Если вы покупаете автомобиль в дилерском центре, то дилер несет ответственность за сбор налога с продаж автомобиля при совершении вами покупки.Однако, если вы покупаете автомобиль у физического лица, вы несете ответственность за уплату налога с продажи автомобиля с этой покупки самостоятельно.

Какова ставка налога на транспортные средства в Луизиане?

Согласно Autobytel, все автомобили, приобретенные в Луизиане, облагаются 4% государственным налогом с продаж, независимо от того, находятся они в новом или подержанном состоянии. Этот налог с продаж в размере 4% рассчитывается от общей цены, по которой продается автомобиль. Если вы покупаете автомобиль в автосалоне, налог с продаж, который вы платите, будет зависеть от общей суммы, которую вы потратите на автомобиль, включая любые сборы за доставку или дилерские сборы.Налог не будет включать какие-либо скидки, взносы по обмену или скидки.

Важно отметить, что дополнительный городской налог в размере 2% будет добавлен к налогу с продажи автомобилей в Луизиане для автомобилей, приобретенных в Батон-Руж. Кроме того, вы должны будете заплатить приходской налог в том приходе, где зарегистрирован ваш автомобиль. Приходской налог может варьироваться от 1,85% до 5% и основан на рекомендованной производителем цене автомобиля. Согласно ItStillRuns, если вы покупаете автомобиль в Луизиане, но не проживаете в штате, вы будете нести ответственность только за уплату государственного налога с продаж и налога на использование автомобиля.

Что такое налог на использование дорог Луизианы?

Согласно ItStillRuns, при переезде в Луизиану вы должны заплатить налог на использование дороги при регистрации автомобиля. Сумма налога на использование зависит от текущей стоимости вашего автомобиля, а не от суммы, которую вы за него заплатили. Ставка этого налога равна стоимости покупки автомобиля в штате.

Какие дополнительные сборы покупатели автомобилей будут платить в Луизиане?

При покупке автомобиля в Луизиане вы также должны будете заплатить дополнительные налоги и сборы.Они не включены в налог с продаж и часто выплачиваются Департаменту транспортных средств Луизианы. В Справочнике по налогам с продаж указано, что дополнительные сборы и налоги включают следующее:

- Регистрационный сбор в размере 18,50 долларов США

- Сбор за передачу номера 3

- Регистрационный сбор в размере от 20 до 80 долларов США

Дилерский центр может также взимать сбор за оформление документации может стоить до 2000 долларов.

Как получить более низкую ставку налога на транспортные средства в Луизиане?

Есть несколько факторов, которые могут привести к снижению транспортных налогов в Луизиане.Штат предоставляет кредит новым резидентам, которые уже заплатили сопоставимую ставку налога в штате, в котором они ранее проживали. Например, если вы переезжаете из Миссисипи, где государственный автомобильный налог составляет 4%, в Батон-Руж, вам потребуется всего лишь платить 450 долларов в муниципальные и уездные налоги.

Кроме того, штат Луизиана может оценить автомобиль, приобретенный вами в другом штате, по более низкой рыночной стоимости, чем его первоначальная покупная цена. Например, предположим, что вы заплатили 16 000 долларов за машину, живя во Флориде.Год спустя вы переезжаете в Луизиану, и ваша машина из-за повреждения тела оценивается в 10 000 долларов. Вы будете платить налоги только с оценки в 10 000 долларов, а не с 16 000 долларов, которые вы заплатили за автомобиль.

Есть ли в Луизиане освобождение от налога с продаж?

В настоящее время в штате Луизиана нет налоговых льгот на покупку или передачу транспортных средств. Однако военнослужащие могут быть освобождены от налога на использование транспортных средств, если они смогут доказать, что они уплатили сопоставимый налог в другом штате.

Когда необходимо уплатить налог на автотранспортные средства штата Луизиана?

Налоги с продаж и использования транспортных средств необходимо подавать до 20-го числа месяца после покупки автомобиля.Если вы недавно переехали в Луизиану, налоги штата необходимо уплатить 20 числа месяца, следующего за месяцем вашего переезда.

Каков штраф за несвоевременную уплату налога на автомобили штата Луизиана?

Если вы не уплатите налог на транспортное средство вовремя, с вас будет взиматься процентная ставка в размере 1,25% за каждый неуплаченный месяц. Также добавляется дополнительная ставка штрафа с шагом 5% за каждые 30 дней, когда налог не уплачивается.

Каким образом в Луизиане облагается налогом продажа автомобилей?

Луизиана не требует, чтобы сумма выкупа облагалась налогом с продаж.Например, если вы продаете свой текущий автомобиль и получаете кредит в размере 7000 долларов на новый автомобиль, который стоит 20 000 долларов, вам нужно будет заплатить налог с продаж только в размере 13000 долларов за новый автомобиль.

Каким образом облагаются налогом скидки на автомобили и льготы для дилеров?

Многие дилеры внедряют льготы или скидки для дилеров, чтобы привлечь новых клиентов. Например, вы можете получить скидку в размере 2000 долларов на автомобиль стоимостью 20 000 долларов. Это означает, что вы заплатите только 18000 долларов из своего кармана за этот автомобиль.В Луизиане вы будете облагаться налогом только на то, что вы фактически платите за автомобиль, поэтому в этом сценарии вы не будете облагаться налогом на первоначальные 20 000 долларов. Вы заплатите налог за покупку на сумму 18 000 долларов.

Освобождены ли антикварные автомобили от налога на автомобили штата Луизиана?

Налоговая служба США поясняет, что с 1 июля 2019 года антикварные автомобили освобождены от местных и государственных транспортных налогов Луизианы. Старинный автомобиль классифицируется как таковой, если он был изготовлен более 25 лет назад, оценивается более чем в 10 000 долларов и не используется в коммерческих целях.Хотя на антикварные автомобили нет налога с продаж, покупатели должны заплатить лицензионный сбор в размере 1000 долларов при покупке старинного автомобиля.

Источники:

https://itstillruns.com/louisiana-vehicle-tax-7963390.html

Louisiana Enacts Exemption for Antique Cars

https://www.salestaxhandbook.com/louisiana/sales-tax-vehicles

https://www.autobytel.com/auto-news/buying-a-new-car-in-louisiana-107464/

Этот контент создается и поддерживается третьей стороной и импортируется на эту страницу, чтобы помочь пользователям указать свои адреса электронной почты.Вы можете найти больше информации об этом и подобном контенте на сайте piano.io.

Отделение налогообложения штата Нью-Джерси — Уведомления о случайных продажах автотранспортных средств Вопросы и ответы

- Дом

- Случайные продажи

- Частные продажи автомобилей Часто задаваемые вопросы

Частные продажи автомобилей Часто задаваемые вопросы

Какова ставка налога с продаж на автотранспортные средства?

По состоянию на 1 января 2018 года — 6.625% от покупной цены нового или подержанного автомобиля.

Почему я получил это уведомление? Я уже давал информацию в автотранспортную комиссию.

По закону, директор налогового отдела штата Нью-Джерси должен подтвердить, что по фактической покупной цене автомобиля была уплачена правильная сумма налога с продаж. Если было заявлено освобождение от налога с продаж, директор должен подтвердить, что налог с продаж не подлежал уплате.

Должен ли я заполнять аффидевит внизу анкеты?

Да.При заполнении анкеты необходимо заполнить аффидевит покупателя. В зависимости от типа передачи транспортного средства может также потребоваться заполнение аффидевита Продавца.

Что произойдет, если я не отвечу на уведомление?

Если вы не ответите на уведомление, мы можем взимать с вас налог в зависимости от стоимости автомобиля. Стоимость транспортных средств основана на данных, предоставленных Национальной ассоциацией автомобильных дилеров (N.A.D.A.).

Почему я получил второе уведомление?

Второе уведомление отправляется, если на первое уведомление не получено ответа.Если вы получили второе уведомление об этой же транзакции и ранее отправляли его в переписке, свяжитесь с Отделом случайных продаж Налогового управления по электронной почте по адресу [email protected].

Как мне проверить статус документов, которые я отправил по почте в ответ на уведомление?

Свяжитесь с отделом случайных продаж отдела налогообложения по электронной почте [email protected].

Обратите внимание : Электронные письма, отправленные на указанный выше адрес, небезопасны.В электронном письме не следует указывать конфиденциальную информацию, такую как идентификационные номера социального страхования или федерального налогового органа, даты рождения или номера банковских счетов. Не прикрепляйте к электронным письмам документы, содержащие конфиденциальную информацию.

Буду ли я уведомлен о том, что документов, которые я отправил по почте, достаточно и что дальнейший налог с продаж не подлежит уплате?

Если мы определим, что для завершения проверки вашей учетной записи необходима дополнительная документация, мы отправим вам последующее уведомление по электронной почте.Если документация заполнена, по запросу может быть направлено закрытое письмо-запрос.

Моя машина была подарком. Что мне нужно сделать?

Заполните анкету и попросите донора заполнить аффидевит Продавца.

Если переданный в подарок автомобиль был бесплатным и не подлежал удержанию:

Отметьте соответствующий квадрат в анкете и попросите предыдущего владельца заполнить аффидевит продавца. Налог с продаж не взимается.Однако в случае получения подарка у вас может возникнуть обязанность по уплате подоходного налога.

Если переданный в подарок автомобиль был передан с залогом:

Если вы были совладельцем первоначального названия, налог с продаж не взимается. Установите соответствующий флажок в анкете и отправьте копию оригинального заголовка.

Если вы не являлись совладельцем по первоначальному праву собственности, налог с продаж уплачивается с предполагаемой основной суммы кредита.

Пример на 1 января 2018 г .: Автомобиль был передан вам, и вы взяли ссуду на сумму 5000 долларов США.Вы должны заплатить налог с продаж в размере 6,625% от суммы 5000 долларов. Общая сумма налога с продаж = 331,25 доллара США. Вы должны уплатить причитающийся налог с продаж с копией документов о переводе капитала от вашего кредитного учреждения, чтобы документально подтвердить, что вы приняли причитающийся остаток в размере 5000 долларов США.

Если у вас есть вопросы, касающиеся федерального налога на дарение , свяжитесь с IRS по телефону 1-800-829-1040.

Даритель, подаривший мне автомобиль, скончался. Какую документацию я должен предоставить?

Вы должны поставить отметку в соответствующем поле в анкете и заполнить аффидевит покупателя.Исполнитель должен заполнить Аффидевит Продавца от имени умершего дарителя и предоставить копию своего суррогатного свидетельства и свидетельства о смерти дарителя.

Автомобиль был оставлен мне по завещанию. Что мне нужно отправить?

Вы должны поставить отметку в соответствующем поле в анкете (подарке), заполнить аффидевит покупателя и приложить копию завещания. Если на транспортное средство заложено право залога, то налог уплачивается с основной суммы принятой ссуды.

Я обменял товары или услуги на автомобиль, но не внес денежный платеж. Я должен налог?

Да, если за транспортное средство производилась оплата, бартер, обмен или обслуживание. Этот тип транзакции не считается подарком, и вы должны заплатить налог с продаж от справедливой рыночной стоимости автомобиля.

Примечание : От вас могут потребовать указать транзакцию в вашей индивидуальной и / или коммерческой налоговой декларации, независимо от того, идет ли речь о возмещении.

Я обменялся автомобилями с другом. Это облагается налогом?

Да. Обмен автомобилями между двумя частными лицами облагается налогом. Налог основан на справедливой рыночной стоимости автомобиля. Обмен чего-либо ценного на автомобиль облагается налогом.

Пример № 1: Человек меняет лодку за 25 000 долларов на Honda CR-V 2015 года выпуска. Это облагаемый налогом перевод. Налог основан на справедливой рыночной стоимости Honda, которая с учетом стоимости лодки определена в 25 000 долларов США.(25 000 долларов США x 6,625% = 1 566,25 долларов США по налогу с продаж).

Пример 2: Человек меняет Jeep Grand Cherokee 2014 года на Ford F-150 2013 года выпуска. Чтобы получить Ford F-150, налогоплательщик дал 1000 долларов наличными в дополнение к Grand Cherokee. Налог взимается с справедливой рыночной стоимости Jeep Grand Cherokee 2014 года и 1000 долларов наличными.

Автомобиль был в плохом состоянии, когда я его купил, поэтому я заплатил меньше, чем Национальной ассоциации автомобильных дилеров (N.A.D.A.) значение. Что мне прислать в качестве доказательства?

Вы можете предоставить копии:

- Счета за ремонт;

- Смета на ремонт;

- Сообщения об авариях; или

- Фотографии.

Заполните анкету и аффидевит покупателя. Вы также можете попросить продавца заполнить аффидевит продавца, подтверждающий цену покупки.

Я не указал правильную цену покупки при регистрации автомобиля; но я заплатил меньше, чем Национальная ассоциация автомобильных дилеров (Н.A.D.A.) значение, указанное в уведомлении. Что мне делать?

Вы должны попросить продавца заполнить аффидевит продавца. Если продавец недоступен, вы должны отправить письмо с указанием правильной цены покупки и предоставить любую информацию, которая будет подтверждать цену покупки, вместе с заполненной анкетой и аффидевитом покупателя. Ваша информация будет рассмотрена, и, если мы определим, что подлежит уплате дополнительный налог, отдел случайных продаж отправит вам уведомление о корректировке.

Я оплатил автомобиль наличными, но у меня нет квитанции. Как я могу подтвердить стоимость покупки?

Вы можете приложить копию своей банковской выписки, в которой указано снятие наличных. Вы также можете попросить продавца заполнить аффидевит продавца и вернуть его с заполненной анкетой и сертификатом покупателя. Однако без надлежащего подтверждения покупной цены транспортного средства с вас может взиматься налог с продаж в соответствии с Национальной ассоциацией автомобильных дилеров (N.A.D.A.).

Я не могу найти продавца, чтобы он или она заполнили аффидевит продавца. Что мне делать?