Как цены на нефть влияют на курс рубля

ОПЕК жертвует ценами

Члены картеля опасается потерять рынок

© Виктор Драчев/ТАСС

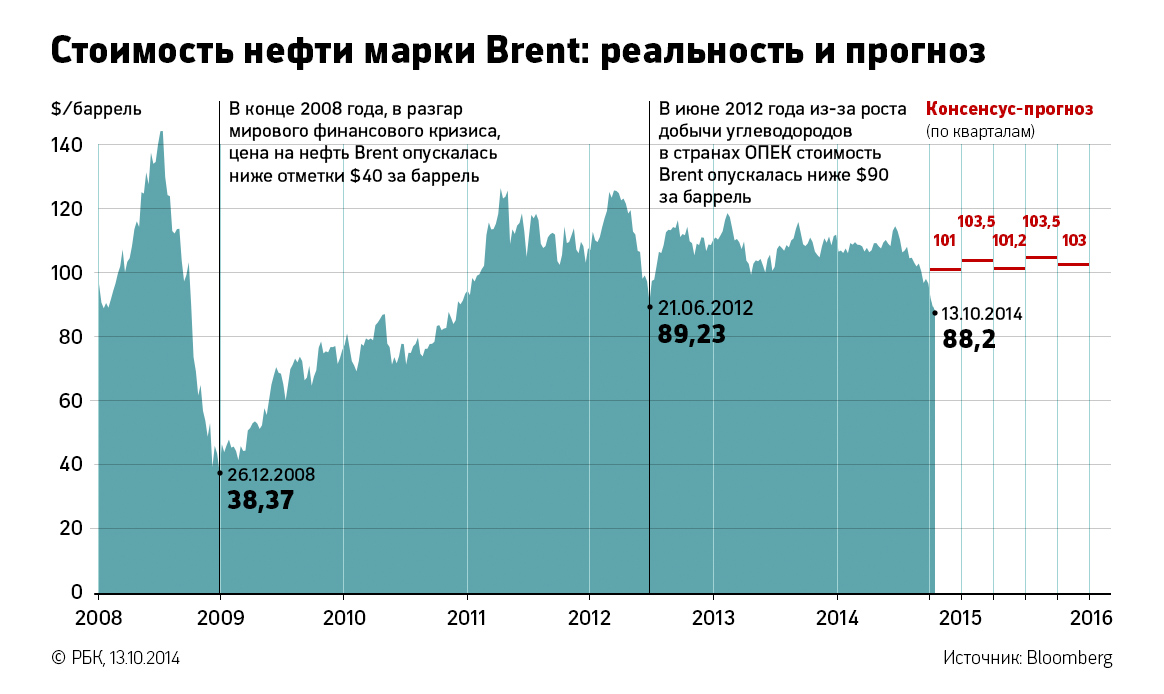

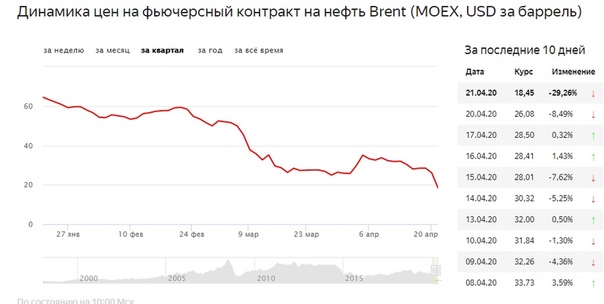

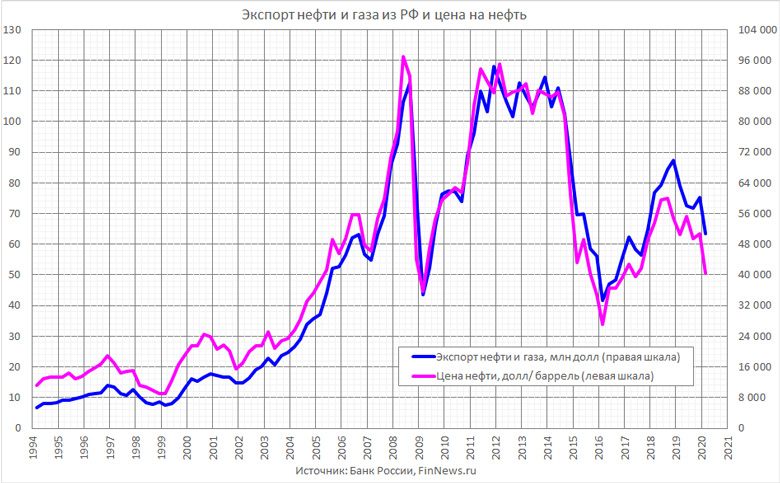

Динамика цен на нефть на мировых рынках оказывает существенное влияние на курс российской валюты. В конце 2014 года нефтяные котировки снизились, что вызвало рост курсов доллара и евро к рублю.

Цены на нефть стали падать после того, как в середине сентября 2014 года Международное энергетическое агентство (МЭА), объединяющее крупнейших потребителей сырья, снизило прогноз по мировому уровню потребления нефти.

Реакцией товарных бирж стало падение цен на нефть марки Brent ниже $100 за баррель. Впоследствие цены продолжили снижение.

Еще в ноябре 2013 года, стоимость нефти Brent на лондонской бирже ICE варьировалась от $101,3 до $106,8 за баррель.

14 октября 2014 года был опубликован новый доклад МЭА, свидетельствующий о еще более сильном снижении прогноза по спросу на нефть в 2014- 2015 годах. Вслед за этим нефтяные котировки в Лондоне обвалились за день более чем на $4. Стоимость барреля опустилась до $84, с июня падение котировок достигло 26%.

По мнению экспертов, кроме снижения прогноза МЭА по потреблению нефти, еще одним фактором, влияющим на нефтяные цены, стал рост курса доллара ко всем основным валютам.

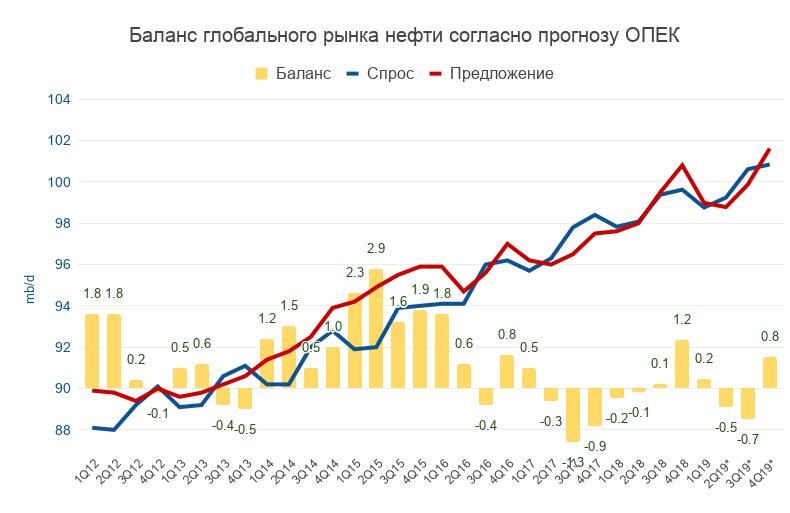

Значительную роль в снижении нефтяных цен играет и угроза «ценовой войны» в группе ОПЕК, обеспечивающей около 40% мировых поставок сырья. Рынок сжимается, и поставщики нефти начинают бороться друг с другом за долю в глобальных продажах.

27 ноября 2014 года состоялась встреча министров стран-участниц альянса, на которой был рассмотрен вопрос о сокращении добычи с целью вернуть котировки нефти к $100 за баррель. Картель принял решение сохранить квоты на добычу нефти на уровне 30 млн баррелей в сутки.

Картель принял решение сохранить квоты на добычу нефти на уровне 30 млн баррелей в сутки.

На фоне решения ОПЕК, стоимость нефти сорта Brent на торгах лондонской биржи ICE опустилась

5 июня 2015 года по итогам заседания картеля было принято решение воты на добычу нефти на прежнем уровне (30 млн баррелей в сутки). На фоне решения ОПЕК стоимость фьючерсного контракта с поставкой в июле на нефть сорта Brent на торгах лондонской биржи ICE выросла на 1% до $62,7 за баррель.

Очередным фактором влияния на нефтяной рынок стало завершение переговорного процесса между «шестеркой» и Ираном по ядерной проблеме. После снятия санкций Иран может увеличить предложение на рынке нефти, в ожидании чего нефть начала дешеветь уже сейчас.

Отсутствие четкого решения

К очередному падению цен на нефть привело 168-е заседание картеля, состоявшееся 4 декабря 2015 года. По его итогам министры нефти стран ОПЕК не приняли четкого решения по квотам на добычу из-за позиции стран, не входящих в организацию.

По его итогам министры нефти стран ОПЕК не приняли четкого решения по квотам на добычу из-за позиции стран, не входящих в организацию.

Отсутствие решения фактически означает, что страны сохранят нынешний уровень добычи (около 31,5 млн баррелей нефти в год) и не будут возвращаться к «потолку» в 30 млн баррелей нефти в день, пояснил журналистам президент ОПЕК, министр нефти Нигерии Эммануэль Ибе Качикву.

«Если вы хотите цифру, то можете поставить нынешнюю», — сказал он по итогам конференции, ставшей, пожалуй, первой за долгое время, когда параметры квоты не были озвучены официально.

На этом фоне цена Brent упала на 1,7% до $43,1 за баррель. Стоимость «черного золота» продолжила снижаться и в последующие дни: 7 декабря стоимость фьючерса опустилась до минимума с февраля 2009 года — $40,9 за баррель.

Последний раз ОПЕК снижала квоту осенью 2008 года. Цены на нефть достигли своего пика — $147 за баррель — в июле 2008 года, после чего начали быстро снижаться из-за рецессии в большинстве ведущих экономик мира до $32 за баррель.

В начале 2016 года цены на нефть продолжили снижение — на Лондонской бирже ICE за первые 11 дней 2016 года цена на нефть марки Brent упала с $37 до 30,9 за баррель на фоне роста запасов нефти в США и ослабления китайской экономики.

На котировки оказало дополнительное давление решение государственной компании Саудовской Аравии Saudi Aramco увеличить скидки на основные сорта своей нефти для потребителей из Европы.

«Заморозка» добычи: производители нефти спорят о квотах

16 февраля стало известно, что Россия, Саудовская Аравия, Катар и Венесуэла готовы заморозить добычу нефти на уровне января, если другие страны-производители нефти присоединятся к этой инициативе. Цена нефти Brent отреагировала падением ниже $34 за баррель.

Вместе с тем, встреча в Дохе 17 апреля, на которой планировалось принять четкое решение о «заморозке», не увенчалась успехом: страны так и не смогли договориться.

На встречу в столицу Катара приехали делегации из 18 стран, 19-й участник переговоров — Иран в преддверии встречи отказался обсуждать «заморозку» добычи нефти, объясняя это недавно снятыми со страны санкциями. Как стало известно, в ходе встречи Саудовская Аравия потребовала внесения изменений в проект соглашения. По данным источников Reuters, речь шла о необходимости подписания документа всеми странами, входящими в ОПЕК.

Цены на нефть отреагировали снижением: цена нефти марки Brent с поставкой в июне 2016 г. на открытии торгов на Лондонской бирже упала на 7% до $40,1 за баррель. При этом нефть марки WTI упала на 6,8% и составила $36,61/баррель. Затем в ходе торгов в понедельник падение было частично отыграно: по состоянию на 15:05 мск стоимость фьючерса на нефть марки Brent с поставкой в июне 2016 г. на бирже ICE в Лондоне составляла

«Сланцевый фактор»

Низкие цены — удар по сланцевым проектам США

© AP Photo/Hasan Jamali

Решение ОПЕК сохранить уровень добычи нефти, вызвано опасениями потерять долю на рынке экспорта, в том числе, и благодаря развитию сланцевых проектов США.

«Сегодня есть множество конкурентов «, — сказал министр нефти Кувейта (входит в ОПЕК) Али Салех аль-Омайр в интервью местному спутниковому телеканалу «Аль-Ватан».

«Было невозможно принять решение о сокращении производства, так как эту нишу на рынке могли занять другие, — отметил аль-Омайр. — Таким образом, мы решили, что цены сами установятся в соответствии со спросом и предложением».

Решение ОПЕК, приведшее к снижению цен на нефть, поставило американские нефтяные компании перед сложным выбором — следует ли сокращать инвестиции в нефтяную отрасль, еще недавно переживавшую бум.

«ОПЕК создала очень неприятную ситуацию для нефтяных компаний, которым теперь предстоит решать, сокращать ли им инвестиции», — приводит газета The Wall Street Journal мнение управляющего портфельными активами банка Lombard Odier Паскаля Менгеса. По его оценкам, избыточное предложение нефти на мировом рынке снизится предстоящей зимой, что остановит дальнейшее падение цен на нефть.

В свою очередь, в интервью Financial Times министр нефти Объединенных Арабских Эмиратов Сухейль аль-Мазруи указал, что избыток нефти на мировом рынке спровоцировали американские сланцевые проекты, не учитывавшие «фундаментальные правила игры».

«Новички должны учитывать фундаментальные правила игры. Переизбыток нефти на рынке повредит и им, и всем остальным», указал он.

Согласно докладу Центра энергетических исследований Университета Райса, расположенного в «американской нефтяной столице» — Хьюстоне (штат Техас), снижение цен на нефть ставит под удар разработку сланцевых месторождений в США.

В нем отмечается, что производство нефти на «новых месторождениях», к которым в первую очередь относятся сланцевые пласты, уменьшилось в период с мая 2014 года по январь 2015-го с 600 тыс. до 525 тыс. баррелей в день. При этом бурение новых скважин для добычи нефти сократилось на 32%, в том числе в штатах Северная Дакота, Техас и Нью-Мексико.

Как подсчитали в компании Continental Resources, использование подобного метода получения нефти будет рентабельным только при цене на нефть $37 за баррель.

Что ждет рынок нефти?

Цены на нефть: прогнозы на ближайшие годы

© ИТАР-ТАСС/Юрий Смитюк

Эксперты и участники рынка по-разному оценивают перспективы нефтяного рынка в ближайшие годы. Вместе с тем, по мнению аналитиков, помимо рисков роста объема предложения, связанного с возможностью выхода на рынок Ирана, на цены оказывает влияние неустойчивость спроса.

Прогнозы экспертов и аналитиков

Как отметила газета The Wall Street Journal, комментируя падение котировок WTI до $37,61 за баррель 7 декабря 2015 года, цены снизились до самого низкого показателя с февраля 2009 года.

Согласно проекту доклада ОПЕК от 11 мая, цена на нефть в ближайшее десятилетие при «оптимистичном сценарии» может установиться на отметке $76 за баррель. Картель также не исключает ситуации, при которой цены на нефть упадут ниже $40 за баррель к 2025 году.

Картель также не исключает ситуации, при которой цены на нефть упадут ниже $40 за баррель к 2025 году.

«Причиной стало решение стран-членов ОПЕК увеличить в нынешнем году объем добычи, в результате цены на нефть оказались на самом низком уровне со времен финансового кризиса», — пишет газета, указывая при этом, что объем добычи нефти в странах ОПЕК «может еще больше возрасти в 2016 году в случае, если будут отменены экономические санкции в отношении Ирана, что даст возможность этой стране увеличить объем экспорта нефти».

Вместе с тем, по оценкам МЭА, цена нефти может вырасти до $80 к 2020 году. Период низких цен на нефть, когда цена барреля колеблется в пределах 50 долларов, «не будет длиться слишком долго», заявили в агентстве.

На мировые цены на нефть сейчас влияют два основных фактора: объемы добываемой в США сланцевой нефти и объемы добычи нефти в Ираке. «Если цена на нефть будет держаться ниже уровня в 50 долларов за баррель, то можно ожидать в будущем году резкого сокращения объемов добычи сланцевой нефти в США и снижения активности на американском нефтяном рынке, — отметили в МЭА. — Добыча нефти на иракских месторождениях, как ожидается, сократится в связи с серьезными инфраструктурными проблемами».

— Добыча нефти на иракских месторождениях, как ожидается, сократится в связи с серьезными инфраструктурными проблемами».

МВФ дает прогноз мировых цен на нефть в $52 за баррель на конец нынешнего года и в $63 — на следующий. Всемирный банк понизил прогноз по среднегодовой цене на нефть в текущем году до $52 с $57, и до $51 с $61 в 2016 году.

Эксперты американского инвестиционного банка Goldman Sachs понизили прогноз по средней цене нефти марки Brent в 2016 году с $62 до $49,5 за баррель.

По оценке Fitch, восстановления цен на нефть в 2016 году не будет, цены останутся на уровне 2015 года.

При этом эксперты банка прогнозировали снижение нефти Brent до $42 за баррель и восстановление до $70 в 2016 году.

Международный валютный фонд (МВФ) ожидает в нынешнем году среднюю цену на нефть на мировых рынках в $56,73 за баррель, а в будущем — $63,88.

Такие цифры содержатся в докладе Фонда, опубликованном в конце января 2015 года.

В апреле 2016 года Всемирный банк ухудшил свой прогноз по средней цене на нефть в 2016 г. до $37 за баррель, в 2017 г. ВБ прогнозирует ее рост до $48 и до $51,4 в 2018 г.

до $37 за баррель, в 2017 г. ВБ прогнозирует ее рост до $48 и до $51,4 в 2018 г.

13 апреля ОПЕК понизила прогноз роста мирового спроса на нефть в 2016 г. на 50 тыс. баррелей в сутки и теперь ожидает, что спрос в текущем году увеличится на 1,2 млн баррелей в сутки по сравнению с 2015 годом.

Прогнозы правительства РФ

Согласно принятому 4 декабря закону о федеральном бюджете на 2016 год, цена на нефть в будущем году составит $50 за баррель.

Волатильность цены на нефть уменьшится со второй половины 2016 года, и нефтяные котировки вернутся к позитивной динамике, считает глава Минэкономразвития РФ Алексей Улюкаев.

«Начиная со второй половины следующего года, с высокой степенью вероятности цены на нефть вернутся к позитивной динамике с меньшей волатильностью. И в целом ,я думаю, что прогноз 50 (долларов за баррель) на год вполне обоснованный», — сказал он.

Вместе с тем, по расчетам Минэкономразвития, консервативный прогноз на 2016 год — это $40 за баррель.

Банк России при планировании денежно-кредитной политики также исходит из итого, что цены на нефть могут сохраниться на низких уровнях в обозримой перспективе. По пессимистичному прогнозу ЦБ, цены на нефть будут значительно ниже $40 за баррель.

Заместитель председателя Внешэкономбанка Андрей Клепач считает, что в следующем году цена нефти будет скорее расти, нежели снижаться. Он назвал маловероятной цену нефти $40 за баррель и ниже. По его прогнозу, цена может вырасти в следующем году до $55-60 за баррель.

Прогнозы участников рынка

Цена на нефть к концу 2016 года вырастет до $60 за баррель, считают в Союзе нефтегазопромышленников России. «Сегодня даже сланцевая нефть эффективна при цене $55-60, а канадская нефть — $70-75 за баррель, поэтому я думаю, что цена, безусловно, должна повыситься», — отметил президент Союза Геннадий Шмаль.

Глава «Роснефти» Игорь Сечин ожидает роста цен на нефть во второй половине 2017 года. Ранее Сечин указывал, что цена нефти $50 устраивает «Роснефть» в части реализации инвестпрограмм. Вместе с тем, глава «Роснефти» указал, что сланцевая нефть меняет структуру мировой добычи и экспортных потоков. Развитие конкурентного нефтяного рынка теперь формируют США, а не ОПЕК, отметил он.

Вместе с тем, глава «Роснефти» указал, что сланцевая нефть меняет структуру мировой добычи и экспортных потоков. Развитие конкурентного нефтяного рынка теперь формируют США, а не ОПЕК, отметил он.

По словам Сечина, в сентябре этого года превышение предложения над спросом на мировом рынке нефти сократилось более чем на 1,2 млн баррелей/сутки, но по-прежнему превышает 1 млн баррелей/сутки и может сохраниться до конца 2016 года.

«В результате ситуация на рынке нефти характеризуется не только сохраняющимся дисбалансом спроса и предложения и кардинально снизившимися значениями ценовых индикаторов, но и существенно возросшей неопределенностью, высоким уровнем рисков и нарастающей конкуренцией», — резюмировал Сечин.

«Русснефть» заложила в бюджет на будущий год цену на нефть в $45 за баррель.

Цены на нефть в 2016 году сохранятся на уровне $42-47 за баррель, прогнозирует глава компании «Лукойл» Вагит Алекперов. В конце 2016 — начале 2017 года цены начнут повышаться», — сказал Алекперов. Бюджет «Башнефти» на 2016 год сверстан исходя из цены в $60.

Бюджет «Башнефти» на 2016 год сверстан исходя из цены в $60.

Цена на нефть останется низкой в краткосрочной и среднесрочной перспективе в связи с избытком предложения на рынке и слабым ростом мировой экономики, считают в Shell.

Риски для экономики РФ

Продолжительное сохранение цен на нефть ниже отметки $40 за баррель после заседания ОПЕК несет определенные риски для российской экономики, считают опрошенные ТАСС эксперты, отмечая при этом, что рынок мог преувеличить результаты заседания, расценив их как намерение не ограничивать мировую добычу.

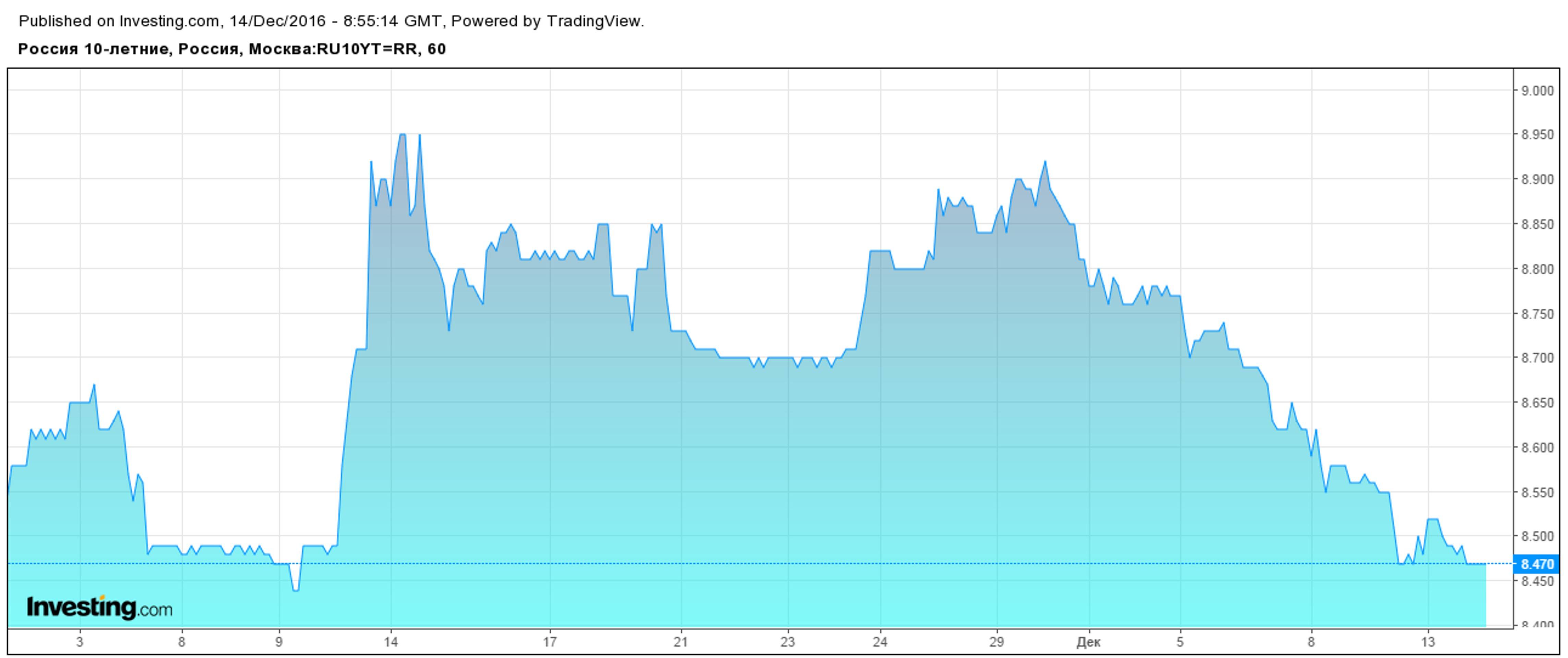

Дешевая нефть опасна для бюджета РФ, особенно в том случае, если рубль остается не очень чувствительным к новым минимумам нефти. В такой ситуации рублевая цена нефти также снижается и может не покрыть потребности бюджета. При этом корреляция рубля с нефтью в последнее время ослабла и может принести проблемы бюджету, считает главный экономист по России и СНГ банка ING Дмитрий Полевой.

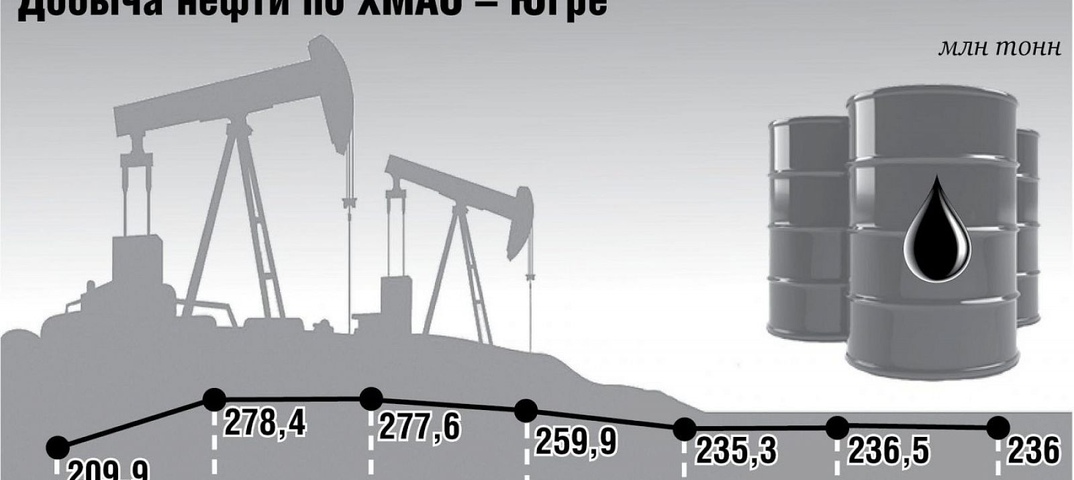

В отличие от бюджета РФ финансы нефтяных компаний страны не так подвержены негативному влиянию дешевой нефти. Добыча нефти в РФ продолжает бить максимумы, и в октябре, по данным МЭА, добыча нефти в РФ установила новый рекорд в пост-советской России на уровне 10,78 млн баррелей в сутки. Кроме того, дешевеющий рубль компенсирует даже падение нефти до $40 за баррель.

Добыча нефти в РФ продолжает бить максимумы, и в октябре, по данным МЭА, добыча нефти в РФ установила новый рекорд в пост-советской России на уровне 10,78 млн баррелей в сутки. Кроме того, дешевеющий рубль компенсирует даже падение нефти до $40 за баррель.

С точки зрения большинства экономических моделей снижение цен на нефть положительно сказывается на мировой экономике, считает аналитик по макроэкономической стратегии на глобальных рынках «ВТБ Капитал» Нил Маккиннон. «Падение нефтяных котировок на 10% через год дает мировому ВВП дополнительные 0.2 пп роста. При этом от дешевой нефти выигрывают ее потребители и чистые импортеры, а проигрывают нефтедобывающие страны», — отмечает он.

Кроме того, снижение цен чрезвычайно выгодно странам- потребителям нефти, добавляет Виталий Ермаков из Sberbank CIB. «Китай, пользуясь сложившейся ситуацией, планирует вдвое увеличить стратегические закупки нефти в 2016 году, что позволит ему повысить объем стратегических нефтяных запасов примерно на 70-90 млн. баррелей», — отметил он. Импорт нефти в Китай за 11 месяцев 2015 года вырос на 8,7% до 6,61 млн. барр/сут, а в ноябре повысился на 7,6% по сравнению с аналогичным периодом прошлого года

баррелей», — отметил он. Импорт нефти в Китай за 11 месяцев 2015 года вырос на 8,7% до 6,61 млн. барр/сут, а в ноябре повысился на 7,6% по сравнению с аналогичным периодом прошлого года

Чем грозит России резкое подорожание нефти

МОСКВА, 4 фев — ПРАЙМ, Наталья Карнова. Взрывной рост цен на нефть, который прогнозируют в минэнерго США — лишь один из сценариев отдаленного будущего, который может быть реализован при соблюдении ряда условий. А вот небольшое подорожание возможно уже во втором полугодии 2020 года на фоне быстрого восстановления экономики и, как следствие, роста спроса, считают опрошенные «Прайм» аналитики.

Китай раскручивает «бычий тренд» на нефтяном рынке и готовит сюрприз

В четверг цена нефти Brent побила рекорды годичной давности, вплотную приблизившись к психологической отметке в 60 долларов за баррель, тогда как еще в начале года большинство аналитиков ждали в первом квартале порядка 50 долларов. Они же ожидали дальнейшего понижения спроса на нефть, однако вмешался Китай, чья экономика восстанавливается быстрее ожиданий и требует все новых порций «горючего».

Они же ожидали дальнейшего понижения спроса на нефть, однако вмешался Китай, чья экономика восстанавливается быстрее ожиданий и требует все новых порций «горючего».

На этом фоне сценарий роста нефтяных цен до новых максимумов, казавшийся недавно фантастическим, обретает реальные очертания. Согласно опубликованному в среду ежегодному прогнозу минэнерго США (EIA), при самом оптимистичном варианте развития событий нефть Brent к 2050 году подорожает до 173 долларов за баррель. Это выше исторического максимума 2008 года, когда «черное золото» достигло 147 долларов за баррель. Правда, базовый сценарий EIA предполагает рост нефти до 95 долларов за баррель, а негативный предусматривает цены в районе 48 долларов.

ПРЕКРАСНОЕ ДАЛЕКО

Министерство и до пандемии ожидало взрыва нефтяных цен выше 180 долларов за баррель, и в начале 2020 года эти прогнозы также начали оправдываться — Brent торговался выше 70 долларов. Однако вмешалась пандемия, котировки рухнули и до недавнего времени их возвращение даже к «доковидным» отметкам в обозримом будущем не предполагалось. Теперь же аналитики не отрицают, что шанс на дорогую нефть есть, но необходимо, чтобы сложился «пазл» из ряда экономических и геополитических факторов. Кроме того, невозможно оценить реальность прогнозов на столь долгий срок — кто сейчас вспомнит, что нам обещали в 1991 году?

Теперь же аналитики не отрицают, что шанс на дорогую нефть есть, но необходимо, чтобы сложился «пазл» из ряда экономических и геополитических факторов. Кроме того, невозможно оценить реальность прогнозов на столь долгий срок — кто сейчас вспомнит, что нам обещали в 1991 году?

Эксперты, опрошенные «Прайм», отметили, что для увеличения цен необходимо, чтобы спрос вырос, а предложение сократилось. Спрогнозировать баланс спроса и предложения сложно даже на обозримый промежуток времени — не случайно разброс прогнозных параметров у министерства столь велик. Повлиять на это может все, что угодно, единственный на данный момент регулятор — сделка ОПЕК+. Именно картель и примкнувшие к нему, в том числе, Россия, в ближайшее время будут балансировать рынок.

Резкое подорожание нефти возможно и на фоне неожиданного экономического роста, прежде всего в самих США, рассуждает аналитик Института комплексных стратегических исследований Наталья Чуркина.

«Однако в среднесрочной перспективе минэнерго США не ожидает резкого взлета цен на нефть в стране, говоря о том, что восстановление потребления нефти после пандемии до уровня хотя бы 2019 года займет несколько лет», — добавила она.

Стоит учитывать, что запасы нефти и газа в мире конечны, и многие месторождения будут истощены к 2050 году. Это также подогреет цену на данные энергоносители.

«ЗЕЛЕНЫЙ» ВРАГ НЕФТИ

Аналитик ГК «ФИНАМ» Андрей Маслов напомнил, что мир готовится к плавному переходу на «зеленую» энергетику. Так, Германия заявила о намерении увеличить к 2030 году долю возобновляемых источников энергии в энергетическом секторе страны в два раза, а Япония планирует переход с двигателей внутреннего сгорания на электрические к 2025 году. Таким образом, стоит понимать, что в крайне долгосрочной перспективе 2050 года, указанной в прогнозе, спрос на нефть может серьезно пострадать.

«В то же время, в странах Юго-Восточной Азии или Северной Африки в течение следующих 20-30 лет возможен второй демографический переход, предполагающий снижение рождаемости при увеличении благосостояния. В этом случае там будет увеличиваться и потребность в энергоносителях. Выбор развивающихся стран падет на менее затратные энергоресурсы: нефть и газ», — добавил он.

Если население развитых стран действительно готово платить за более быстрый переход на возобновляемую энергию, то придётся платить, в том числе, и за дорогие нефтепродукты в процессе перехода, рассуждает старший аналитик «БКС Мир инвестиций» Виталий Громадин. Крупные нефтяники, как BP, уже объявляют стратегию на падение добычи и направление капитальных вложений в новую энергетику, например, зелёный водород.

Эксперт спрогнозировал судьбу «зеленого» плана Байдена после выборов

Банки прекращают кредитование нефтяной отрасли, что увеличивает стоимость привлечения капитала для добытчиков. Котировки акций тоже ощущают негативное давление. При этом продажи автомобилей в мире растут выше ожидаемого, так как общественный транспорт сильно растерял в популярности из-за пандемии. «Поэтому спрос на нефть будет восстанавливаться во втором полугодии (вместе с возвращением объемов авиаперевозок), а хроническая недоинвестированность в добычу может стать уже заметной», — прогнозирует он.

Таким образом, после окончания пандемии и восстановления транспортных перевозок возможен краткосрочный всплеск цен на «черное золото» — конечно, не до тех уровней, что ожидает EIA. Однако этот рост может оказаться краткосрочным, так как страны-участницы ОПЕК+ довольно быстро начнут увеличивать добычу нефти, что скорректирует цену.

«ЧЕРНЫЕ ЛЕБЕДИ» РОССИИ

В теории высокая стоимость энергоносителей может повлечь за собой ряд дополнительных логистических и производственных издержек для глобальной экономики. Товары и услуги в странах-импортерах станут дороже, что может замедлить темпы восстановления. Кроме того, резкий рост цен означает пузырь на рынке, который может лопнуть в любой момент. Именно это произошло в 2008 году после краха американских ипотечных гигантов.

Рубль потерял поддержку нефти и предоставлен сам себе

России, как экспортеру, тоже не стоит ждать безусловного выигрыша, даже если оптимистичный сценарий EIA реализуется. На нашу экономику влияет масса других факторов — начиная от состояния бюджета и заканчивая санкциями.

«Смена правительства, затяжной кризис и прочие «черные лебеди» снизят аппетит к риску среди инвесторов, что может нивелировать позитивный эффект от роста доходов нефтегазового сектора», — отметил Маслов.

С учетом того, что ждать резкого роста цен в ближайшие годы не приходится, российской экономике крайне необходима обсуждаемая уже десятилетиями диверсификация с тем, чтобы меньше зависеть от экспорта энергоресурсов, говорит Чуркина.

Более того, в докладе Минэнерго США делается оговорка, что в целом динамика цен становится крайне сложно предсказуемой. Значит, рынок нефти будет все более волатильным, что осложнит развитие России, если она по-прежнему продолжит зависеть от экспорта.

«80 долларов на баррель мы не увидим»: куда качнутся нефтяные «качели»?

Закрепившись на отметке в $60 за баррель, цена нефти Brent продолжает штурмовать уровень докоронавирусного 2020 года

Несмотря на пандемию и низкий уровень потребления нефтепродуктов, цены на нефть наполняют российский фондовый рынок оптимизмом. Фундаментальными факторами роста черного золота называют увеличение спроса со стороны Китая, слегка оскудевшие запасы нефтехранилищ, снижение числа заражений COVID-19 и активную вакцинацию. Все эти причины, по мнению экспертов «БИЗНЕС Online», сводятся к одному — ожиданию восстановления спроса.

Фундаментальными факторами роста черного золота называют увеличение спроса со стороны Китая, слегка оскудевшие запасы нефтехранилищ, снижение числа заражений COVID-19 и активную вакцинацию. Все эти причины, по мнению экспертов «БИЗНЕС Online», сводятся к одному — ожиданию восстановления спроса.

Цена за баррель нефти Brent утром в понедельник достигла $60 впервые с начала пандемии COVID-19, а сегодня утром баррель торговался на уровне $61,35 Фото: president.tatarstan.ru

Новый экономический цикл или бегство от инфляции?

Цена за баррель нефти Brent утром в понедельник достигла $60 впервые с начала пандемии COVID-19, а сегодня утром баррель торговался на уровне $61,35. На этом фоне незначительно укрепилась отечественная валюта — за доллар сегодня дают 74,14 рубля, а фондовые торги в РФ, как и вчера, открылись в «зеленой зоне».

В последний раз Brent была дороже $60 в январе 2020 года. При этом мировая экономика далека от уровня января 2020-го, и нет перспектив ее столь скорого восстановления. Среди причин роста цены на нефть называется продление сокращение добычи членами ОПЕК+ на февраль и март. Кроме того, Саудовская Аравия взяла на себя добровольное дополнительное сокращение на 1 млн баррелей в день к январскому уровню. «Мы делаем это добровольно и никого не просим поступать так же», — сказал министр энергетики страны Абдул Азиз бин Салман на заседании стран – участниц соглашения в январе.

Следующий фактор — уменьшение новых случаев заражения коронавирусной инфекцией вкупе с ростом вакцинации населения. Также аналитики отмечают роль антикоронавирусного пакета президента США Джо Байдена по стимулированию экономики страны на $1,9 триллиона. В интервью CNN в минувшее воскресенье секретарь казначейства США Джанет Йеллен заявила, что благодаря этому пакету США могут вернуться к полной занятости уже в следующем году (сейчас в Америке без работы на 9 млн больше человек, чем в начале прошлого года). Кроме того, в то же воскресенье Байден заявил, что не снимет санкции с иранской нефти (т. е. она не поступит на рынок), что тоже укрепило цены.

Кроме того, в то же воскресенье Байден заявил, что не снимет санкции с иранской нефти (т. е. она не поступит на рынок), что тоже укрепило цены.

Цены на нефть — лишь часть общего «бычьего» рынка, пишет Financial Times. Банки с Уолл-стрит советуют клиентам обращать внимание на сырье, которое будет расти на фоне экономического восстановления из-за вакцинации. Согласно изданию, в последние месяцы рос спрос со стороны Китая, крупнейшего в мире потребителя природных ресурсов. Соя по сравнению с прошлым годом уже подорожала на 50%, медь — на 40%. Одновременно поднимаются фьючерсы на корзину из 27 товаров от кофе до никеля.

В то же время некоторые инвесторы считают, что рынок еще не готов к началу нового экономического цикла и основная причина нынешнего повышения — это страх перед инфляцией, которую вызовут беспрецедентные фискальные и монетарные действия государств, т. е., грубо говоря, напечатанные деньги. Фонды пытаются защититься от инфляции, скупая нефть и металлы.

org/ImageObject» itemprop=»image»> Некоторые инвесторы считают, что рынок еще не готов к началу нового экономического цикла и основная причина нынешнего повышения — это страх перед инфляцией, которую вызовут беспрецедентные фискальные и монетарные действия государств. Фонды пытаются защититься от инфляции, скупая нефть и металлы Фото: «БИЗНЕС Online»«сегодняшний рост происходит на основе ожиданий»

Президент союза нефтегазопромышленников России Геннадий Шмаль не рассчитывает на значительный рост цен на нефть в ближайшем будущем. «Цены на нефть регулирует уровень себестоимости добычи сланцевой нефти, — заметил Шмаль. — Как только цена поднимается, например, до уровня сегодняшних данных, рентабельной становится добыча сланцевой нефти, увеличивается ее предложение на рынке, после чего цена барреля снижается. В Канаде себестоимость добычи сланцевой нефти — 60 долларов, в США — около 45 долларов. Поэтому 80 долларов на баррель мы не увидим. В этом году цена может подняться до 65 в отдельные дни, потом опять упадет до 50–55, затем вновь начнет подрастать. Оснований говорить о резком росте цены нет, эти „качели“ будут качаться до тех пор, пока экономика в полной мере не встанет на ноги и уровень потребления не вернется к прежнему».

В этом году цена может подняться до 65 в отдельные дни, потом опять упадет до 50–55, затем вновь начнет подрастать. Оснований говорить о резком росте цены нет, эти „качели“ будут качаться до тех пор, пока экономика в полной мере не встанет на ноги и уровень потребления не вернется к прежнему».

Шмаль подчеркнул, что уровень цен на нефть в $60 весьма далек от комфортного показателя для России. «Комфортная цена была бы 80 долларов за баррель» — заключил он.

«Что касается федерального бюджета, то базовая цена на нефть, которая зафиксирована в бюджете этого года, составляет 43,4 доллара за баррель нефти Urals. Все, что больше данной стоимости, будет сохраняться в фонде национального благосостояния», — заметил директор центра экономической экспертизы Института государственного и муниципального управления НИУ ВШЭ, президент Института энергетики и финансов Марсель Салихов.

«Мировая экономика сейчас достаточно быстро восстанавливается [после пандемии], текущие данные это подтверждают, в большинстве развитых стран идет вакцинация, соответственно, снимаются ограничения, и подобное указывает на то, что спрос на нефть в 2021-м будет расти, — добавил Салихов. — Среди стран ОПЕК сохраняется высокий уровень дисциплины, страны выполняют обязательства, которые они взяли в рамках сделки. Саудовская Аравия с начала года взяла дополнительные обязательства по сокращению добычи на 1 миллион баррелей в сутки, то есть они дополнительно убрали примерно 1 процент мирового предложения нефти».

— Среди стран ОПЕК сохраняется высокий уровень дисциплины, страны выполняют обязательства, которые они взяли в рамках сделки. Саудовская Аравия с начала года взяла дополнительные обязательства по сокращению добычи на 1 миллион баррелей в сутки, то есть они дополнительно убрали примерно 1 процент мирового предложения нефти».

По мнению собеседника издания, нефть в ближайшее время не превысит $60 за баррель, продолжая колебаться в диапазоне между $50–60 за баррель. «Все равно спрос сейчас ниже уровня 2019 года», — констатировал Салихов.

Уровень цен на нефть в $60 весьма далек от комфортного показателя для России Фото: © Максим Богодвид, РИА «Новости»

«На фьючерсном нефтяном рынке цены растут или падают не только в зависимости от динамики спроса и предложения нефти, как на спотовом рынке, здесь большую роль играют ожидания, например восстановления спроса на нефть, и сегодняшний рост цены происходит в основном, на мой взгляд, на основе ожиданий», — объяснила корреспонденту „БИЗНЕС Online“ Наталья Мильчакова, заместитель руководителя ИАЦ „Альпари“. — Имеет также значение и ослабление доллара. Нередко бывает, что цены на сырьевые товары и финансовые активы развивающихся стран растут, когда слабеет доллар, и наоборот. Это связано с тем, что, видимо, на устранении каких-то глобальных рисков инвесторы перестают бежать в доллар и выбирают более рискованные, но в то же время более доходные активы».

— Имеет также значение и ослабление доллара. Нередко бывает, что цены на сырьевые товары и финансовые активы развивающихся стран растут, когда слабеет доллар, и наоборот. Это связано с тем, что, видимо, на устранении каких-то глобальных рисков инвесторы перестают бежать в доллар и выбирают более рискованные, но в то же время более доходные активы».

Основной драйвер роста цен, по мнению Мильчаковой, — рост спроса в Китае. В Поднебесную, по сообщению Bloomberg, направляется 127 танкеров из разных стран-экспортеров, которые везут почти 250 млн баррелей нефти. «В международной нефтяной корпорации Royal Dutch Shell прокомментировали это событие как факт, подтверждающий существенное возобновление роста спроса на нефть в КНР, — говорит аналитик. — Кроме того, начало массовой вакцинации от ковида в мире формирует дополнительные ожидания скорого восстановления мировой экономики и в том числе повышения спроса на нефть».

По прогнозу Мильчаковой, если цена Brent сегодня удержится выше $60 за баррель, далее она может вырасти и до $63–64 за баррель. «Сегодня мы прогнозируем по цене Brent 60–61,3 доллара за баррель», — добавила она.

«Сегодня мы прогнозируем по цене Brent 60–61,3 доллара за баррель», — добавила она.

Нефть растет в ожидании выздоровления Европы

Главным событием последнего времени на рынке нефти стало заседание ОПЕК+ по вопросу объема добычи в мае. Большинство экспертов склонялось к мысли, что картель не будет менять квоты на май, а наращивание производства начнется летом. Ранее по СМИ прошла информация со ссылкой на высокопоставленный источник в ОПЕК, что такое решение очень вероятно.

Фото: depositphotos.com

Поэтому вердикт ОПЕК+ начать наращивать добычу в мае стал для рынка небольшим шоком. Более того, Саудовская Аравия в последнем месяце весны начнет уменьшать объем добровольного сокращения добычи, который сейчас составляет 1 млн баррелей в сутки. Таким образом, уже в мае на рынок выйдут «лишние» 660 тыс. баррелей нефти в сутки.

На новости нефть отреагировала падением более чем на $2, но развить тренд «медведи» не смогли, несмотря на то что реалии оказались намного хуже прогноза. Более того, очень быстро вся посадка была выкуплена; по итогам четверга нефть выросла на 3%.

Более того, очень быстро вся посадка была выкуплена; по итогам четверга нефть выросла на 3%.

«Реакция крупных нефтяных трейдеров более чем странная, учитывая, что Штаты оправились от последствий сильных морозов и вышли на стандартный уровень добычи чуть более 11 млн баррелей в сутки. Более того, показатель будет нарастать со временем, о чем свидетельствует ускорение роста буровой активности… Перспектив дальнейшего роста цен на нефть мы не видим. При этом не исключено сильное, в район $60 за баррель, снижение котировок при появлении негативных новостей. Однако и глубоко нефть упасть не сможет из-за общего восходящего тренда сырьевых ресурсов, который является следствием избыточной финансовой ликвидности и предвестником ускорения мировой инфляции», — комментирует Алексей Антонов из «Алора».

Большинство аналитиков объясняет неожиданную реакцию нефти надеждами, что к маю, когда начнется увеличение поставок сырья на мировой рынок, Европа оправится от коронавируса и увеличит потребление топлива. Но пока ситуация с COVID-19 в Старом Свете нерадостная. Германия сохраняет карантинные меры, а Франция их вообще ужесточает.

Но пока ситуация с COVID-19 в Старом Свете нерадостная. Германия сохраняет карантинные меры, а Франция их вообще ужесточает.

Еще одной угрозой для роста нефти являются США. Нынешние цены благоприятны для сланцевых месторождений, и можно ожидать, что добыча в Штатах будет лишь нарастать.

С учетом действия на нефть разнонаправленных драйверов можно предсказывать сохранение высокой волатильности торгов в ближайшее время. Причем нефть будет более плотно коррелировать с другими биржевыми активами.

Пока сопротивлением для нефти выступает район $65 за баррель, а поддержкой — $60. Скорее всего, в ближайшие дни нефть останется в этом диапазоне.

Динамика нефти марки Brent, дневные свечи

Борис Соловьев, финансовый аналитик

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Цены на нефть упали дважды. Что дальше? Прогноз экспертов — ЭкспертРУ

Цены упали дважды

Выходные для нефтяного сегмента прошли под знаком минус, причем минус достаточно серьезный.

Так, по состоянию на час ночи 23 марта стоимость майских фьючерсов на нефть Brent упала на 8,22%, до 25,13 доллара за баррель, а до этого снижение превышало 11%.

Стоимость фьючерсов на нефть марки WTI упала и еще значительнее: на 9,89%, до 21,32 доллара.

Цена нефти онлайн в режиме реального времени смотрите здесь: www.moex.com/ru/derivatives/commodity/oil

Утро понедельника, казалось бы, должно было начаться с закономерного коррекционного отскока, но этого не произошло. Напротив, мировые цены на нефть продолжили падение. Стоимость майских фьючерсов на Brent на открытии упала на 7,1% до 25,18 доллара. В цены на WTI с поставкой в мае упали на 8,2% до 20,9 доллара за баррель.

Впрочем, российские власти если не оптимистичны, то достаточно спокойно смотрят на ситуацию. Так, пишет «Коммерсантъ», в субботу первый вице-премьер Андрей Белоусов спрогнозировал, что цена на нефть вырастет до 35–40 долларов за баррель. При этом в Минэнерго считают, что нефть будет торговаться на уровне выше 40 долларов, а в «Роснефти» ожидают подъема и до 60 долларов.

Без сентиментов

С 1 апреля прекращает действие соглашение ОПЕК+, а значит, напоминает главный аналитик ПСБ Екатерина Крылова, рынок ждет резкий рост предложения, который может затянуться на несколько месяцев, учитывая ценовую войну на рынке. На этом фоне сегодня нефть будет колебаться в 24-27 долл./барр. Но в банке опасаются ухода котировок ниже, учитывая крайне слабый сантимент рынка.

Рынок нефти остается под давлением из-за негативных настроений трейдеров, что связано с эффектом пандемии, отмечает начальник отдела экспертов по фондовому рынку «БКС Брокер» Василий Карпунин. Темпы распространения коронавируса пока не снижаются (в абсолютном выражении), что не дает возможности построить какие-либо прогнозные модели по срокам возврата спроса на сырье на прежние уровни.

Онлайн карту коронавируса и темпы распространения пандемии коронавируса в мире смотрите здесь: maps.arcgis.com

Наоборот, говорит аналитик, мы видим лишь рост интенсивности поступления разного рода новостей, которые в конечном счете связаны с потенциальным сокращением спроса на нефть и нефтепродукты. Это как карантинные меры, так и спад спроса со стороны падающих авиаперевозок, автомобильного сообщения и т.д. Беспрецедентные меры поддержки со стороны мировых ЦБ пока не приводят к смене сентимента.

Это как карантинные меры, так и спад спроса со стороны падающих авиаперевозок, автомобильного сообщения и т.д. Беспрецедентные меры поддержки со стороны мировых ЦБ пока не приводят к смене сентимента.

Как положительный момент Василий Карпунин оценивает опубликованные в минувшую пятницу данные по буровой активности в США от Baker Hughes, которые считаются ранним индикатором динамики будущей добычи. Количество активных нефтяных буровых установок на прошлой неделе значительно упало и достигло 664 установок, на 19 меньше по сравнению с предыдущими данными. В годовом выражении сокращение составляет 160 установок.

Замедление буровой активности — закономерная реакция на обрушение цен на нефть WTI с 60 долларов в начала 2020 года до текущих 20–25 долларов. Этот тренд будет продолжен, уверен Василий Карпунин, что в итоге приведет к спаду добычи в США. Снижение сланцевой добычи в США может обеспечить рост цен на нефть к концу года и без сделки ОПЕК+, что также отмечал и глава «Роснефти». Однако в моменте сентимент пока депрессивный, поэтому в краткосрочной перспективе может продолжать наблюдать за консолидацией Brent около 25 долларов.

Однако в моменте сентимент пока депрессивный, поэтому в краткосрочной перспективе может продолжать наблюдать за консолидацией Brent около 25 долларов.

Если говорить о перспективе конца года, то при постепенном спаде темпов распространения коронавируса спрос на сырьевые товары начнет восстанавливаться, полагает Василий Карпунин. При этом все это будет сопровождаться выпадением добычи на месторождениях с высокой себестоимостью в Канаде (нефтяные пески), США (сланцевые производители). Так что есть шансы на возврат Brent выше 35-40 долларов к концу года, прогнозируют в БКС.

Плохие и хорошие новости

Главные причины падения нефтяного рынка — это снижение спроса на сырье вследствие ввода карантинных мер и растущий излишек из-за демпинга со стороны Саудовской Аравии, указывает, в свою очередь, директор Академии управления финансами и инвестициями Арсений Дадашев. Вербальные интервенции Дональда Трампа о планируемом вмешательстве в ситуацию позволили котировкам отскочить от минимальных отметок, однако до тех пор пока первопричины кризиса не будут устранены падение будет продолжаться.

В 2020 году объем международных авиарейсов может сократиться на максимальный уровень с момента начала ведения статистики — на 11%, что грозит снижением спроса на нефть почти на 10 млн баррелей в сутки. При этом, саудиты планирует увеличить буровую активность почти на 3 млн баррелей в сутки. В таких условиях цены попросту не способны расти, полагает аналитик.

Нефтяники из Техаса впервые с 1970-х годов планируют сократить производство из-за нарастающих финансовых проблем, а ведь именно в этом штате находится самое рентабельное производства сланца — Пермский бассейн. В связи с этим инвесторы будут крайне внимательно следить за итогами прошедшей встречи между генеральным секретарем ОПЕК и техасским чиновником, представляющим нефтяную индустрию штата. Участники рынка надеются, что это может стать началом сотрудничества между крупнейшими производителями и поможет разрешить возникшие противоречия. Тем не менее, многое будет зависеть от продолжительности борьбы с Covid-19, которая вполне может затянуться еще на 3-4 месяца.

В отсутствии новых поводов для оптимизма нефтяные котировки должны вновь вернуться к минимальным отметкам прошлой недели — 24,50 долларов за баррель, ожидает Арсений Дадашев. Учитывая сложившуюся ситуацию на рынке, он прогнозирует цены в диапазоне 25-29 долларов за баррель в ближайшие недели.

Падение нефтяных цен на каждые 10 долларов стоит российской экономике порядка 0,5% ВВП, так что Россия не станет исключением из мировой тенденции и, как минимум, в первом квартале рост будет близок к нулю или отрицательным. Рубль получил поддержку со стороны ЦБ РФ (в виде покупки валюты из ФНБ), а также косвенно — от ФРС, чьи оперативные меры позволили уменьшить дефицит доллара в мировой системе, возникший из-за массового закрытия позиций по рисковым активам. Однако эти меры, полагает Арсений Дадашев, способны лишь удержать курс от дальнейшего падения, тогда как полноценное восстановление возможно лишь при нормализации ситуации на нефтяном рынке.

Какие перспективы ожидают Brent в ближайшее время

Основной новостью прошлой недели стало последнее заседание ОПЕК+, на котором ключевые члены картеля – Саудовская Аравия и Россия – начали расходиться во взглядах на политику добычи, однако в рамках ограничений организации.

Россия предложила увеличение добычи ОПЕК+ на 0.5 млн баррелей в сутки в феврале в дополнение к январскому повышению, а более чувствительные к ценам страны выступили против. В конце концов было достигнуто знаменательное соглашение, согласно которому России было разрешено увеличить добычу на 65 тысяч баррелей в сутки (примерно на половину от запрашиваемого объема), в то время как Саудовская Аравия согласилась сократить добычу на 1 млн баррелей в сутки.

В результате цены на нефть Brent с конца 2020 года подскочили на $4 за баррель, или 8%, до $56 за баррель. Таким образом, ралли продолжилось после пробития предыдущего уровня сопротивления в $46 за баррель в конце ноября и $50 за баррель в середине декабря. Цены на нефть вернулись к уровням февраля прошлого года, зафиксированным до начала кризиса COVID-19, но после непродолжительной ценовой войны между Россией и Саудовской Аравией. Цены на нефть сорта WTI (ключевой ориентир для производителей сланцевой нефти в США) превышают $52 за баррель, что, вероятно, вызовет активизацию буровой активности.

Еженедельные данные по рынку нефти в США оказались в целом неблагоприятными для цен на нефть, но негатив был нивелирован благодаря сокращению добычи Саудовской Аравии. Количество буровых установок в США выросло на 8 штук до 275, это 15 рост за последние 16 недель и является негативным фактором для цен на нефть. Несмотря на повышение объемов бурения, текущие цены на нефть указывают на то, что бурение в США должно вырасти примерно в два раза с текущих уровней.

Добыча нефти в США осталась на уровне 11 млн баррелей в сутки (без изменений неделя к недели), это нейтральный фактор и никак не влияет на цены на нефть. Запасы нефти и нефтепродуктов за неделю выросли на 1.7 млн баррелей, рост зафиксирован после 3 месяцев практически непрерывных еженедельных сокращений (негативно). Спрос на нефтепродукты упал на 12%, или 2,3 млн баррелей, до 17,1 млн баррелей в сутки, что обычно является негативным сигналом для цен на нефть, но, вероятно, частично связано с рождественскими и новогодними праздниками. Данные по запасам и спросу совокупно показывают, что срок поглощения запасов нефти и нефтепродуктов текущим спросом вырос на 14 до 116 дней и это (негативно).

Данные по запасам и спросу совокупно показывают, что срок поглощения запасов нефти и нефтепродуктов текущим спросом вырос на 14 до 116 дней и это (негативно).

Вывод: нейтральный прогноз цен на ближайшее время.

Мы по-прежнему считаем, что цены на нефть будут корректироваться в ближайшие 1-2 месяца, учитывая растущие объемы бурения в США, вторую волну COVID-19 и увеличение добычи ОПЕК+. Однако с учетом того, что рынок ожидает новых стимулов в США со стороны контролируемого демократами Вашингтона, и сокращений (net) от ОПЕК+, цены на нефть могут некоторое время еще расти, в значительной степени игнорируя индикаторы спроса и предложения в связи со слабостью доллара.

Цена на золото будет стремиться к отметке $2000 за тройскую унцию.

На торговой сессии 12 января золото показывает нейтральную динамику, прерывая самый продолжительный период ежедневного падения с ноября. Этому способствует стабилизация доллара, к тому же инвесторы переключили свое внимание на рисковые активы благодаря принятию новых стимулов для экономики США.

Отскок индекса доллара (DXY) от самого низкого уровня за почти три года в сочетании с резким ростом доходности 10-летних казначейских облигаций оказал давление на золото. Рынки находятся в ожидании того, что избранный президент Джо Байден в четверг обнародует планы стимулирования экономики, объем которых может достичь нескольких триллионов долларов.

Продолжение

До конца 2020 года нефть подорожает до $50 за баррель — Реальное время

В текущем году цены на нефть, обеспечивающую значительную часть поступлений в российский бюджет, находятся в зоне повышенной турбулентности. Однако большинство экспертов сходятся во мнении, что самый напряженный период 2020 года пройден, и в ближайшей перспективе до конца года «черное золото» будет только дорожать вплоть до $50 за баррель. Подробности — в аналитическом материале ГК «ФИНАМ» для «Реального времени».

Сокращение потребленияВосстановление баланса производства и потребления нефти создает предпосылки для дальнейшего роста цен на «черное золото». После существенного сокращения в первом полугодии текущего года мировое потребление нефти и жидкого топлива постепенно восстанавливается и, согласно данным Управления энергетической информации Министерства энергетики США (EIA), в четвертом квартале достигнет уровня 97,5 млн баррелей в сутки.

После существенного сокращения в первом полугодии текущего года мировое потребление нефти и жидкого топлива постепенно восстанавливается и, согласно данным Управления энергетической информации Министерства энергетики США (EIA), в четвертом квартале достигнет уровня 97,5 млн баррелей в сутки.

EIA прогнозирует, что по итогам 2020 года потребление нефти и жидкого топлива в мире составит в среднем 93,1 млн баррелей в сутки, что на 8,3 млн баррелей в сутки ниже прошлогоднего значения и соответствует уровню первого квартала 2015 года. Примечательно, что в тот период цена нефти марки Brent находилась в диапазоне от $45,2 до $63 за баррель (средняя — $54,1 за баррель).

В четвертом квартале 2020 года объемы мирового потребления нефти превысят объемы ее производства. В результате этого накопленные запасы «черного золота» продолжат сокращаться. В 2021 году EIA ожидает увеличения мирового потребления нефти на 6,5 млн баррелей в сутки, а производства — на 4,7 баррелей в сутки, что приведет к выравниванию значений этих показателей.

Следует отметить, что объемы запасов нефти в странах ОЭСР, измеренные в днях потребления (days of supply), подскочили в марте 2020 года до уровня 85 дней, тогда как в 2019 году данный показатель не превышал значения 63 дня. Тем не менее после постепенной отмены карантинных ограничений в большинстве стран во втором квартале текущего года экономическая активность в мире начала восстанавливаться, в результате чего запасы в нефтехранилищах стали сокращаться. Так, в июле 2020 года мировые запасы «черного золота» снизились до 74 дней и, по прогнозам EIA, к концу 2020 года сократятся до 67 дней, а в 2021 году — до 64 дней.

Таким образом, в четвертом квартале 2020 года на нефтяном рынке ожидается устранение дисбаланса производства и потребления нефти за счет роста последнего и сокращения запасов «черного золота», что с высокой долей вероятности будет способствовать росту цен на нефть. Объемы мирового потребления «черного золота» могут вернуться к уровням первого квартала 2015 года, когда средняя цена нефти марки Brent составляла $54,1 за баррель.

До конца года спекулятивные настроения на нефтяном рынке могут измениться в лучшую сторону. Безусловно, в первую очередь этому будет способствовать восстановление баланса производства и потребления нефти. С другой стороны, рынок может позитивно отреагировать, например, на дополнительные меры поддержки экономики со стороны центральных банков и правительств ведущих стран или на новости об успешных результатах испытаний вакцин против COVID-19, появлении новых эффективных способов лечения коронавирусной инфекции. До конца года эти факторы будут определять движение цен на «черное золото».

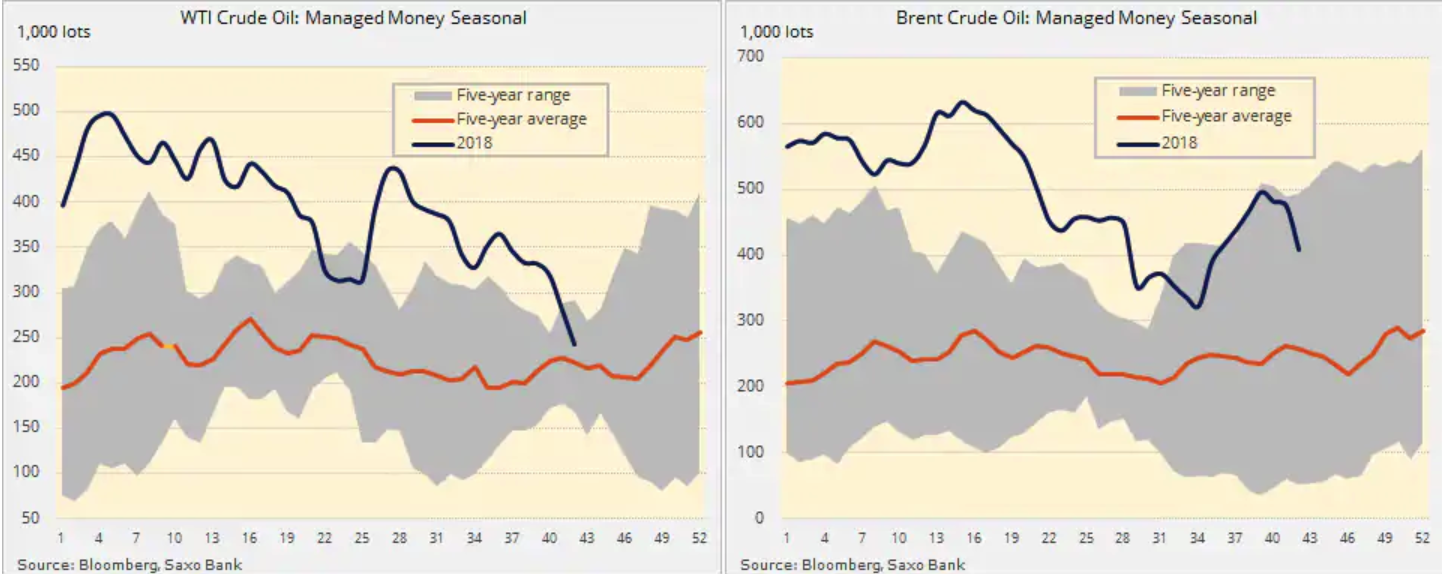

Фото: forexmagnates.comСогласно данным Комиссии по торговле товарными фьючерсами (CFTC), объем чистых спекулятивных позиций по сырой нефти, рассчитываемый как разница между совокупным объемом длинных и коротких позиций, сократился с начала сентября на 10,2%, до 449,4 тыс. контрактов. При этом цена на нефть марки Brent снизилась за аналогичный период на 5,6% до $39,98 за баррель. Тенденция к сокращению длинных позиций по сырой нефти наблюдается с середины июня текущего года, и с наступлением осени лишь усилилась.

Тенденция к сокращению длинных позиций по сырой нефти наблюдается с середины июня текущего года, и с наступлением осени лишь усилилась.

На срочном рынке с начала августа наблюдается расширение контанго по фьючерсным контрактам на нефть (более высокая стоимость в будущем относительно текущей цены) после существенного его сокращения с мая текущего года, когда по нефти марки Brent спред между ценами 1‑месячного и 13-месячного контрактов превышал $7,50. Следует отметить, что наличие контанго характерно для «медвежьей» (падающей) фазы рынка и делает выгодным аренду танкеров для хранения нефти с целью ее продажи в будущем по более высоким ценам.

Однако ожидаемая балансировка мирового потребления и производства нефти может привести к сокращению контанго, что в свою очередь снизит прибыльность обозначенной стратегии по созданию излишних нефтяных запасов.

Посмотреть за «горизонт событий»Во многом восстановление спроса на нефть будет зависеть от наших привычек, социальной и экономической ситуации. Например, падению спроса на нефть способствуют снижение числа перелетов и удаленная работа. Наоборот, росту потребления помогают растущая любовь к внедорожникам и замедление процесса обновления старых авто. Если же борьба с пандемией займет больше времени, то спрос может и не восстановиться до докризисного периода.

Например, падению спроса на нефть способствуют снижение числа перелетов и удаленная работа. Наоборот, росту потребления помогают растущая любовь к внедорожникам и замедление процесса обновления старых авто. Если же борьба с пандемией займет больше времени, то спрос может и не восстановиться до докризисного периода.

В недавнем докладе ОПЕК говорится, что спрос на нефть в ближайшие годы в развитых странах будет падать. Главным катализатором станет рост числа электромобилей. В развивающихся странах спрос на нефть, наоборот, будет расти. В основном это будет происходить за счет формирования прослойки среднего класса и роста потребления.

Аналитики «ФИНАМа»

ПромышленностьНефтьЭкономикаФинансыКаково будущее нефтяной промышленности? : NPR

Это поворотный момент для нефтяной промышленности. В условиях обвала спроса, вызванного пандемией, растет неопределенность в отношении долгосрочных перспектив газа. Прогнозы указывают на расходящиеся пути на будущее.

Прогнозы указывают на расходящиеся пути на будущее.

АРИ ШАПИРО, ВЕДУЩИЙ:

Нефть и газ привели к экономическому росту в течение столетия и нанесли ущерб климату планеты, что повергло нефтегазовую промышленность в экзистенциальную панику.В краткосрочной перспективе спрос падает из-за пандемии. Что ж, в долгосрочной перспективе вышло два новых отчета, предлагающих совершенно разные взгляды на будущее. Камила Домоноске из NPR занимается вопросами энергетики и присоединяется к нам сейчас.

Привет, Камила.

CAMILA DOMONOSKE, ОТЛИЧИТЕЛЬ: Привет, Ари.

SHAPIRO: Расскажите об этих двух новых отчетах. Откуда они берутся?

ДОМОНОСКЕ: Да, они предлагают очень разные точки зрения. И начнем с идеи, что нефть с ревом вернется.Это предполагает, что как только пандемия закончится — когда-нибудь она закончится и экономика восстановится — нефть вернется. Спрос будет. Развивающийся мир будет поглощать его все больше и больше — и вернемся к обычному бизнесу. Это точка зрения, изложенная ОПЕК, картелем стран-экспортеров нефти, в их годовом отчете под названием WOO. Тогда …

Это точка зрения, изложенная ОПЕК, картелем стран-экспортеров нефти, в их годовом отчете под названием WOO. Тогда …

ШАПИРО: Хорошо. ВУ — хорошо.

ДОМОНОСКЕ: Да, масло ВУ-ву. Кроме того, существует другая версия будущего, которую разработало Международное энергетическое агентство, которое является очень влиятельной группой.Они сказали, что, может быть, это произойдет, но, возможно, мир примет меры по борьбе с изменением климата. И если будут приняты соответствующие меры, спрос на нефть может начать снижаться и, возможно, уже достиг своего пика.

ШАПИРО: Значит, основное расхождение в этих двух отчетах заключается в предположениях о том, будет ли мир серьезно относиться к изменению климата и принимать меры для его замедления?

ДОМОНОСКЕ: Да, это принципиальное разногласие. И эта дискуссия ведется уже давно. Будет ли мир действовать агрессивно? Когда это произойдет? Когда будет пик нефти?

Но прямо сейчас, эта пандемия, которая — вы знаете, мы так часто используем слово «беспрецедентный», но произошло нечто беспрецедентное. Наблюдается резкое падение спроса на нефть, массовая потеря рабочих мест во всем секторе. И это заставило некоторых людей задуматься, может ли случиться что-то еще беспрецедентное? Может ли этот необычный момент привести к необычному уровню действий со стороны мировых правительств? Может ли будущее наступить быстрее? Или вы ОПЕК, и вы смотрите на это и говорите, что пандемия — всего лишь вспышка, и мы вернемся к нормальной жизни, когда она закончится?

Наблюдается резкое падение спроса на нефть, массовая потеря рабочих мест во всем секторе. И это заставило некоторых людей задуматься, может ли случиться что-то еще беспрецедентное? Может ли этот необычный момент привести к необычному уровню действий со стороны мировых правительств? Может ли будущее наступить быстрее? Или вы ОПЕК, и вы смотрите на это и говорите, что пандемия — всего лишь вспышка, и мы вернемся к нормальной жизни, когда она закончится?

Я также отмечу, что есть одна вещь, с которой согласны обе стороны и почти все, а именно: текущие обещания, политика, проводимая правительствами стран мира, недостаточны для того, чтобы удерживать глобальное потепление на уровне 2. градус Цельсия, который был установлен в Париже, или существенно изменить мир от зависимости в первую очередь от нефти.Поэтому изменение этого потребует огромного перехода от того, что происходит сейчас.

SHAPIRO: Нефтяные компании совершают подобные переходы? Я имею в виду, что они должны принять решение сегодня, основываясь на том, какое из этих двух вариантов будущего, по их мнению, наиболее вероятно, верно?

ДОМОНОСКЕ: Да, конечно. И вы можете видеть, как этот раскол разыгрывается между компаниями. Я имею в виду, просто чтобы взять два примера, Exxon удваивает объем ископаемого топлива, предсказывая будущее, в котором по-прежнему будет устойчивый спрос на нефть и газ.И они говорят, что будут там, чтобы встретить это. Между тем, BP, бывшая British Petroleum, прогнозирует, что мир может двигаться очень агрессивно. И они хотят быть там, переходя на возобновляемые источники энергии, пытаясь понять, как заработать деньги в мире, который уходит от их основного продукта, к чему некоторые инвесторы относятся скептически. Итак, компании прямо сейчас делают ставки, делая все ставки на то, какая версия мира, по их мнению, более вероятна.

И вы можете видеть, как этот раскол разыгрывается между компаниями. Я имею в виду, просто чтобы взять два примера, Exxon удваивает объем ископаемого топлива, предсказывая будущее, в котором по-прежнему будет устойчивый спрос на нефть и газ.И они говорят, что будут там, чтобы встретить это. Между тем, BP, бывшая British Petroleum, прогнозирует, что мир может двигаться очень агрессивно. И они хотят быть там, переходя на возобновляемые источники энергии, пытаясь понять, как заработать деньги в мире, который уходит от их основного продукта, к чему некоторые инвесторы относятся скептически. Итак, компании прямо сейчас делают ставки, делая все ставки на то, какая версия мира, по их мнению, более вероятна.

SHAPIRO: Трудно представить здесь более высокие ставки — не только будущее этих крупных компаний, но и будущее планеты потенциально.

DOMONOSKE: Буквально — я имею в виду, если Exxon права и будущее во многом похоже на настоящее, мы сжигаем много нефти, что привело к катастрофическим климатическим последствиям, которые, как мы видим, разворачиваются. И если BP и многие европейские супермаджеры правы, то правительства всего мира могут наказать за выбросы углерода и продвигать возобновляемые источники энергии. Конечно, это означало бы огромные сдвиги в энергетической отрасли, но, как вы сказали, это поможет предотвратить самые тяжелые последствия для планеты.

И если BP и многие европейские супермаджеры правы, то правительства всего мира могут наказать за выбросы углерода и продвигать возобновляемые источники энергии. Конечно, это означало бы огромные сдвиги в энергетической отрасли, но, как вы сказали, это поможет предотвратить самые тяжелые последствия для планеты.

ШАПИРО: Камила Домоноске из NPR, спасибо.

ДОМОНОСКЕ: Спасибо.

Авторские права © 2020 NPR. Все права защищены. Посетите страницы условий использования и разрешений на нашем веб-сайте www.npr.org для получения дополнительной информации.

стенограмм NPR создаются в срочном порядке Verb8tm, Inc., подрядчиком NPR, и производятся с использованием патентованного процесса транскрипции, разработанного NPR. Этот текст может быть не в окончательной форме и может быть обновлен или изменен в будущем. Точность и доступность могут отличаться. Авторитетной записью программирования NPR является аудиозапись.

футбольных полей Не косите сами!

getty

Марк Финли

Вопрос номер один, который мне задают в наши дни: «каково будущее бизнес-модели МОК»?

Международные нефтяные компании (МОК) находятся под огромным давлением с момента возникновения глобальной пандемии COVID-19. Цены на нефть рухнули (вместе с ценами на их акции). Мало того, что мировой спрос на нефть резко упал, поскольку остановки транспорта в связи с COVID повлияли на транспорт, но и опасения по поводу долгосрочного спада усилились в связи с повышенным вниманием к вопросам устойчивости.В настоящее время отраслевые аналитики стремятся снизить свои прогнозы будущего спроса на нефть и ускорить определение «пикового» спроса на нефть.

Цены на нефть рухнули (вместе с ценами на их акции). Мало того, что мировой спрос на нефть резко упал, поскольку остановки транспорта в связи с COVID повлияли на транспорт, но и опасения по поводу долгосрочного спада усилились в связи с повышенным вниманием к вопросам устойчивости.В настоящее время отраслевые аналитики стремятся снизить свои прогнозы будущего спроса на нефть и ускорить определение «пикового» спроса на нефть.

Итак, когда возникает вопрос, он всегда связан с буквой «О» в IOC… что будет означать падение спроса на нефть для этих компаний?

Это отличный вопрос, и справедливый. Но меня все больше беспокоят «я» и «до».

Первая буква «О».

Опасения по поводу «пика добычи нефти» не новы.С того момента, как полковник Дрейк пробурил свою скважину в Титусвилле, штат Пенсильвания, в 1859 году, нефтяники беспокоились о том, что запасы нефти иссякнут. Историк нефтяной промышленности Дэн Ергин отметил по крайней мере пять периодов, когда широко распространялись опасения, что мир был на грани исчерпания нефти. Тем не менее, мировая добыча находилась на рекордном уровне до того, как рост добычи сланцевой нефти в США вынудил ОПЕК и других производителей сократить добычу в прошлом году — и достиг бы рекордного уровня в этом году, если бы пандемия не вынудила производителей сократить поставки.

Тем не менее, мировая добыча находилась на рекордном уровне до того, как рост добычи сланцевой нефти в США вынудил ОПЕК и других производителей сократить добычу в прошлом году — и достиг бы рекордного уровня в этом году, если бы пандемия не вынудила производителей сократить поставки.

На этот раз нововведением является представление о том, что «пик» может быть вызван скорее отсутствием спроса, чем отсутствием предложения. Перспектива более агрессивных действий по борьбе с изменением климата — включая «зеленые стимулы», поскольку правительства пытаются стимулировать экономику, пострадавшую от пандемии, — реальна. И снижение спроса действительно будет иметь серьезные последствия для компаний, которые производят, перерабатывают и продают нефть, не только из-за сокращения рынка, но и из-за снижения цен, поскольку производители конкурируют за меньший пирог.

Конечно, будущее неопределенное. Будет ли принята более агрессивная климатическая политика? Станут ли электромобили более конкурентоспособными? В качестве альтернативы, отложат ли страны климатическую политику на второй план, когда они будут бороться за повышение уровня жизни? Будут ли потребители избегать общественного транспорта после COVID и будут ездить БОЛЬШЕ? Согласно недавнему прогнозу BP, спрос на нефть снижается во всех ее сценариях; Международное энергетическое агентство видит ряд результатов — от неизменных до снижающихся; в то время как ОПЕК видит продолжение роста. Инвесторы однозначно проголосовали своими фондами: ExxonMobil

XOM

, Шеврон

CVX

, Royal Dutch Shell и BP в этом году показали, что их акции упали в среднем более чем на 50%, в то время как индекс S&P 500 показал небольшой рост.

Инвесторы однозначно проголосовали своими фондами: ExxonMobil

XOM

, Шеврон

CVX

, Royal Dutch Shell и BP в этом году показали, что их акции упали в среднем более чем на 50%, в то время как индекс S&P 500 показал небольшой рост.

Итак, проблема «О» кажется обоснованной, но не единственной.

А как насчет «Я»?

Международные компании процветают на глобализированном рынке… который находится под угрозой. Ответная реакция на глобализацию накапливалась годами — посмотрите протесты на заседаниях ВТО в Сиэтле двадцать лет назад.И эти силы, похоже, усилились в последние годы: по данным ВТО, мировая торговля товарами ежегодно росла почти на 8% в течение 20 лет, предшествующих 2014 году, но с тех пор ни на что. (И с учетом значительного спада, вызванного пандемией, прогнозируемого в этом году…) Торговля нефтью в долларах также изменила курс за последние пять лет (с использованием прокси, основанного на данных о торговле нефтью BP и ценах с поправкой на инфляцию), хотя это является отражением более низких цен на нефть, чем объемов.

Во всяком случае, опасения по поводу уязвимости / устойчивости цепочки поставок, проистекающие из пандемии COVID, угрожают ускорить этот процесс деглобализации.Растущее неравенство в силе экологической политики может также замедлить мировую торговлю в будущем — см. Недавние заявления ЕС о введении пограничного налога на углерод. Популистские правительства во всем мире сосредоточены на политике «сделай это здесь». Иногда в качестве обоснования протекционистской политики используются как соображения охраны окружающей среды, так и соображения безопасности.

Суть в том, что глобальный бизнес, от которого зависят многие из этих компаний (и вокруг которого строятся), также может оказаться под угрозой.

… и это подводит меня к «С».

А Общество — социальный конструкт; он не существует в вакууме. Модель многонационального бизнеса в западном стиле, которую мы принимаем как должное, является продуктом очень специфической политической и экономической культуры: это не единственная бизнес-модель. В середине двадцатого века нефтегазовая промышленность пережила волну национализации. Совсем недавно мы стали свидетелями подъема государственного капитализма и национальных чемпионов.С ростом популистских правительств соблазн искать преимущества за счет политического доступа растет: нам нужно всего лишь оглянуться на несколько месяцев назад, чтобы вспомнить множество независимых нефтегазовых компаний, умоляющих федеральное правительство, а также Комиссию железных дорог Техаса о защите от глобальных угроз. конкуренты. Каждая из этих альтернатив будет представлять собой фундаментальный отход от текущей бизнес-модели МОК.

В середине двадцатого века нефтегазовая промышленность пережила волну национализации. Совсем недавно мы стали свидетелями подъема государственного капитализма и национальных чемпионов.С ростом популистских правительств соблазн искать преимущества за счет политического доступа растет: нам нужно всего лишь оглянуться на несколько месяцев назад, чтобы вспомнить множество независимых нефтегазовых компаний, умоляющих федеральное правительство, а также Комиссию железных дорог Техаса о защите от глобальных угроз. конкуренты. Каждая из этих альтернатив будет представлять собой фундаментальный отход от текущей бизнес-модели МОК.

Наконец, международные нефтяные компании сталкиваются с растущими проблемами со стороны национальных нефтяных компаний и национальных лидеров в доступе к глобальным углеводородным ресурсам, а также к быстрорастущим рынкам спроса в развивающихся странах — давление, усугубляемое силами, обсуждаемыми здесь.Только две МОК, входящие в ОЭСР, входят в десятку крупнейших нефтедобывающих компаний мира. Более того, IOC испытывают гораздо большее давление со стороны инвесторов ESG, чем компании, не входящие в ОЭСР, особенно NOC и национальные лидеры.

Более того, IOC испытывают гораздо большее давление со стороны инвесторов ESG, чем компании, не входящие в ОЭСР, особенно NOC и национальные лидеры.

Я пишу это не для того, чтобы вас встревожить … ну, вообще-то. Но только как инструмент мотивации!

Идея о том, что международная торговля, основанная на сравнительных преимуществах, является беспроигрышной, — это редкая концепция, с которой согласны почти все экономисты. Эффективность и охват современных корпораций позволили снизить затраты и расширить выбор потребителей.

Но к этому моменту я надеюсь, что убедил вас в том, что мы не можем принимать эту основанную на правилах международную систему свободного предпринимательства как должное. Общественное доверие к преимуществам этой системы подорвано, иногда это подпитывается недальновидным поведением отрасли, создавая препятствия, которые я описал выше.

Мы часто описываем бизнес аналогиями со спортом. Хотя бизнес-лидеры справедливо сосредоточены на победе в игре, мы не можем игнорировать состояние игрового поля. Как фанат Баффало Биллз, позвольте мне остановиться на футбольной теме: Джош Аллен — отличный QB, но если он сломает себе колено из-за плохого ухода за полем, Биллс не выиграет.Футбольное поле не косит само себя. [*] (И теперь вы видите, как название связывает Big Oil с кошением футбольного поля!)

Как фанат Баффало Биллз, позвольте мне остановиться на футбольной теме: Джош Аллен — отличный QB, но если он сломает себе колено из-за плохого ухода за полем, Биллс не выиграет.Футбольное поле не косит само себя. [*] (И теперь вы видите, как название связывает Big Oil с кошением футбольного поля!)

Итак: если вы верите в эту модель, аргументируйте ее: для общественности, политиков, инвесторов и конкурирующих систем по всему миру.

Как сделать корпус? Признайте, что игровое поле необходимо поддерживать в хорошем состоянии в дополнение к созданию собственной команды-победителя. Не выступайте против разумной экологической политики, например, усилий по сокращению сжигания метана.Убедитесь, что вы демонстрируете преимущества как для потребителей, так и для акционеров. Поддерживать усилия по установлению и соблюдению глобальных стандартов ESG. Будьте прозрачны.

Работа по восстановлению общественного доверия может не помочь в управлении риском «О» отрасли… но, безусловно, может помочь с «Я» и «С». И это (не менее) важные соображения для отрасли!

И это (не менее) важные соображения для отрасли!

[*] И да, я знаю, что Биллс играют на искусственном покрытии. Пожалуйста, разрешите мне творческую лицензию!

Марк Финли — научный сотрудник Института Бейкера в области энергетики и мировой нефти.До прихода в Институт Бейкера Финли был старшим экономистом по США в BP. В течение 12 лет он руководил подготовкой Статистического обзора мировой энергетики ВР, самого продолжительного в мире сборника объективных глобальных энергетических данных.

Краткосрочный прогноз развития энергетики — Управление энергетической информации США (EIA)

Жидкое топливо Global

- Краткосрочный энергетический прогноз (STEO) на апрель года по-прежнему подвержен повышенному уровню неопределенности, поскольку реакция на COVID-19 продолжает развиваться.Снижение экономической активности, связанное с пандемией COVID-19, вызвало изменения в спросе и предложении энергии в течение прошлого года и будет продолжать влиять на эти тенденции в будущем.

Валовой внутренний продукт (ВВП) США снизился на 3,5% в 2020 году по сравнению с уровнем 2019 года. Этот STEO предполагает, что ВВП США вырастет на 5,6% в 2021 году и на 4,2% в 2022 году. Макроэкономические предположения США в этом прогнозе основаны на прогнозах IHS Markit.

Валовой внутренний продукт (ВВП) США снизился на 3,5% в 2020 году по сравнению с уровнем 2019 года. Этот STEO предполагает, что ВВП США вырастет на 5,6% в 2021 году и на 4,2% в 2022 году. Макроэкономические предположения США в этом прогнозе основаны на прогнозах IHS Markit.

- В летний сезон 2021 года (апрель – сентябрь) U.По прогнозам Управления энергетической информации США (EIA), обычные розничные цены на бензин в США в среднем будут составлять 2,78 доллара за галлон (галлон), по сравнению со средним показателем в 2,07 доллара за галлон прошлым летом (Summer Fuels Outlook). Более высокие прогнозируемые цены на бензин отражают более высокие прогнозируемые цены на сырую нефть, более высокую оптовую маржу переработки бензина и более высокое потребление автомобильного бензина в США. В течение всего 2021 года мы ожидаем, что розничные цены на бензин обычного сорта в США в среднем будут составлять 2,66 доллара США за галлон, а розничные цены на все марки — в среднем 2,78 доллара США за галлон, что приведет к среднему значению U.

Домохозяйства С. потратят на моторное топливо примерно на 480 долларов (31%) больше в 2021 году по сравнению с 2020 годом.

Домохозяйства С. потратят на моторное топливо примерно на 480 долларов (31%) больше в 2021 году по сравнению с 2020 годом.

- EIA ожидает, что потребление бензина в США вырастет в ответ на рост ВВП и занятости. Кроме того, поскольку вакцины против COVID-19 распространяются все шире, мы ожидаем, что количество вождения увеличится, что приведет к увеличению потребления бензина. Мы прогнозируем, что потребление бензина в США в 2021 году составит в среднем 8,6 миллиона баррелей в день (б / д), что выше, чем потребление в 2020 году на 8.0 млн баррелей в сутки, но меньше, чем потребление в 2019 году 9,3 млн баррелей в сутки.

- Спотовые цены на сырую нефть марки Brent в марте составляли в среднем 65 долларов за баррель, что на 3 доллара за баррель выше, чем в феврале, и на 33 доллара за баррель с марта 2020 года, когда в США началась пандемия COVID-19. Рост цен на нефть марки Brent в марте продолжал отражать ожидания роста спроса на нефть, поскольку показатели вакцинации от COVID-19 и глобальная экономическая активность увеличились в сочетании с сохраняющимися ограничениями на добычу сырой нефти со стороны членов Организации стран-экспортеров нефти (ОПЕК) и стран-партнеров.

(ОПЕК +).EIA прогнозирует, что цены на Brent в среднем составят 65 долларов за баррель во втором квартале 2021 года, 61 доллар за баррель во второй половине 2021 года и 60 долларов за баррель в 2022 году.

(ОПЕК +).EIA прогнозирует, что цены на Brent в среднем составят 65 долларов за баррель во втором квартале 2021 года, 61 доллар за баррель во второй половине 2021 года и 60 долларов за баррель в 2022 году.

- EIA ожидает, что мировые запасы нефти упадут на 1,8 млн баррелей в сутки в первой половине 2021 года. Прогнозируемое увеличение мировых поставок нефти будет способствовать в основном сбалансированному рынку во второй половине 2021 года. Однако прогноз в значительной степени зависит от будущих решений по добыче. ОПЕК +, реакция добычи нефти плотных пород в США на цены на нефть и темпы роста спроса на нефть, среди других факторов.

- EIA ожидает, что добыча сырой нефти ОПЕК вырастет в среднем с 25,1 млн баррелей в сутки в первом квартале 2021 года до 25,8 млн баррелей в сутки во втором квартале. Увеличение является результатом заявления ОПЕК + от 1 апреля о начале повышения производственных показателей в мае. Это также отражает отмену Саудовской Аравией добровольных сокращений на 1,0 млн баррелей в день в период с мая по июль.

Мы ожидаем, что добыча нефти ОПЕК вырастет почти до 27,9 млн баррелей в сутки во второй половине 2021 года.

Мы ожидаем, что добыча нефти ОПЕК вырастет почти до 27,9 млн баррелей в сутки во второй половине 2021 года.

- По оценкам EIA, в мире было потреблено 96 единиц.0 млн баррелей в сутки нефти и жидкого топлива в марте, что на 4,7 млн баррелей в сутки больше, чем в марте 2020 года. Мы прогнозируем, что мировое потребление нефти и жидкого топлива в среднем составит 97,7 млн баррелей в сутки в течение всего 2021 года, что больше на 5,5 млн баррелей в сутки с 2020 года. Мы прогнозируем, что потребление вырастет на 3,7 млн баррелей в сутки в 2022 году до в среднем 101,3 млн баррелей в сутки. Мы пересмотрели рост мирового потребления жидкого топлива в 2021 году в сторону увеличения по сравнению с прошлым STEO. Более высокий прогноз в первую очередь является результатом более высоких прогнозов роста мирового ВВП от Oxford Economics, которые увеличились на 0.4 процентных пункта от мартовского STEO до 6,2% на 2021 год.

- Согласно последним данным EIA, внутренняя добыча сырой нефти в США в январе 2021 года составила в среднем 11,1 млн баррелей в сутки.

По нашим оценкам, внутренняя добыча нефти в США в феврале снизилась на 0,8 млн баррелей в сутки, в основном из-за низких температур, которые повлияли на большую часть экономики. страна, особенно Техас. Мы прогнозируем, что во втором квартале 2021 года добыча сырой нефти в среднем составит 10,9 млн баррелей в сутки и вырастет почти до 11.4 млн баррелей в сутки к четвертому кварталу 2021 года. Мы ожидаем, что в 2022 году добыча сырой нефти в США в среднем составит 11,9 млн баррелей в сутки. Прогноз роста добычи нефти в США является результатом наших ожиданий того, что цены на нефть марки West Texas Intermediate будут остаются выше $ 55 / барр. в течение прогнозируемого периода.

По нашим оценкам, внутренняя добыча нефти в США в феврале снизилась на 0,8 млн баррелей в сутки, в основном из-за низких температур, которые повлияли на большую часть экономики. страна, особенно Техас. Мы прогнозируем, что во втором квартале 2021 года добыча сырой нефти в среднем составит 10,9 млн баррелей в сутки и вырастет почти до 11.4 млн баррелей в сутки к четвертому кварталу 2021 года. Мы ожидаем, что в 2022 году добыча сырой нефти в США в среднем составит 11,9 млн баррелей в сутки. Прогноз роста добычи нефти в США является результатом наших ожиданий того, что цены на нефть марки West Texas Intermediate будут остаются выше $ 55 / барр. в течение прогнозируемого периода.

Природный газ

- В марте эталонная спотовая цена на природный газ Henry Hub в США составляла в среднем 2,62 доллара за миллион британских тепловых единиц (MMBtu), что ниже среднего февраля в 5 долларов.35 / MMBtu. Цена Henry Hub снизилась в первую очередь из-за того, что холодная погода и связанный с этим высокий спрос и сбои на рынке, которые привели цены к недавним максимумам в феврале, снизились в марте.

EIA ожидает, что спотовые цены Henry Hub составят в среднем 2,73 доллара США за миллион БТЕ во втором квартале 2021 года и в среднем будут составлять 3,04 доллара США за миллион БТЕ в течение всего 2021 года, что выше среднего показателя 2020 года, составлявшего 2,03 доллара США за миллион БТЕ. Мы ожидаем, что продолжающийся рост экспорта сжиженного природного газа (СПГ) при незначительном соответствующем увеличении добычи сухого природного газа будет способствовать повышению средней спотовой цены Henry Hub до 3 долларов США.11 / млн БТЕ в 2022 году.