Россиянам напомнили, кто может не платить транспортный налог

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

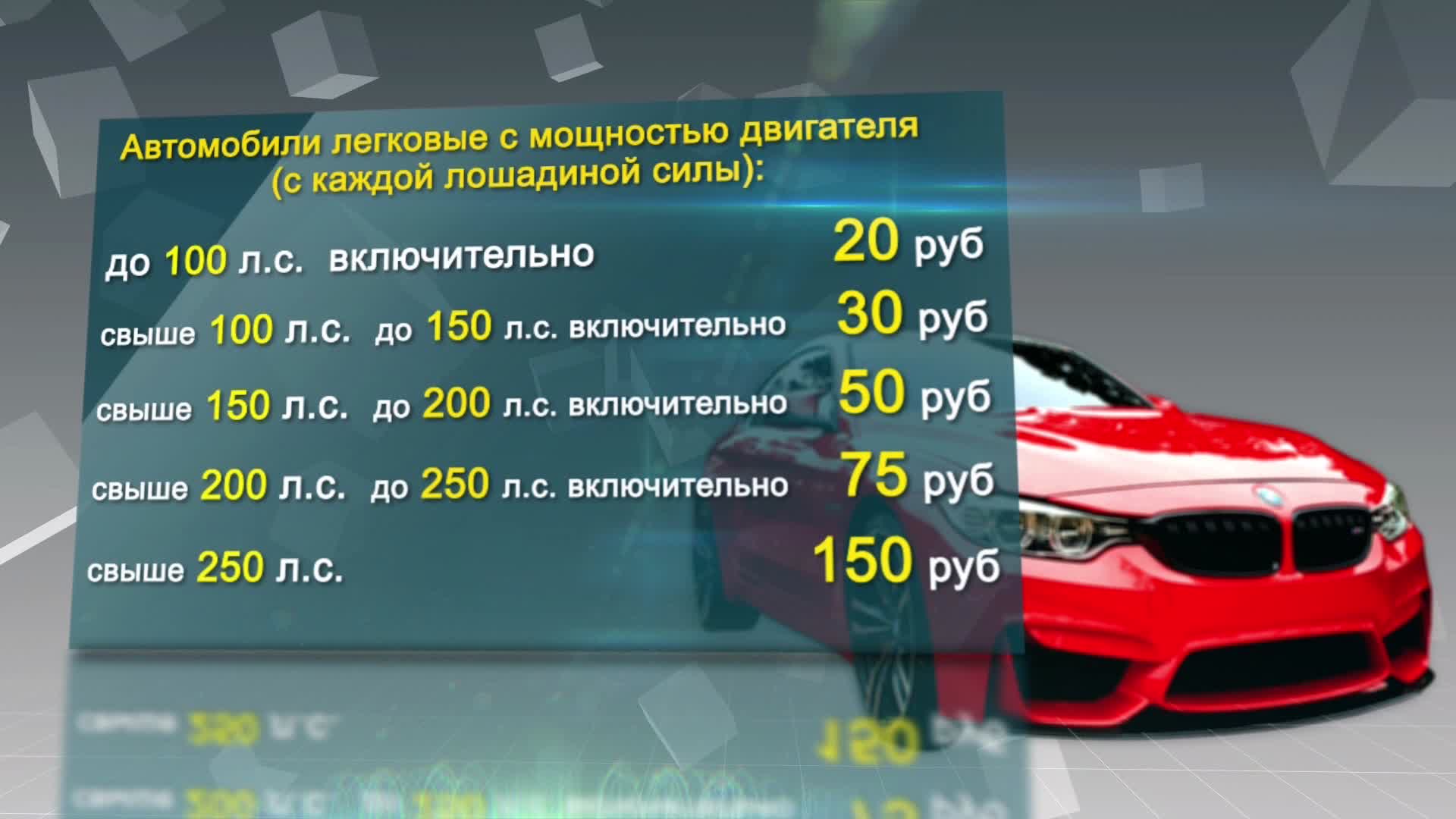

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

Транспортный налог в 2021 году. На что обратить внимание

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Почему так важно обратить внимание на информацию по авансовым платежам? Как отмечено в НК РФ, порядок уплаты налога устанавливают законодательные органы субъектов Российской Федерации1. Также субъекты РФ вправе не устанавливать отчетные периоды2, и организации в таких регионах не платят авансовые платежи по транспортному налогу. Так до 2020 года Закон г. Москвы «О транспортном налоге»

Так до 2020 года Закон г. Москвы «О транспортном налоге»

Также за налоговый период 2020 года и последующие периоды отменяется обязанность представлять в налоговый орган декларацию по транспортному налогу5. По мнению налоговых органов, это решение поможет снизить издержки бизнеса по подготовке налоговой отчетности и сократит процесс выявления недоимки6.

Для обеспечения полноты уплаты налога организациям в течение 2021 года будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога по установленной форме

Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно — направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

В сообщении налоговые органы отразят сведения об объекте налогообложения, налоговой базе, налоговом периоде, налоговой ставке и сумме исчисленного налога. Если организация не согласна с расчетом инспекции, она вправе подать в ИФНС пояснения или документы, подтверждающие правильность ее варианта.

Рассмотрев возражения, инспекция направит организации ответ по рекомендованной форме8. В зависимости от результата рассмотрения налоговые органы:

- либо уточнят свой расчет и уменьшат сумму налога, если организация докажет, что сумма налога завышена;

- либо выставят организации требование о погашении недоимки, если не примут во внимание возражения организации.

Дать ответ на пояснения или документы налоговые органы обязаны в течение месяца9.

Еще одно нововведение – с 2021 года действует новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного налогоплательщиком в налоговый орган.

Чем EY может помочь

- Подготовить расчет транспортного налога и авансовых платежей

- Запросить выписки и сверить данные с налоговым органом

- Проверить правильность расчета транспортного налога налоговыми органами

- Помочь в подготовке пояснений, подтверждающих правильность расчета налога организацией

Авторы:

Елена Серкова

Лариса Горбунова

Сахалинцы-льготники смогут молча не платить транспортный налог

17:59 14 мая 2021.

Авто, Южно-Сахалинск Сахалинская областная дума во втором чтении приняла законопроект об автоматическом применении льготы по транспортному налогу. Теперь островитянам, имеющим право не платить за мотоциклы или авто, и имеющим сразу несколько транспортных средств, не придется писать заявления или доказывать право на получение льготы. Автоматизированная система будет просто брать наиболее «дорогую» с точки зрения платы в бюджет транспортную единицу и обнулять требования по ней без участия собственника.

— Механизм позволит предоставлять льготу в отношении одного объекта налогообложения с максимальной суммой исчисленного транспортного налога. То есть по одной единице гражданин может не подавать заявление, не предоставлять обоснование льготы. Налоговая служба самостоятельно, имея общую базу, будет предоставлять такую льготу, — объяснила суть правок председатель бюджетного комитета Н.

В целом довольно удобная и понятная идея встретила в думе скепсис — народные избранники припомнили, что в России автоматизированные системы не всегда работают корректно и порой беззаявительный характер может обернуться безальтернативными сложностями. Переживания вызывали различные «накладки» и «задвоения» при передаче информации из базы в базу — например от ГИБДД, которая отвечает за регистрацию транспорта, в Федеральную налоговую службу. Не очень приятно в конце года, расслабившись и доверившись умным алгоритмам, оказаться собственником парочки машин с табуном лошадей под капотом и встретиться долгом в несколько десятков тысяч, за которые придется биться с налоговой.

— Автоматизированная система — это хорошо, но только когда она работает правильно. Бывает, что у автомобиля собственник уже полгода как сменился, а штрафы все приходят. Не сделаем ли мы этим только хуже? — выступил депутат А.

Его постарались успокоить — подобная система уже действует с налогом на имущество и, вроде, никаких серьезных сбоев по этому поводу до сих пор зафиксировано не было. Но переживания все равно оставались.

В итоге, заключив, что «все равно будут проблемы», депутаты проголосовали за новые правила автоматизированного освобождения от налога.

Как остановить начисление транспортного налога?

И как вернуть деньги, если налог уплачен за утилизированный автомобиль?

«Из-за долгов по кредитам был наложен запрет на регистрационные действия автомобиля. В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Что сделать, чтобы прекратили начислять налог?

ИФНС прекращает начислять транспортный налог на основании сведений из ГИБДД о снятии автомобиля с учета. Если собственник в ГИБДД не обратился, автомобиль продолжает числиться за ним. Налоговая сама не сможет узнать, что транспортного средства уже нет и начислять налог не на что.

Читайте также

Чтобы не платить налог за автомобиль…

…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

22 Ноября 2019

С 1 января 2021 г. вступил в силу п. 3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

При этом снимать ТС с учета необязательно.

Подать в свою налоговую заявление об уничтожении автомобиля можно дистанционно – через личный кабинет налогоплательщика. Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

После рассмотрения заявления инспекция пришлет собственнику автомобиля уведомление о том, что начисление транспортного налога прекращено в связи с уничтожением объекта налогообложения, либо о том, что нет оснований прекращать начисление налога.

Что нужно для аннулирования начисленного налога и возврата денег?

До 2020 г. урегулировать данный вопрос чаще удавалось только в судебном порядке. Сама ФНС не аннулировала налог, начисленный на утраченный автомобиль. Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

В 2020 г. у собственников утилизированных ТС появилась возможность напрямую уведомлять ФНС об утрате автомобиля для прекращения начисления транспортного налога и аннулирования прежних начислений. Для этого в налоговую надо подать заявление. В нем помимо прочего нужно указать реквизиты документа, который подтверждает уничтожение машины, например справки или акта администрации района об утилизации авто. Без этого документа ФНС может отказать в аннулировании начисленного налога.

Законодательством не урегулирован вопрос о том, как ФНС должна возвращать денежные средства, перечисленные за утилизированный автомобиль. Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Его форма утверждена ФНС.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления налогоплательщика. Возврат производится только после зачета переплаты по налогам в счет погашения недоимки. Заявление о зачете или возврате этой суммы может быть подано в течение трех лет со дня ее уплаты.

Отметим также, что с 23 декабря прошлого года отменен заявительный порядок перечисления процентов, начисленных налогоплательщику за несвоевременный возврат инспекцией переплаты по налогам. Налоговая будет перечислять такие проценты сама, заявление подавать больше не потребуется.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

№ ЕД-7-21/972@).)

1 Пункт 44 ст. 2, п. 5 ст. 9 Федерального закона от 23 ноября 2020 г. № 374-ФЗ.

2 Определение Верховного Суда РФ от 17 февраля 2015 г. по делу № 306-КГ14-5609.

3 Апелляционной определение Челябинского областного суда от 26 февраля 2019 г. по делу № 11а-2531/2019, Апелляционное определение Московского городского суда от 20 июня 2012 г. по делу № 11-10986/2012, Постановление Арбитражного суда Западно-Сибирского округа от 3 марта 2016 г. № Ф04-46/2015 по делу № А03-13035/2015, Кассационной определение Омского областного суда от 22 февраля 2012 г. по делу № 33-1333/2012.

Новые льготы по транспортному налогу ввели в Башкирии

Новые льготы по транспортному налогу ввели в Башкирии. Соответствующий закон принят депутатами Госсобрания республики на апрельском пленарном заседании.

Соответствующий закон принят депутатами Госсобрания республики на апрельском пленарном заседании.

Законом введены либо продлены льготы по транспортному налогу для отдельных категорий автовладельцев. В частности, на 50% снижен транспортный налог для многодетных семей на автомобили с мощностью двигателя от 150 до 200 лошадиных сил. За менее мощные автомобили – до 150 лошадиных сил – многодетные семьи транспортный налог не платят.

Для владельцев автомобилей на газомоторном топливе льгота по транспортному налогу продляется еще на три года.

«50% суммы транспортного налога будут платить физические лица – владельцы автомобиля на газе, организации, владеющие грузовиками на газомоторном топливе, а также организации, которые занимаются перевозкой пассажиров и багажа на регулярных маршрутах автобусами на газе, – пояснил спикер парламента Константин Толкачев. – Преференции устанавливаются на три года – с 2021 по 2023 год».

По его словам, льгота для многодетных семей является мерой социальной поддержки, а льгота для владельцев автомобилей на газе призвана обеспечить более активный перевод автотранспорта республики на экологичное топливо.

«Переход на экологичное топливо – мировая тенденция, – отметил Константин Толкачев. – Это объяснимо: мировые запасы газа велики, его цена значительно ниже, а количество вредных выбросов у автомобилей на газе существенно меньше, по сравнению с бензиновыми аналогами. Увеличение доли автопарка на газомоторном топливе поможет нам улучшить экологическую обстановку в республике».

Закон вступает в силу со дня официального опубликования и распространяется на правоотношения, возникшие с 1 января 2021 года.

как избежать долгов — Статьи и частые вопросы по госуслугам — Электронные услуги — Пресс-центр — Комитет по ветеринарии Республики Дагестан

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

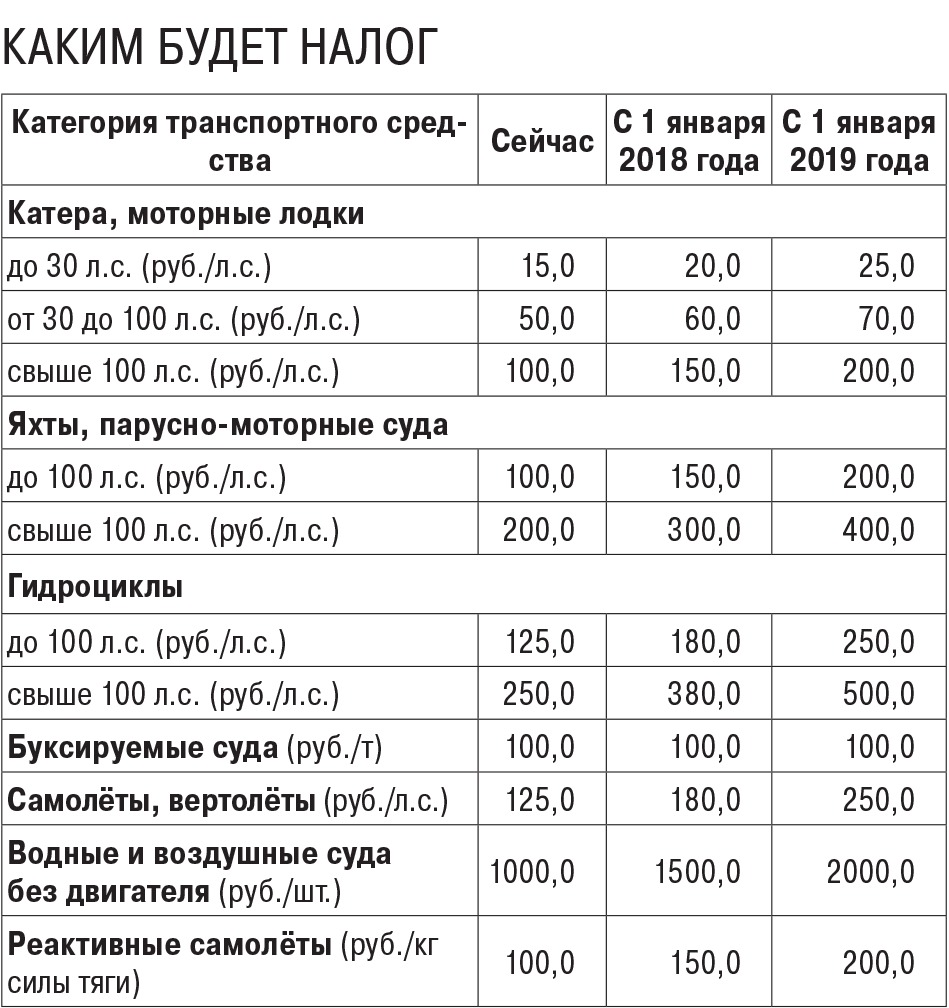

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Транспортный налог платят на основании уведомления

23.11.2020

Обязанность по уплате транспортного налога возникает только после получения налогового уведомления. Если его нет, нет и обязанности платить налог.

Содержание

- Письмо Минфина от 2 декабря 2008 г. N 03-05-04-02/71

Письмо Минфина от 2 декабря 2008 г. N 03-05-04-02/71

Статьей 52 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что в случае, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление, в котором должны быть указаны размер налога, подлежащего уплате, расчет налоговой базы, а также срок уплаты налога. Налоговые органы в случаях, предусмотренных Кодексом, исчисляют налоговую базу на основе имеющихся у них данных по итогам каждого налогового периода (пункт 5 статьи 54 Кодекса).

Налоговые органы в случаях, предусмотренных Кодексом, исчисляют налоговую базу на основе имеющихся у них данных по итогам каждого налогового периода (пункт 5 статьи 54 Кодекса).

Сумма транспортного налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется в соответствии с пунктом 1 статьи 362 Кодекса налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Пунктами 4 и 5 указанной статьи на органы, осуществляющие государственную регистрацию транспортных средств, возложены обязанности сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации, по состоянию на 31 декабря истекшего календарного года до 1 февраля текущего календарного года, а также обо всех связанных с этими транспортными средствами изменениях, произошедших за предыдущий календарный год.

Сумма земельного налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами (за исключением индивидуальных предпринимателей), исчисляется в установленном порядке налоговыми органами (пункт 3 статьи 396 Кодекса) на основании сведений, которые представляются в налоговые органы в соответствии с пунктом 4 статьи 85 и пунктами 11 и 12 статьи 396 Кодекса органами, осуществляющими ведение государственного земельного кадастра, и органами, осуществляющими государственную регистрацию прав на недвижимое имущество и сделок с ним, а также органами муниципальных образований.

Таким образом, Кодексом и другими федеральными законами обеспечено своевременное представление указанными государственными органами в налоговые органы сведений, необходимых для учета налогоплательщиков, правильного и своевременного исчисления налоговыми органами транспортного и земельного налогов, подлежащих уплате физическими лицами на основании налоговых уведомлений, а также для своевременного направления налоговых уведомлений соответствующим налогоплательщикам, т. е. не позднее 30 рабочих дней до наступления срока платежа. Конкретные сроки уплаты транспортного налога устанавливаются законами субъектов Российской Федерации (пункты 1 и 3 статьи 363 Кодекса), сроки уплаты земельного налога устанавливаются нормативными правовыми актами представительных органов муниципальных образований, законами городов федерального значения Москвы и Санкт-Петербурга (пункты 1 и 4 статьи 397 Кодекса).

е. не позднее 30 рабочих дней до наступления срока платежа. Конкретные сроки уплаты транспортного налога устанавливаются законами субъектов Российской Федерации (пункты 1 и 3 статьи 363 Кодекса), сроки уплаты земельного налога устанавливаются нормативными правовыми актами представительных органов муниципальных образований, законами городов федерального значения Москвы и Санкт-Петербурга (пункты 1 и 4 статьи 397 Кодекса).

Согласно пунктам 1 и 2 статьи 44 Кодекса обязанность по уплате налога возникает, изменяется и прекращается при наличии оснований, установленных Кодексом или иным актом законодательства о налогах и сборах. Обязанность по уплате конкретного налога возлагается на налогоплательщика с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога. Пунктом 4 статьи 57 Кодекса установлено, что в случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления.

В силу пунктов 6 и 8 статьи 58 Кодекса налогоплательщик обязан уплатить налог (авансовый платеж) в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога (авансового платежа) не указан в этом налоговом уведомлении.

Следовательно, до дня получения указанным физическим лицом налогового уведомления по транспортному налогу (земельному налогу) у него не возникает обязанность по уплате этого налога.

Конституционный Суд Российской Федерации неоднократно отмечал, что установление временных пределов осуществления мер государственного принуждения направлено на защиту таких конституционных ценностей, как стабильность и определенность публичных правоотношений, обеспечение стабильности условий хозяйствования, поддержание баланса публичных интересов государства и частных интересов субъектов гражданско-правовых отношений (Постановления и определения от 27.04.2001 N 7-П, от 10. 04.2003 N 5-П, от 14.07.2005 N 9-П, от 21.04.2005 N 191-О, от 08.02.2007 N 381-О-П). Установление в качестве одного из элементов налогообложения срока уплаты налога (пункт 1 статьи 17 Кодекса) предполагает его обязательность для обеих сторон налогового правоотношения (публично-правового образования и налогоплательщика), направлено на обеспечение справедливого баланса публичных и частных интересов.

04.2003 N 5-П, от 14.07.2005 N 9-П, от 21.04.2005 N 191-О, от 08.02.2007 N 381-О-П). Установление в качестве одного из элементов налогообложения срока уплаты налога (пункт 1 статьи 17 Кодекса) предполагает его обязательность для обеих сторон налогового правоотношения (публично-правового образования и налогоплательщика), направлено на обеспечение справедливого баланса публичных и частных интересов.

Однако Кодексом не установлены порядок и сроки перерасчета сумм транспортного и земельного налогов, неправильно исчисленных налоговыми органами (в том числе на основе имеющейся у них неполной или недостоверной информации) и подлежащих уплате налогоплательщиками — физическими лицами на основании налоговых уведомлений, а также порядок и сроки привлечения к уплате указанных налогов таких налогоплательщиков, своевременно не привлеченных к уплате этих налогов при наличии у налоговых органов сведений о соответствующих объектах налогообложения.

Установленный пунктами 10 и 11 статьи 5 Закона Российской Федерации «О налогах на имущество физических лиц» срок давности (не более чем за три предыдущих года) привлечения к уплате соответствующего налога физических лиц, своевременно не привлеченных к уплате этого налога, либо пересмотра неправильно произведенного налогообложения не распространяется на другие налоги. Вместе с тем пунктом 7 указанной статьи предусмотрен перерасчет суммы соответствующих налогов, который производится не более чем за три года по письменному заявлению налогоплательщика в случае несвоевременного его обращения за предоставлением льготы по уплате этих налогов.

Вместе с тем пунктом 7 указанной статьи предусмотрен перерасчет суммы соответствующих налогов, который производится не более чем за три года по письменному заявлению налогоплательщика в случае несвоевременного его обращения за предоставлением льготы по уплате этих налогов.

Налогоплательщики имеют право на своевременный зачет или возврат сумм излишне уплаченных налогов (подпункт 5 пункта 1 статьи 21 Кодекса), а налоговые органы обязаны принимать решения о возврате налогоплательщику сумм излишне уплаченных налогов, а также осуществлять зачет сумм излишне уплаченных налогов в порядке, предусмотренном Кодексом (подпункт 7 статьи 32 Кодекса). Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано на основании пункта 7 статьи 78 Кодекса в течение трех лет со дня уплаты указанной суммы.

Следовательно, в случае, если неправильное исчисление налоговым органом транспортного налога или земельного налога повлекло излишнюю уплату налога налогоплательщиком — физическим лицом на основании налогового уведомления, налоговым органом должен быть произведен соответствующий перерасчет, а сумма излишне уплаченного налога подлежит зачету (возврату) в порядке и сроки, установленные статьей 78 Кодекса. В числе основных начал законодательства о налогах и сборах (пункт 1 статьи 3 Кодекса) предусмотрена обязанность каждого лица уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. Из вышеуказанных норм Кодекса следует, что физические лица — налогоплательщики транспортного и земельного налогов должны привлекаться к уплате этих налогов, исчисленных по итогам налоговых периодов в соответствии с законодательством о налогах и сборах, на основании налоговых уведомлений, направляемых своевременно.

В числе основных начал законодательства о налогах и сборах (пункт 1 статьи 3 Кодекса) предусмотрена обязанность каждого лица уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. Из вышеуказанных норм Кодекса следует, что физические лица — налогоплательщики транспортного и земельного налогов должны привлекаться к уплате этих налогов, исчисленных по итогам налоговых периодов в соответствии с законодательством о налогах и сборах, на основании налоговых уведомлений, направляемых своевременно.

В целях обеспечения дополнительной гарантии защиты прав физических лиц, своевременно не привлеченных в нарушение установленного порядка к уплате транспортного или земельного налога, представляется целесообразным внести в Кодекс изменения, направленные на установление временных пределов привлечения указанных физических лиц к уплате таких налогов, а также пересмотра неправильного исчисления налоговыми органами налогов, повлекшего их доначисление. Полагаем, что установление временных пределов привлечения налогоплательщиков к уплате налогов на основании налоговых уведомлений обеспечивает стабильность и определенность публичных правоотношений, является фактором, дисциплинирующим налоговые органы, гарантирует своевременность исчисления и уплаты указанных налогов и направления налогоплательщикам соответствующих налоговых уведомлений, а также сохранность необходимой доказательной базы в случае возникновения спора по поводу исчисления и уплаты таких налогов.

Полагаем, что установление временных пределов привлечения налогоплательщиков к уплате налогов на основании налоговых уведомлений обеспечивает стабильность и определенность публичных правоотношений, является фактором, дисциплинирующим налоговые органы, гарантирует своевременность исчисления и уплаты указанных налогов и направления налогоплательщикам соответствующих налоговых уведомлений, а также сохранность необходимой доказательной базы в случае возникновения спора по поводу исчисления и уплаты таких налогов.

Впредь до установления Кодексом указанных временных пределов представляется возможным поддержать изложенную в рассматриваемом письме позицию об обеспечении направления в кратчайшие сроки физическим лицам налоговых уведомлений об уплате транспортного (земельного) налога при наличии соответствующего объекта налогообложения за прошедшие налоговые периоды в случаях представления регистрирующими органами в налоговые органы сведений, являющихся основаниями для исчисления этих налогов, с нарушением установленных сроков. Обязанность налогоплательщика по уплате этого налога возникнет в силу пункта 4 статьи 57 Кодекса не ранее даты получения налогового уведомления. При этом налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении (пункты 6 и 8 статьи 58 Кодекса).

Обязанность налогоплательщика по уплате этого налога возникнет в силу пункта 4 статьи 57 Кодекса не ранее даты получения налогового уведомления. При этом налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении (пункты 6 и 8 статьи 58 Кодекса).

Кроме того, представляется целесообразным рекомендовать налоговым органам при принятии решений о перерасчете и доначислении сумм транспортного и земельного налогов, неправильно исчисленных налоговыми органами и подлежащих уплате налогоплательщиками — физическими лицами на основании налоговых уведомлений за прошедшие налоговые периоды, руководствоваться сложившейся судебной практикой.

НалогVMT: два штата взимают с некоторых водителей пошлины за милю. Еще хочу попробовать.

Брюс Старр сразу заметил проблему: автомобили с водородным двигателем, которые General Motors демонстрировала на территории Капитолия Орегона, не нуждались в газе. И если бы им не был нужен газ, водители не платили бы налоги на газ, которые финансируют государственные дороги.

И если бы им не был нужен газ, водители не платили бы налоги на газ, которые финансируют государственные дороги.

Это был 2001 год, и проблема казалась неотложной. GM предсказал, что автомобили появятся на рынке через несколько лет. Старр, в то время представитель штата от республиканцев, создал рабочую группу, чтобы выяснить будущее финансирования транспорта.

«Нет ни одной асфальтовой феи, которая ночью разбрызгивает асфальт на наших дорогах», — сказал он недавно.

Повсеместного производства автомобилей с водородным двигателем так и не произошло, но GM при поддержке администрации Байдена рассматривает полностью электрический парк автомобилей к 2035 году. Это заставляет законодателей в столицах штатов по всей стране и в Вашингтоне все чаще сталкиваться с вопросом, волновавшим Старра два десятилетия назад.

Многие остановились на ответе: взимать с водителей пенни или два за каждую милю за рулем.Но хотя такая система принесла бы налоги на дороги, она также создала бы новый набор препятствий.

Лидируют штаты: Орегон и Юта запускают первые программы, а несколько других запускают пилотные проекты для тестирования технологий и получения общественной поддержки. Такой подход пользуется поддержкой обеих партий в Вашингтоне, и министр транспорта Пит Буттигиг заявил о своей открытости.

Но существующие программы работают в небольшом масштабе, и национальная система будет означать отслеживание миллионов транспортных средств.Сторонники настаивают на быстром принятии предложений по поддержанию финансирования разрушающейся инфраструктуры страны, в то время как противники, в том числе защитники окружающей среды, утверждают, что переход преждевременен в то время, когда электромобили — это лишь малая часть автомобилей на дороге. По их словам, новые сборы также замедлят их внедрение.

[Автомобильная промышленность заглядывает в будущее электричества и видит впереди препятствия]

Целевая группа Орегона поставила штат в авангарде нового подхода, известного как сбор с пользователей дорог или налог на пробег транспортных средств (VMT). Штат запустил добровольную программу в 2015 году. Законодатели в Салеме рассматривают законопроект, который сделает программу обязательной для новых транспортных средств с рейтингом экономии топлива 30 миль на галлон или выше, начиная с 2026 года.

Штат запустил добровольную программу в 2015 году. Законодатели в Салеме рассматривают законопроект, который сделает программу обязательной для новых транспортных средств с рейтингом экономии топлива 30 миль на галлон или выше, начиная с 2026 года.

Представитель штата Джон Лайвли (D. ), спонсор законопроекта, сказал, что государство продемонстрировало, что программа может работать и что пора сделать следующий шаг.

«Если мы не установим точную дату, мы никогда не доберемся до нее», — сказал он.

Программа штата Юта была запущена в прошлом году, и в нее было зачислено больше водителей, чем в штате Орегон.В этом году дюжина штатов рассматривает законопроект об обновлении, запуске или изучении программ, в том числе Калифорния, где губернатор хочет прекратить продажи автомобилей с бензиновым двигателем к 2035 году, и Вайоминг.

«Мы находимся в самом начале, в самом начале ощутимого перехода к этому сейчас», — сказал Дуглас Шинкль, директор транспортного проекта Национальной конференции законодательных собраний штатов. «Здесь много ощутимого волнения».

«Здесь много ощутимого волнения».

На федеральном уровне идея обложения налогом пробега получила поддержку обеих сторон, поскольку лидеры обещают вливание расходов на транспортную инфраструктуру, даже несмотря на то, что законодатели расходятся во мнениях о том, как оплачивать счета.

Федеральное правительство выделило десятки миллионов долларов в виде грантов для поддержки проектов штата по изучению программ налогообложения на основе пробега. Законопроект, принятый Палатой представителей в прошлом году, предусматривал создание национальной экспериментальной программы налогообложения транспортных средств с пробегом на несколько миль, и комитет Сената одобрил эту идею. По словам пресс-секретаря, Федеральное управление шоссейных дорог начинает изучать, как могла бы работать пилотная программа.

Продажи электромобилей составляют около 2 процентов годовых продаж новых автомобилей, и по некоторым прогнозам эта цифра будет быстро расти.

[Штаты Восточного побережья хотят облагать налогом поездки водителей, а не их бензин]

Федеральный налог на газ в размере 18,4 цента в последний раз поднимался в 1993 году. К 2008 году Конгресс переводил другие деньги в Целевой фонд автомобильных дорог, чтобы восполнить дефицит .

К 2008 году Конгресс переводил другие деньги в Целевой фонд автомобильных дорог, чтобы восполнить дефицит .

Налог на газ принес около 26 миллиардов долларов, а налог на дизельное топливо — еще 10 миллиардов долларов в 2019 году, до того как пандемия коронавируса снизила количество километров, которые преодолели американцы. Бюджетное управление Конгресса в мае прогнозировало, что поступления от налогов на газ будут снижаться примерно на 1 процент в год, поскольку экономия топлива улучшится, а рост количества пройденных миль замедлится.В то же время он прогнозировал, что расходы на транспорт будут расти вместе с инфляцией, в результате чего дорожный фонд будет все больше не сбалансирован.

Член палаты представителей Сэм Грейвс (республиканец), главный республиканец в транспортном комитете палаты представителей, сказал, что переход на многоразовый налог может произойти быстро, чтобы укрепить финансирование национальной инфраструктуры.

Зарядная станция для электромобилей в прошлом месяце возле Музея науки Вирджинии в Ричмонде. (Стив Хелбер / AP)

(Стив Хелбер / AP)«Доверительный фонд разоряется, — сказал он.«Мы должны что-то делать. Продолжать использовать эту банку в будущем — это абсолютно неправильный подход ».

Препятствия на пути к запуску новой системы значительны, начиная с того, как собирать налог.

Налог на бензин взимать дешево, он взимается с небольшого числа оптовых торговцев, а не с клиентов, в то время как налогообложение пробега потребует отслеживания миллионов водителей. Федеральное управление шоссейных дорог оценило сборы в размере от 5 до 18 процентов дохода, получаемого программами.

Опросы водителей, участвующих в пилотных программах, выявили, что вопросы конфиденциальности и безопасности данных являются главными проблемами. Многие защитники окружающей среды также выступают против, заявляя, что налогообложение бензина также является эффективным налогом на выбросы углекислого газа. В соответствии с системой пробега, автомобили с самым высоким уровнем выбросов получают налоговые льготы.

Макс Баумхефнер, юрист Совета по защите природных ресурсов, сказал там, что нет оснований полагать, что налог на газ в корне нарушен и что его недостатки можно преодолеть, индексируя его с учетом показателей инфляции и топливной эффективности.

«Более 30 штатов за последнее десятилетие тем или иным образом повысили или реформировали свои налоги на газ», — сказал Баумхефнер. «Это непросто, но мы делаем это постоянно».

Экологи выступили против законопроекта в штате Юта, призванного побудить больше водителей подписаться на программу начисления миль. Это подняло бы фиксированные сборы на электромобили до самого высокого уровня в стране и дало бы водителям возможность избежать их, решив вместо этого платить за милю.

«Электромобили — это не проблема», — сказал Ник Скоу из Western Resource Advocates, который защищает экологические проблемы в семи западных штатах.«Это действительно огромные драконовские сборы».

Представитель штата Юта Джефф Стенквист (справа) признал наличие конкурирующих проблем, но сказал, что государственная плата за использование дорог уже столкнулась с серьезными политическими проблемами, и что ожидание только усугубит проблему. Он сказал, что государству необходимо предоставить водителям финансовый стимул платить за мили.

Он сказал, что государству необходимо предоставить водителям финансовый стимул платить за мили.

«Будет легче, если мы сделаем это сейчас, когда рынок небольшой, чем когда он растет», — сказал он.

Законопроект был выдвинут на голосование комитета, но не прошел на заседании Дома Юты.Рассматриваемый в Миннесоте законопроект включает гибридную систему с оплатой, взвешенной с учетом топливной эффективности.

[Шатаясь из-за потери доходов от налога на газ во время пандемии, штаты отложили проекты на миллиарды долларов]

Лайвли, законодатель штата Орегон, сказал, что экологические возражения должны быть устранены, но не должны быть причиной для торможения развертывания государственная система.

Должностные лица в Орегоне говорят, что возражения можно преодолеть, поскольку общественность все больше знакомится с новыми системами, а исследования опровергают опасения, что некоторые водители, особенно в сельской местности, пострадают в непропорционально большой степени.

У участников штата есть три способа зарегистрироваться: две частные системы и одна, управляемая Департаментом транспорта штата. Частные компании отправляют водителям устройство, которое регистрирует, где и сколько они водят, или извлекают данные непосредственно из транспортных средств. Затем они рассылают счета и передают выручку государству. Водителям возмещаются налоги на газ, которые они платят на заправочной станции.

Компании хранят данные водителей в течение 30 дней, и у участников есть варианты, которые включают отказ от предоставления информации о своем местонахождении.

Нейт Брайер, исполнительный вице-президент Azuga, одной из компаний, работающих по программе штата Орегон, сказал, что технология, которая в настоящее время обслуживает несколько сотен автомобилей, скоро будет готова для миллионов.

«Могу я сегодня? Нет, — сказал Брайер. «Могу я с небольшой инженерией и переделкой? Да.»

Налоговая ставка штата Орегон в размере 1,8 цента за милю эквивалентна 36-процентному налогу на бензин, уплачиваемому транспортным средством, которое проезжает 20 миль за галлон. Кто-то, проезжающий около 11500 миль в год, заплатит около 207 долларов.Это заставляет владельцев гибридов платить больше, чем они могли бы в противном случае. Это было бы неплохо для водителей больших внедорожников или пикапов, но в 2019 году законодательный орган ограничил регистрацию новых транспортных средств теми, которые проезжают не менее 20 миль на галлон.

Кто-то, проезжающий около 11500 миль в год, заплатит около 207 долларов.Это заставляет владельцев гибридов платить больше, чем они могли бы в противном случае. Это было бы неплохо для водителей больших внедорожников или пикапов, но в 2019 году законодательный орган ограничил регистрацию новых транспортных средств теми, которые проезжают не менее 20 миль на галлон.

Мишель Годфри, пресс-секретарь программы штата Орегон, сказала, что, несмотря на смещение налогового бремени на автомобили с наиболее экономичным расходом топлива, водители восприняли эту идею, когда разъясняется необходимость финансирования строительства и технического обслуживания.

«В этом вся суть нашей работы», — сказала она.

[Пока Байден принимает членов Палаты представителей для обсуждения инфраструктуры, ключевой депутат предлагает план по сбору средств]

Буттиджиг, который в качестве кандидата в президенты говорил о подходе, основанном на пробеге, недавно заявил, что Конгресс взвешивает свои варианты финансирования расходов на инфраструктуру и не поддерживал какой-либо конкретный метод. Но если законодатели сохранят приверженность идее о том, что водители платят за дороги, как сказал Буттиджиг на виртуальной встрече государственных должностных лиц шоссе в прошлом месяце, это означает, что потребуется налог на пробег.

Но если законодатели сохранят приверженность идее о том, что водители платят за дороги, как сказал Буттиджиг на виртуальной встрече государственных должностных лиц шоссе в прошлом месяце, это означает, что потребуется налог на пробег.

«Мы знаем, что налог на газ в любом случае не является долгосрочным решением, учитывая то, что происходит с экономией топлива и электрификацией, поэтому я не думаю, что энергия будет в Вашингтоне именно там», — сказал он.

Нэнси Сингер, пресс-секретарь Федерального управления шоссейных дорог, сказала, что исследование агентства будет направлено на то, чтобы увидеть, «как потенциальная национальная пилотная система оплаты за пробег может быть реализована, если вообще будет реализована».

Пилотная программа, изложенная в законопроекте Палаты представителей, была разработана для получения примерно тех же доходов, что и существующий налог на газ.Но, в конечном итоге, иметь больше денег, которые можно потратить на инфраструктуру, означало бы просить водителей платить больше.

Билл Салливан, исполнительный вице-президент по защите интересов Американской ассоциации грузчиков, сказал, что если эта идея и дальше будет получать поддержку на федеральном уровне, он может увидеть возникновение разногласий. Группа Салливана поддерживает повышение налога на газ перед тем, как перейти к новому способу сбора денег, но эта идея не находит поддержки в Конгрессе.

«У VMT есть одно преимущество, — сказал он, — а именно то, что это не налог на газ.»

Кто будет платить транспортный налог в 2021 году? — Кто будет платить транспортный налог в 2021 году?

Владельцы автомобилей класса люкс в этом году уплачивают транспортный налог за автомобили с 2016 года (включительно), среднерыночная стоимость которых превышает 375 минимальных размеров оплаты труда, установленных законодательством на 1 января налогового (отчетного) года.

То есть, если размер «минимальной заработной платы» на 1 января 2021 года составляет 216 долларов США, то налог необходимо уплатить владельцам автомобилей, чьи машины стоят более 81 000 долларов США.

Ставка налога составляет 900 долларов США в год, срок оплаты — 60 дней с момента доставки решения / уведомления.

Плательщиками являются физические и юридические лица, в том числе нерезиденты, имеющие собственные автомобили, зарегистрированные в Украине в соответствии с действующим законодательством, которое в соответствии с пп. 267.2.1 п. 267.2 ст. 267 являются объектами налогообложения.

Налог уплачивается по месту регистрации объектов налогообложения и зачисляется в соответствующий бюджет в соответствии с положениями Бюджетного кодекса Украины.

По теме: Запорожский автомобилестроительный завод будет производить автомобили Renault для местного рынкаЕсли налогоплательщик не уплатит согласованную сумму денежного обязательства в сроки, определенные Налоговым кодексом, такой налогоплательщик несет ответственность в виде штрафа в следующих размерах:

- в случае просрочки до 30 календарных дней включительно, следующего за последним днем срока платежа суммы денежного обязательства — в размере 10% от погашенной суммы налоговой задолженности ;

- в случае просрочки более 30 календарных дней после последнего дня срока платежа суммы денежного обязательства — в размере 20% от погашенной суммы налоговой задолженности.

При этом предусмотрено, что с первого рабочего дня, следующего за последним днем окончания срока уплаты налогового обязательства (в том числе за период административного и / или судебного обжалования), начинается начисление пени ( п. 129.1.2 п. 129.1 ст. 129 Налогового кодекса)

В случае незаконного захвата третьим лицом легкового автомобиля, которому в соответствии с пп. 267.2.1 Пункт 267.2 Ст. 267 Налогового кодекса РФ является объектом налогообложения, транспортный налог за такой легковой автомобиль уплачивается с месяца, следующего за месяцем, в котором имел место факт незаконного изъятия легкового автомобиля, если такой факт подтвержден соответствующим документ о внесении сведений о совершении уголовного преступления в Единый реестр досудебного расследования, выданный уполномоченным государственным органом.

По теме: Государственному агентству автомобильных дорог требуется дополнительная финансовая поддержка В случае возврата автомобиля владельцу (правообладателю) налог за такой автомобиль уплачивается с месяца, в котором автомобиль был возвращен в соответствии с постановлением следователя, прокурора или решением суда. Налогоплательщик обязан предоставить в надзорный орган копию такого постановления (решения) в течение 10 дней со дня его получения (п.267.6.8 п.267.6 статьи 267 Налогового кодекса).

Налогоплательщик обязан предоставить в надзорный орган копию такого постановления (решения) в течение 10 дней со дня его получения (п.267.6.8 п.267.6 статьи 267 Налогового кодекса).

Прочтите исходный текст здесь

Пробег транспортных миль (VMT) Налог | Финансирование шоссе

Ключевые выводы

- Будущее финансирования американских автомагистралей было предметом многочисленных политических дискуссий на протяжении десятилетий. Хотя многие штаты повысили ставки налога на моторное топливо за последнее десятилетие, федеральное правительство не обновляло налог на газ с 1993 года.

- Налог на моторное топливо — это относительно хорошо продуманный налог, который действует как плата с пользователей, увеличивая доход для финансирования системы автомобильных дорог.Налог также направлен на противодействие негативным побочным эффектам, вызванным вождением автомобилей, работающих на бензине, и их вкладом в скопление дорог.

- Налоговые поступления на милю пройденного транспортного средства (VMT) сокращаются в реальном выражении, тогда как расходы растут в реальном выражении. В 1994 году легковой автомобиль в среднем проезжал 20,7 миль на галлон (MPG), и водители платили 3,2 цента государственного и федерального налога за VMT. В 2018 году легковой автомобиль в среднем стоил 24,4 миль на галлон, а водители платили всего 2,1 цента за VMT.

- Расхождения между налоговыми поступлениями и расходами на шоссе будут ухудшаться по мере улучшения экономии топлива, если налоговые ставки не индексируются с учетом инфляции или если доля электромобилей (электромобилей) растет.

- Одним из решений является финансирование автомагистралей за счет налогообложения пройденных миль транспортных средств. Вместо того, чтобы использовать налоги на автомобили или моторное топливо в качестве прокси для транспортировки, налог, взимаемый непосредственно с миль, приближает к отражению внешних эффектов и приближению стоимости содержания дороги для каждого транспортного средства.

- Федеральная налоговая ставка VMT должна в среднем 1,7 цента за милю для покрытия расходов дорожного фонда. Фактическую ставку на транспортное средство следует дифференцировать в зависимости от веса на ось.

Введение

Автомагистралив Америке в основном финансируются за счет государственных, местных и федеральных налогов на моторное топливо.Штаты взимали эти налоги с 1919 года, а к 1932 году, когда был введен федеральный налог, 48 штатов и округ Колумбия собирали налоги на моторное топливо [1]. Сегодня сочетание возросшей экономии топлива, роста продаж электромобилей (EV) и инфляции поставило под сомнение устойчивость этих налогов как механизма финансирования транспортной системы будущего.

По поводу финансирования американских автомагистралей ведутся серьезные политические дебаты, и они, вероятно, будут продолжаться.В то время как 36 штатов повысили ставки налога на моторное топливо за последнее десятилетие, федеральное правительство не обновляло налог на газ с 1993 года [2]. В связи с действующей программой финансирования, Законом об исправлении положения в наземном транспорте Америки (FAST Act), срок действия которого истекает в этом году, Конгресс должен решить, как оплачивать трастовый фонд автомобильных дорог в ближайшие годы. Поступления от федерального налога на моторное топливо не будут покрывать прогнозируемые расходы по текущей налоговой ставке, поэтому единственные варианты для законодателей — либо выделить средства общего фонда, либо увеличить налоги.По оценкам Бюджетного управления Конгресса (CBO), к концу 2021 года в Целевом фонде для автомобильных дорог закончатся деньги, и прогнозируется, что дефицит составит почти 70 миллиардов долларов в первые годы после истечения срока финансирования по Закону о FAST [3].

В связи с действующей программой финансирования, Законом об исправлении положения в наземном транспорте Америки (FAST Act), срок действия которого истекает в этом году, Конгресс должен решить, как оплачивать трастовый фонд автомобильных дорог в ближайшие годы. Поступления от федерального налога на моторное топливо не будут покрывать прогнозируемые расходы по текущей налоговой ставке, поэтому единственные варианты для законодателей — либо выделить средства общего фонда, либо увеличить налоги.По оценкам Бюджетного управления Конгресса (CBO), к концу 2021 года в Целевом фонде для автомобильных дорог закончатся деньги, и прогнозируется, что дефицит составит почти 70 миллиардов долларов в первые годы после истечения срока финансирования по Закону о FAST [3].

В идеале финансирование должно поступать от бенефициаров системы, что является еще одним способом сказать, что люди, которые ездят по дорогам, должны финансировать дороги. Это не новая идея; это просто возврат к традиции. Президент Рональд Рейган однажды заметил, что «выдающаяся система автомобильных дорог [нашей] страны была построена на принципе платы за пользование — те, кто получает выгоду от использования, должны участвовать в его стоимости. [4] Упомянутые выше технологические достижения означают, что законодателям, возможно, пришло время пересмотреть вопрос о том, кто должен платить за дороги и как они должны это делать.

[4] Упомянутые выше технологические достижения означают, что законодателям, возможно, пришло время пересмотреть вопрос о том, кто должен платить за дороги и как они должны это делать.

Если политики по-прежнему стремятся финансировать транспорт за счет налогов, взимаемых с транспорта, необходимы изменения. За последние десять лет финансирование строительства автомагистралей все чаще оплачивается из общего фонда федерального правительства. Следовательно, все платят за дороги, даже если они не ездят по ним. Одно из возможных решений, которое могло бы восстановить систему сборов с пользователей, — это взимать налог с пройденных миль транспортного средства (VMT).

В этой статье исследуется возможное долгосрочное решение для изменения структуры транспортных налогов, чтобы еще раз воплотить принцип пользовательских сборов.

Хорошо продуманный налог?

Федеральный акцизный налог на моторное топливо взимается с 1932 года. Первый сбор составлял 1 цент за галлон и первоначально был мерой по сокращению дефицита после Великой депрессии. В 1941 году ставка была увеличена до 1,5 цента, чтобы помочь финансировать Вторую мировую войну, и снова повышена до 2 центов во время войны в Корее.В 1956 году ставка была увеличена до 3 центов, и был учрежден Целевой фонд автомагистралей для финансирования новой системы автомагистралей между штатами. С тех пор ставка увеличилась в пять раз и составила сегодня 18,4 цента (включая 0,1 цента, зарезервированную для Фонда протекающих подземных резервуаров). Некоторые штаты взимали налоги на моторное топливо с 1919 года, и все штаты (включая тогдашние территории Аляски и Гавайи) и округ Колумбия ввели налог на моторное топливо к 1946 году [5]. Средняя ставка государственного акциза в 2020 году — 25.6 центов, но бензин облагается налогом по средней ставке 36,4 цента за галлон с учетом других налогов. [6]

В 1941 году ставка была увеличена до 1,5 цента, чтобы помочь финансировать Вторую мировую войну, и снова повышена до 2 центов во время войны в Корее.В 1956 году ставка была увеличена до 3 центов, и был учрежден Целевой фонд автомагистралей для финансирования новой системы автомагистралей между штатами. С тех пор ставка увеличилась в пять раз и составила сегодня 18,4 цента (включая 0,1 цента, зарезервированную для Фонда протекающих подземных резервуаров). Некоторые штаты взимали налоги на моторное топливо с 1919 года, и все штаты (включая тогдашние территории Аляски и Гавайи) и округ Колумбия ввели налог на моторное топливо к 1946 году [5]. Средняя ставка государственного акциза в 2020 году — 25.6 центов, но бензин облагается налогом по средней ставке 36,4 цента за галлон с учетом других налогов. [6]

Дизельное топливо облагается налогом по ставке 24,3 цента за галлон на федеральном уровне и по комбинированной ставке (все налоги штата и местные налоги) в размере 37,5 цента на уровне штата. Ставка немного выше, чтобы отразить тот факт, что автомобили с дизельным двигателем часто больше и поэтому несут больше повреждений на дорогах, чем автомобили с бензиновым двигателем [7].

Ставка немного выше, чтобы отразить тот факт, что автомобили с дизельным двигателем часто больше и поэтому несут больше повреждений на дорогах, чем автомобили с бензиновым двигателем [7].

Налог на моторное топливо относительно хорошо продуман и направлен на улавливание негативных внешних эффектов, вызванных вождением транспортных средств, работающих на бензине, с учетом затрат, связанных с износом дорог, заторами на дорогах и загрязнением.Налоги, нацеленные на рыночную деятельность, которая порождает отрицательные внешние эффекты, называются налогами Пигувиана. С точки зрения Пигувиана, налог на моторное топливо — один из лучших вариантов политики, используемых для смягчения внешних эффектов, связанных с автомобильным транспортом. [8]

id = «Числа» Двигатели внутреннего сгорания могут быть громкими и грязными, а налог на моторное топливо направлен на то, чтобы компенсировать их стоимость для общества. Налоги на моторное топливо также выступают в качестве платы за пользование, когда количество приобретенного топлива служит приблизительным показателем вклада водителя в износ дорог. Добавляя дополнительную плату к вождению, налог может побудить водителей учитывать использование дорог при принятии решения о том, где им жить и как часто ездить. Согласно «принципу выгоды», люди, использующие систему шоссе, также должны платить за содержание системы шоссе. [9] Это означает, что в идеале налог на моторное топливо будет облагать водителей налогом на основе пропорционального ущерба, который они наносят дорогам, среди прочих внешних факторов.

Добавляя дополнительную плату к вождению, налог может побудить водителей учитывать использование дорог при принятии решения о том, где им жить и как часто ездить. Согласно «принципу выгоды», люди, использующие систему шоссе, также должны платить за содержание системы шоссе. [9] Это означает, что в идеале налог на моторное топливо будет облагать водителей налогом на основе пропорционального ущерба, который они наносят дорогам, среди прочих внешних факторов.

На федеральном уровне поступлений от налогов на моторное топливо недостаточно для покрытия транспортных расходов с 2008 года, и нет оснований полагать, что эта тенденция обратится сама собой.Напротив, ситуация может ухудшиться из-за технологических достижений и регулирования, таких как стандарты корпоративной средней экономии топлива (CAFE). Стандарты CAFE приводят к улучшению MPG и могут способствовать переходу на автомобили, работающие на альтернативном топливе, а это означает, что использование налога на моторное топливо в качестве платы за пользование будет сложнее по мере производства большего количества электрических и экономичных транспортных средств. Это развитие продолжалось в течение десятилетий, что привело к тому, что центы, полученные от налогов на моторное топливо за VMT, со временем снижаются, и так будет продолжаться.[11] По оценкам Управления энергетической информации США, потребление газа к 2050 году сократится на 19 процентов. [12]

Это развитие продолжалось в течение десятилетий, что привело к тому, что центы, полученные от налогов на моторное топливо за VMT, со временем снижаются, и так будет продолжаться.[11] По оценкам Управления энергетической информации США, потребление газа к 2050 году сократится на 19 процентов. [12]

Хотя традиционные налоги на моторное топливо со временем устареют, они могут стать подходящим политическим инструментом в краткосрочной перспективе для большинства государств. Одной из самых больших угроз против налога являются электромобили (EV), поскольку эти автомобили не вносят вклад в фонды государственных дорог или федеральные фонды шоссе. В настоящее время в США менее двух миллионов электромобилей.S. из автопарка, насчитывающего более 268 миллионов автомобилей, что означает, что упущенная выгода от электромобилей все еще остается низкой. [13] Однако один из прогнозов предполагает, что к 2028 году электромобили могут составить 17,5% продаж автомобилей в США [14]. Это будет проблемой для штатов и федерального правительства в долгосрочной перспективе, но такой штат, как Калифорния, где электромобили и гибриды уже составляют почти 8 процентов продаж автомобилей, может пострадать раньше.

Это будет проблемой для штатов и федерального правительства в долгосрочной перспективе, но такой штат, как Калифорния, где электромобили и гибриды уже составляют почти 8 процентов продаж автомобилей, может пострадать раньше.

Иногда возникало сопротивление налогам на электромобили на том основании, что они с экологической точки зрения предпочтительнее традиционных транспортных средств, работающих на газе, и, таким образом, создают меньше внешних эффектов.Хотя это верно — электромобили генерируют меньше чистых выбросов углерода, — это не учитывает единственную самую большую функцию текущего режима налогообложения моторного топлива (финансирование дорог) или самые большие внешние эффекты, связанные с вождением автомобилей (износ).

На федеральном уровне налоги на моторное топливо весьма значительны. В этом году истекает срок действия текущего инструмента финансирования Трастового фонда, закона FAST, а это означает, что федеральные политики должны решить, как будет выглядеть будущее финансирование федеральных дорог (или, возможно, расходы). Для действительно долгосрочного решения по финансированию расходов на автомагистрали в Соединенных Штатах директивным органам следует рассмотреть альтернативы простому повышению ставки налога на моторное топливо или найти способ снизить общие затраты.

Для действительно долгосрочного решения по финансированию расходов на автомагистрали в Соединенных Штатах директивным органам следует рассмотреть альтернативы простому повышению ставки налога на моторное топливо или найти способ снизить общие затраты.

В следующем разделе объясняется, почему налоги на моторное топливо требуют обновления, путем анализа динамики доходов от налога на моторное топливо, выраженных в центах на пройденную милю.

Позвольте числам говорить

Если мы посмотрим на простую метрику — сбор государственного налога на VMT, показанный ниже, — он показывает, что доходы были относительно стабильными в течение последних двух десятилетий, но резко снизились с 1970-х годов.

Рисунок 2. Рост налоговых поступлений штата в расчете на VMT показывает, что большинство штатов с середины 1990-х годов постоянно повышали свои ставки налога на газ, чтобы не отставать от инфляции. Эта тенденция проиллюстрирована ниже.

Картина несколько иная, если посмотреть на сборы федеральных налогов, ставки по которым в последние годы оставались неизменными.

Рисунок 4. Федеральные доходы более нестабильны, чем доходы штата, поскольку после каждого повышения налогов наблюдается всплеск доходов, за которым следует снижение.Последний всплеск произошел в 1994 году (см. Диаграмму 4) и совпадает с последним повышением федерального налога на автомобили. Такое поведение согласуется с другими акцизными налогами на узкой основе, такими как налоги на сигареты. [15] После последнего повышения федеральных налогов наблюдается относительно стабильный рост доходов на милю пройденного пути в реальном выражении. Это можно объяснить тем, что потребители предпочитают более крупные автомобили: с начала 1980-х годов доля продаж внедорожников увеличилась. Фактически, с 1996 по 2018 год он вырос с 15 до 46 процентов.В то же время продажа автомобилей упала с 60% до 45% [16]. Кроме того, в период с 1985 по 2005 год потребление MPG в новых автомобилях фактически снизилось [17]. Это отрицательно повлияло бы на среднюю экономию топлива транспортного средства, поскольку более крупные автомобили получают меньше топлива на галлон, чем более легкие. (На Рисунке 7 показано историческое развитие MPG для автопарка.)

Кроме того, в период с 1985 по 2005 год потребление MPG в новых автомобилях фактически снизилось [17]. Это отрицательно повлияло бы на среднюю экономию топлива транспортного средства, поскольку более крупные автомобили получают меньше топлива на галлон, чем более легкие. (На Рисунке 7 показано историческое развитие MPG для автопарка.)

Общий сбор налогов на газ показывает это снижение. Сборы федерального налога на газ в 2018 году составили 26 долларов.7 миллиардов. С поправкой на инфляцию, это будет примерно 17,7 миллиардов долларов в 1994 году (первый год после последнего повышения налога на газ). В тот год федеральное правительство фактически собрало 19,8 миллиарда долларов, что почти на 12 процентов больше. В сочетании с тем фактом, что расходы не снизились, эти цифры указывают на то, что система больше не соответствует принципу платы за пользование.

Развитие общего налогового бремени штата и федерального налога на топливо на VMT также можно проиллюстрировать путем расчета среднего налога, уплаченного (в долларах 2018 г. ) на VMT легковыми автомобилями (не включая грузовики и внедорожники).В 1994 году, в первый год после последнего повышения федеральных налогов, легковой автомобиль в среднем стоил 20,7 миль на галлон, а водители платили 3,2 цента налога за VMT [18]. В 2018 году легковой автомобиль в среднем потреблял 24,4 мили на галлон, а водители платили 2,1 цента налога за VMT [19]. По данным Министерства транспорта, в 2018 году средний водитель проехал 13 476 миль, поэтому снижение налогового бремени приведет к разнице в ежегодных налоговых выплатах в размере 148 долларов США, если бы VMT оставалась постоянной в период с 1994 по 2018 год [20].

) на VMT легковыми автомобилями (не включая грузовики и внедорожники).В 1994 году, в первый год после последнего повышения федеральных налогов, легковой автомобиль в среднем стоил 20,7 миль на галлон, а водители платили 3,2 цента налога за VMT [18]. В 2018 году легковой автомобиль в среднем потреблял 24,4 мили на галлон, а водители платили 2,1 цента налога за VMT [19]. По данным Министерства транспорта, в 2018 году средний водитель проехал 13 476 миль, поэтому снижение налогового бремени приведет к разнице в ежегодных налоговых выплатах в размере 148 долларов США, если бы VMT оставалась постоянной в период с 1994 по 2018 год [20].

Если разбить эти цифры на уровне штата и на федеральном уровне, федеральное налоговое бремя на VMT составило 1.51 цент в 1994 году по сравнению с 0,75 цента в 2018 году, а среднее налоговое бремя штата составило 1,72 цента в 1994 году по сравнению с 1,38 цента в 2018 году (все в долларах 2018 года) [21].

На основе этого расчета, если предположить, что MPG вырастет до 27,5 MPG (улучшение на 1,5 процента в год в течение пяти лет) в ближайшие годы, а налоговые ставки останутся неизменными, налоговое бремя на VMT снизится с 2,1 цента до 1,84 цента (в долларах 2018 г. ) . Такое снижение приведет к разнице примерно в 7,7 миллиарда долларов в сборах налогов в фонды штата и федеральные дорожные фонды.

) . Такое снижение приведет к разнице примерно в 7,7 миллиарда долларов в сборах налогов в фонды штата и федеральные дорожные фонды.

Учитывая, что расходы на автомагистрали не сократились вместе с доходами, поступления от налога на моторное топливо больше не соответствуют расходам. По оценкам CBO, у Трастового фонда закончатся деньги к концу 2021 года, и прогнозируется, что дефицит составит почти 70 миллиардов долларов в течение первых пяти лет после истечения срока финансирования в соответствии с Законом о FAST [22]. Важно отметить, что эти прогнозы были сделаны до карантина, связанного с коронавирусом, и фактические доходы почти наверняка не будут соответствовать оценкам. [23]

Рисунок 6. Картина не такая мрачная для государственных дорожных фондов. Судя по диаграмме 1, штаты лучше, чем федеральное правительство, удерживают ставки на уровне инфляции. Тем не менее, как и федеральные доходы, на доход штата в расчете на VMT заметно влияют стандарты CAFE. Стандарты CAFE были впервые приняты в 1975 году и направлены на повышение экономии топлива. Рисунок 7 представляет собой график, показывающий ПНГ по типам транспортных средств по годам, который иллюстрирует большой скачок в конце 1970-х годов. Если бы еще один всплеск MPG случился из-за нормативных требований или технологических разработок, снижение выручки на VMT ускорилось бы.В настоящее время в рамках CAFE требуется увеличивать среднюю ПНГ на 1,5 процента в год до 2026 года. Повышение экономии топлива является положительным моментом, но мы должны признать, что это подрывает текущий режим финансирования дорог и требует, чтобы директивные органы скорректировали этот режим в дальнейшем.

Стандарты CAFE были впервые приняты в 1975 году и направлены на повышение экономии топлива. Рисунок 7 представляет собой график, показывающий ПНГ по типам транспортных средств по годам, который иллюстрирует большой скачок в конце 1970-х годов. Если бы еще один всплеск MPG случился из-за нормативных требований или технологических разработок, снижение выручки на VMT ускорилось бы.В настоящее время в рамках CAFE требуется увеличивать среднюю ПНГ на 1,5 процента в год до 2026 года. Повышение экономии топлива является положительным моментом, но мы должны признать, что это подрывает текущий режим финансирования дорог и требует, чтобы директивные органы скорректировали этот режим в дальнейшем.

Еще одно событие, которое может сделать нынешний налоговый план устаревшим, — это рост доли рынка электромобилей, что также можно рассматривать как положительный момент.Согласно одному отчету, к 2028 году электромобили составят 17,5% продаж в США, и это может иметь разрушительные последствия для налоговых сборов. [24]

[24]

Кроме того, не указано, что стоимость обслуживания на милю росла с такой же скоростью, как и инфляция. Фактически, согласно CBO, в реальном выражении государственные закупки на содержание снизились на 9 процентов в период с 2003 по 2014 год, хотя номинальные расходы увеличились на 44 процента. [25] В то же время личный транспорт стал больше. Снижение цен на нефть с середины 1980-х до середины 2000-х привело к увеличению продаж внедорожников, которые тяжелее седанов, что привело к увеличению повреждений на дорогах.Вес является экспоненциальным фактором повреждения дороги. Например, пятиосный тракторный прицеп весом 80 000 фунтов причиняет такой же ущерб дороге, как 9600 автомобилей, даже если он весит всего в 20 раз больше. [26]

Если сравнивать на международном уровне и учитывать колебания обменного курса, то с 2013 года американский налог на газ упал по сравнению с аналогичными показателями в Организации экономического сотрудничества и развития (ОЭСР) [27].

В 2017 году средняя ставка налога на газ в странах ОЭСР составляла 2,24 доллара за галлон, что примерно на 15 процентов ниже 2 долларов. 62 в 2013 году. В 30 странах произошло снижение налоговых сборов на газ в долларах США. С 2013 года американский доллар вырос в цене по сравнению с другими валютами, включая валюту многих стран-членов ОЭСР — евро. Это приводит к снижению стоимости национального налога на газ в американских долларах, в результате чего снижение налогов на газ в странах ОЭСР выглядит более масштабным, чем оно было на самом деле. [28]

62 в 2013 году. В 30 странах произошло снижение налоговых сборов на газ в долларах США. С 2013 года американский доллар вырос в цене по сравнению с другими валютами, включая валюту многих стран-членов ОЭСР — евро. Это приводит к снижению стоимости национального налога на газ в американских долларах, в результате чего снижение налогов на газ в странах ОЭСР выглядит более масштабным, чем оно было на самом деле. [28]

Налогообложение автотранспортным средством пройденных миль

Учитывая проблемы, с которыми сталкивается налог на моторное топливо, одним из решений, долгое время поддерживаемым многими экономистами, является финансирование автомагистралей за счет налогообложения пройденных миль транспортных средств.Вместо того, чтобы использовать налоги на автомобили или моторное топливо в качестве прокси для транспортных средств, налог, взимаемый непосредственно с миль, гораздо ближе к отражению внешних эффектов и приближению затрат на содержание дороги для каждого водителя.

Однако разработать справедливый и эффективный налог VMT будет непросто. Первый закон налогового письма заключается в том, что при выборе налоговой схемы есть компромиссы. Что касается налога VMT, выбор будет между простым, но менее эффективным налогом и сложным, но более эффективным налогом. Как простой, так и более сложный налог VMT могут показаться более устойчивым выбором по сравнению с текущим налогом на газ, но, вероятно, потребуют более высоких затрат на обеспечение соблюдения для правительств, собирающих налоги.

«Простое» решение

Налог VMT может быть введен либо путем взимания фиксированной платы за VMT, либо путем разработки усовершенствованной системы отслеживания с разными ставками для разных мест. Фиксированная плата за милю на основе веса транспортного средства, измеренного одометром, была бы самой простой версией налога VMT для администрирования и позволяла бы избежать большинства проблем с конфиденциальностью. Показания одометра можно проводить при ежегодных осмотрах или путем установки бортового блока (OBU), который передает данные VMT на центральный компьютер в электронном виде.

Простая плата за VMT не будет одинаковой для всех типов транспортных средств, поскольку ее следует дифференцировать в зависимости от веса и количества осей. Повреждение дороги увеличивается с увеличением веса транспортного средства, но уменьшается в зависимости от количества осей. [29] Ставка, основанная на весе на ось, побуждает водителей грузовых автомобилей ограничивать вес на ось.

Проблема с простым решением состоит в том, что простая ставка за VMT сильно ограничивает способность налога правильно нацеливать налог, помимо простого VMT и веса на ось.Например, текущий вопрос о налоге на топливо, облагаемом налогом на использование дорог общего пользования (например, топливо, используемое на частных дорогах или для сельскохозяйственного оборудования), останется. Это также затрудняет обеспечение надлежащего распределения между состояниями.

Например, в системе без отслеживания водители, которые живут в Мичигане, но работают в Иллинойсе, будут платить налог только в Мичигане, даже если они ездят и в Мичигане, и в Иллинойсе. Поскольку налог VMT работает как плата за пользование, необходимо разработать систему для обеспечения некоторых переводов между штатами и местностями.Это потенциально может быть достигнуто за счет использования стандартных данных трафика для приблизительного определения суммы, которую пригородные штаты причитают штатам назначения. Например, Вашингтон, округ Колумбия, ежедневно принимает сотни тысяч пассажиров из соседних штатов (в основном Мэриленд и Вирджиния), и ему следует компенсировать износ их инфраструктуры. В этом примере данные о пригородных поездках будут использоваться для расчета распределения доходов округу Колумбия из доходов, собранных штатами Мэриленд и Вирджиния.

Другая проблема возникает, если штат вводит налог VMT, но не имеет федеральной налоговой системы VMT, которую можно было бы использовать. В Орегоне, где реализуется пилотный проект под названием OReGO, добровольная система GPS определяет только то, едет ли зарегистрированный автомобиль по общественной дороге в Орегоне. [30] Это означает, что государство продолжает собирать налоги на бензин со всех автомобилистов и предоставляет налоговый кредит на уплаченные налоги на топливо. [31]

Это пример одной проблемы с налогами VMT: они могут оказаться очень дорогими в администрировании и обеспечении соблюдения.Например, если каждый автомобилист обязан платить свои налоги правительству, фактическое число налогоплательщиков значительно вырастет по сравнению с сегодняшней системой. Налог на моторное топливо, напротив, очень прост и дешев [32].