ПДД 8.12 — Где запрещено движение задним ходом

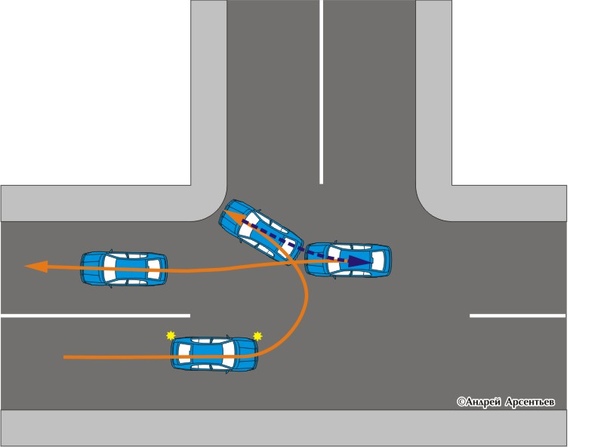

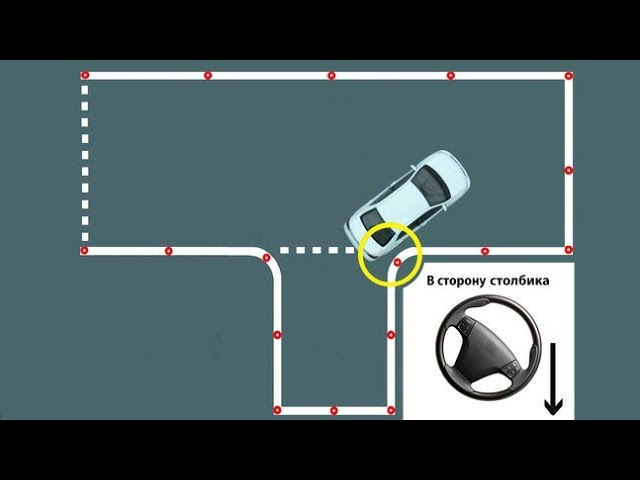

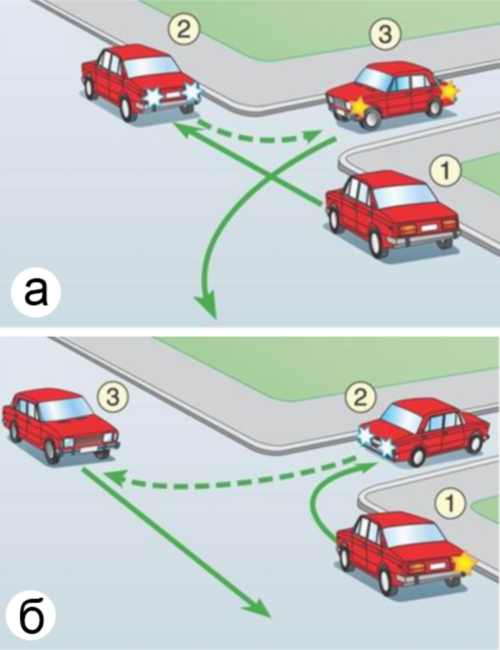

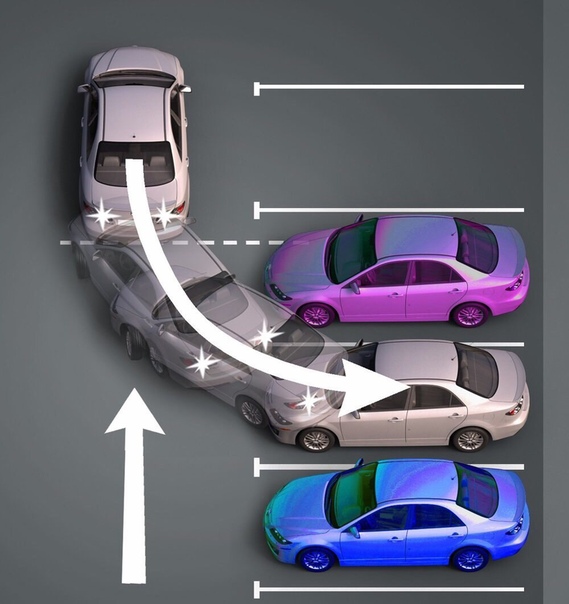

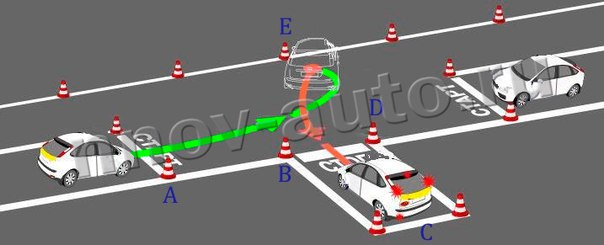

Разрешено ли Вам на перекрестке произвести разворот указанным способом?

| 1. | Нет. | |

| 2. | Да, если не будут созданы помехи другим участникам движения. | |

| 3. | Да. |

Развернуться указанным способом нельзя, поскольку на перекрестках движение задним ходом запрещено.

Для обеспечения безопасности при выезде задним ходом с места стоянки, имеющего ограниченную видимость, необходимо:

| 1. | Подать звуковой сигнал. | |

| 2. | Включить аварийную сигнализацию. | |

| 3. | Прибегнуть к помощи других лиц. |

При выезде задним ходом с места стоянки, имеющего ограниченную видимость, необходимо прибегнуть к помощи других лиц, которые помогли бы водителю обеспечить безопасность движения.

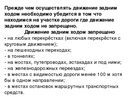

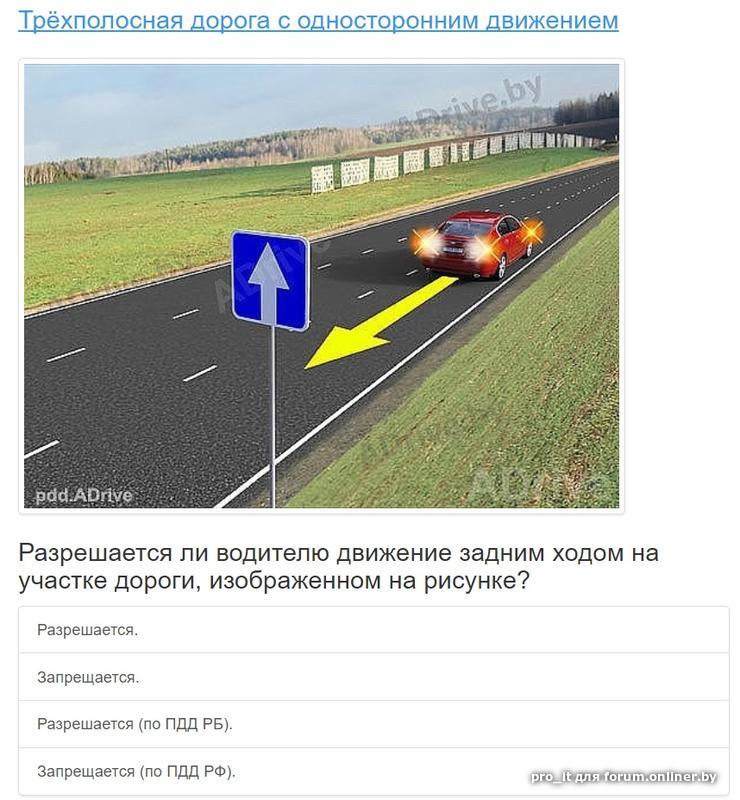

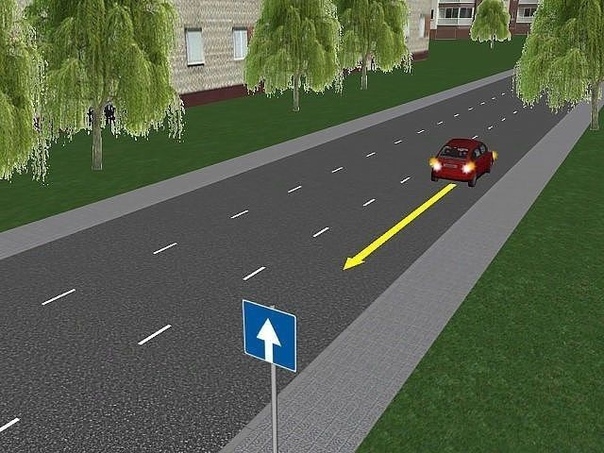

Вы случайно проехали нужный въезд во двор. Разрешено ли Вам в этой ситуации использовать задний ход, чтобы затем повернуть направо?

| 1. | Нет. | |

| 2. | Да. |

Знак «Дорога с односторонним движением» не запрещает движение задним ходом. В данной ситуации использовать задний ход, чтобы потом повернуть направо во двор, разрешено.

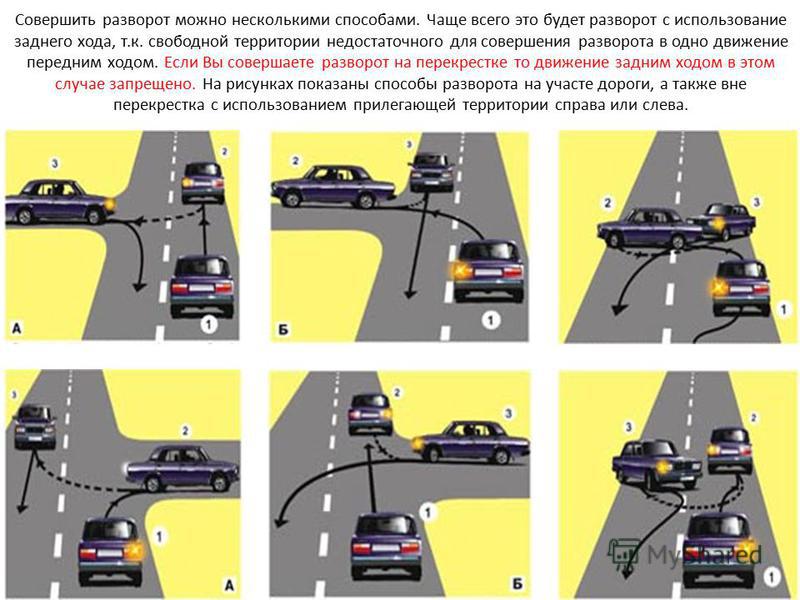

Разрешается ли Вам на узкой проезжей части произвести разворот с заездом во двор?

| 1. | Нет. | |

| 2. | Да. | |

| 3. | Да, если не будут созданы помехи другим участникам движения. |

На перекрестке движение задним ходом запрещено. Однако въезды во дворы перекрестками не являются. Значит, использовать для разворота въезд во двор с заездом в него задним ходом разрешается, если не будут созданы помехи другим участникам движения.

В каких местах водителю разрешается движение задним ходом?

| 1. | На перекрестках. | |

| 2. | На дорогах с односторонним движением. | |

| 3. | На пешеходных переходах. | |

| 4. | В местах остановок маршрутных транспортных средств. |

Движение ТС задним ходом запрещено на перекрестках, пешеходных переходах, в местах остановок маршрутных ТС. На дорогах с односторонним движением двигаться задним ходом разрешается.

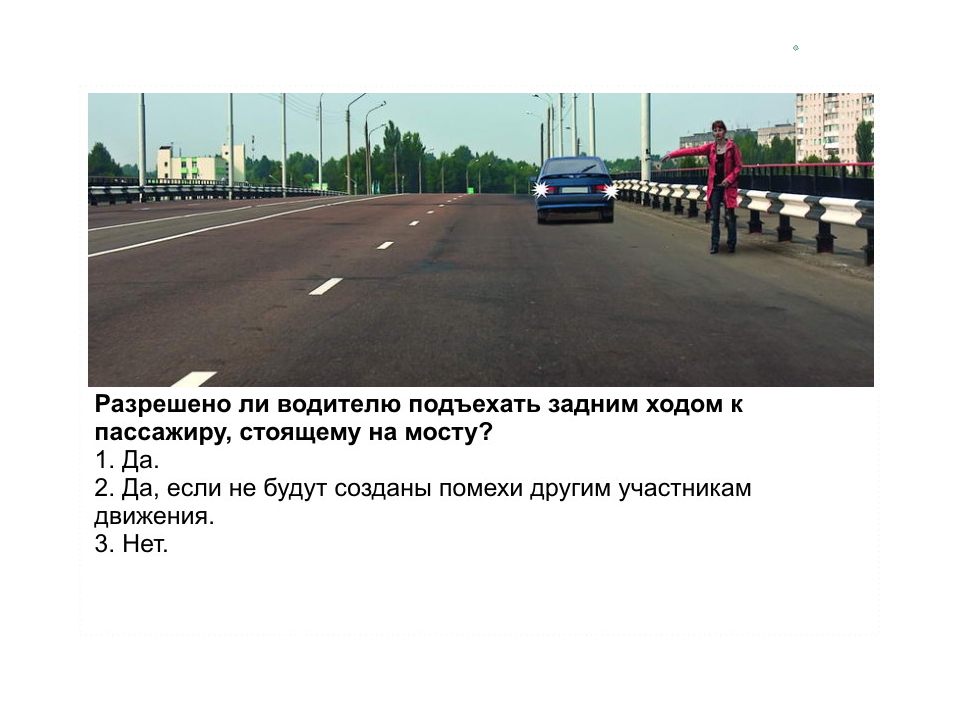

Разрешено ли водителю подъехать задним ходом к пассажиру, стоящему на мосту?

| 1. | Да. | |

| 2. | Да, если не будут созданы помехи другим участникам движения. | |

| 3. | Нет. |

Подъехать задним ходом к пассажиру, стоящему на мосту, нельзя, поскольку движение задним ходом на мостах запрещено.

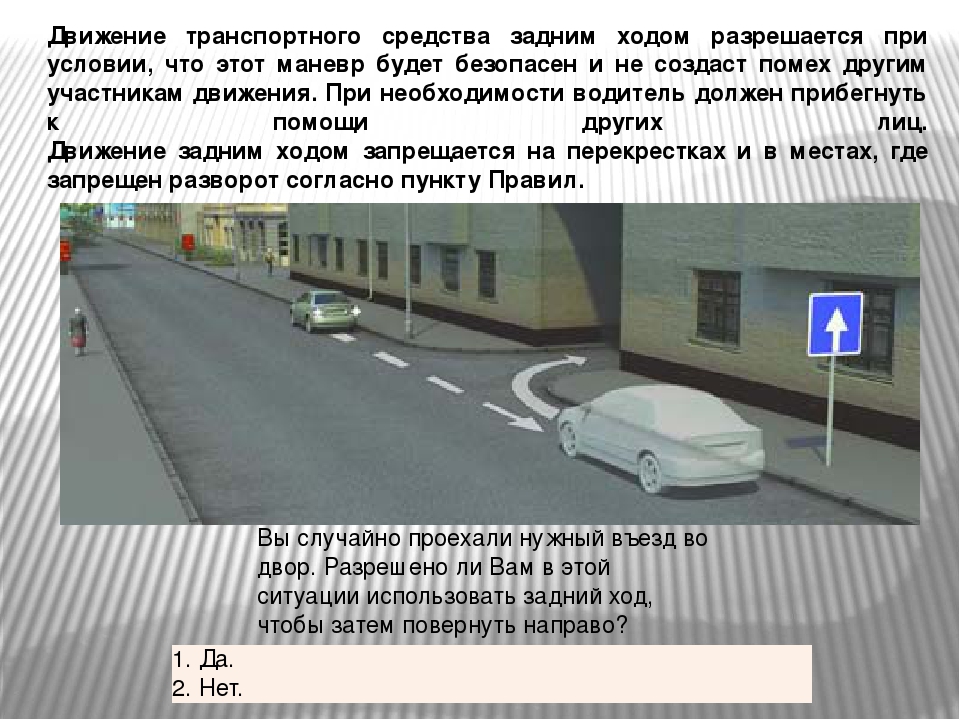

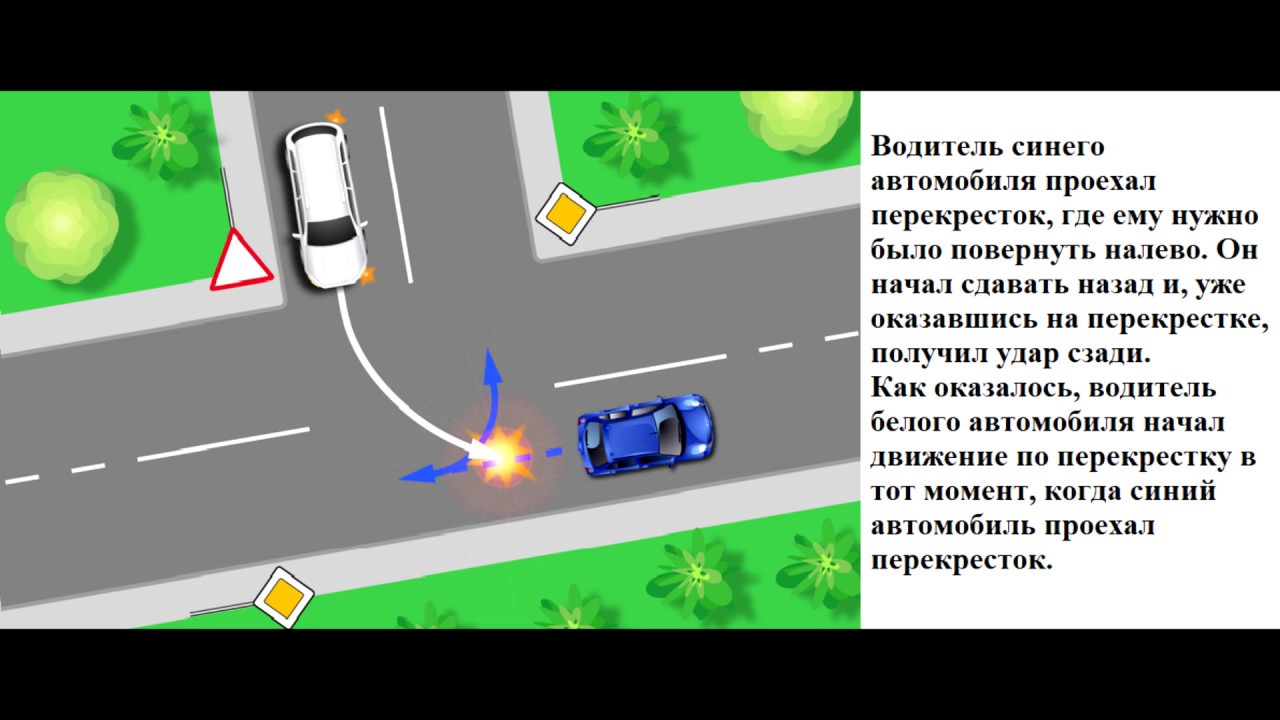

Вы случайно проехали поворот на перекрестке. Разрешено ли Вам в этой ситуации использовать задний ход, чтобы затем продолжить движение налево?

| 1. | Да. | |

| 2. | Нет. |

Проехав перекресток, Вы не можете возвратиться задним ходом в показанное положение, поскольку на перекрестках движение задним ходом запрещено.

Вы случайно проехали нужный въезд во двор. Разрешено ли Вам в этой ситуации использовать задний ход, чтобы затем повернуть направо?

| 1. | Да, если не будет создано помех движению маршрутных транспортных средств. | |

| 2. | Нет. |

Использовать задний ход для выполнения указанного маневра Вам запрещается, поскольку на пути движения имеется место остановки маршрутных ТС, обозначенное разметкой 1.17 и знаком «Место остановки автобуса и (или) троллейбуса» .

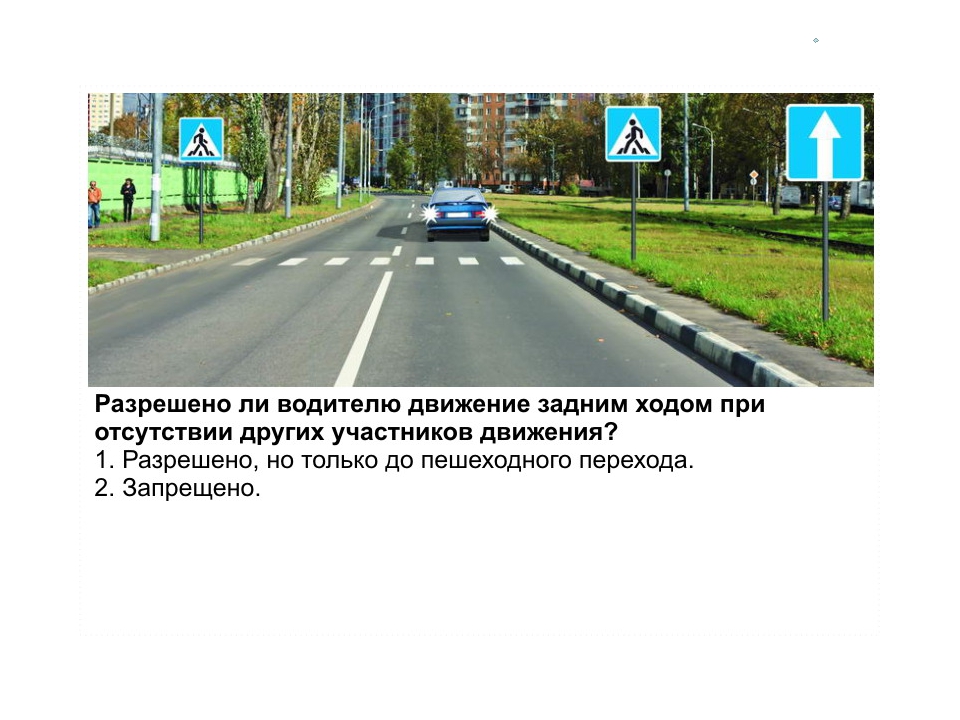

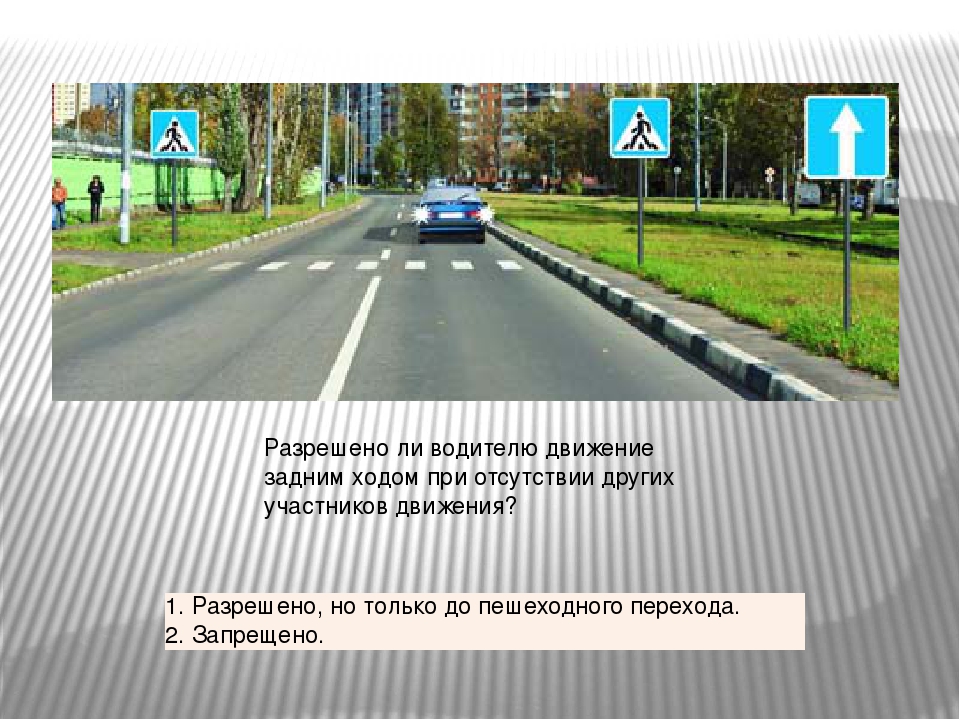

Разрешено ли водителю движение задним ходом при отсутствии других участников движения?

| 1. | Разрешено, но только до пешеходного перехода. | |

| 2. | Запрещено. |

Движение задним ходом на дорогах, обозначенных знаком «Дорога с односторонним движением» , не запрещается. Но поскольку на пути движения расположен пешеходный переход, на котором движение задним ходом запрещено, водителю можно двигаться задним ходом на данном участке дороги только до пешеходного перехода.

Разрешено ли водителю легкового автомобиля подъехать задним ходом к пассажиру, стоящему на тротуаре в тоннеле?

| 1. | Да. | |

| 2. | Да, если не будут созданы помехи другим участникам движения. | |

| 3. | Нет. |

Подъехать задним ходом к пешеходу, стоящему на тротуаре в тоннеле, нельзя, поскольку движение задним ходом в тоннеле запрещено.

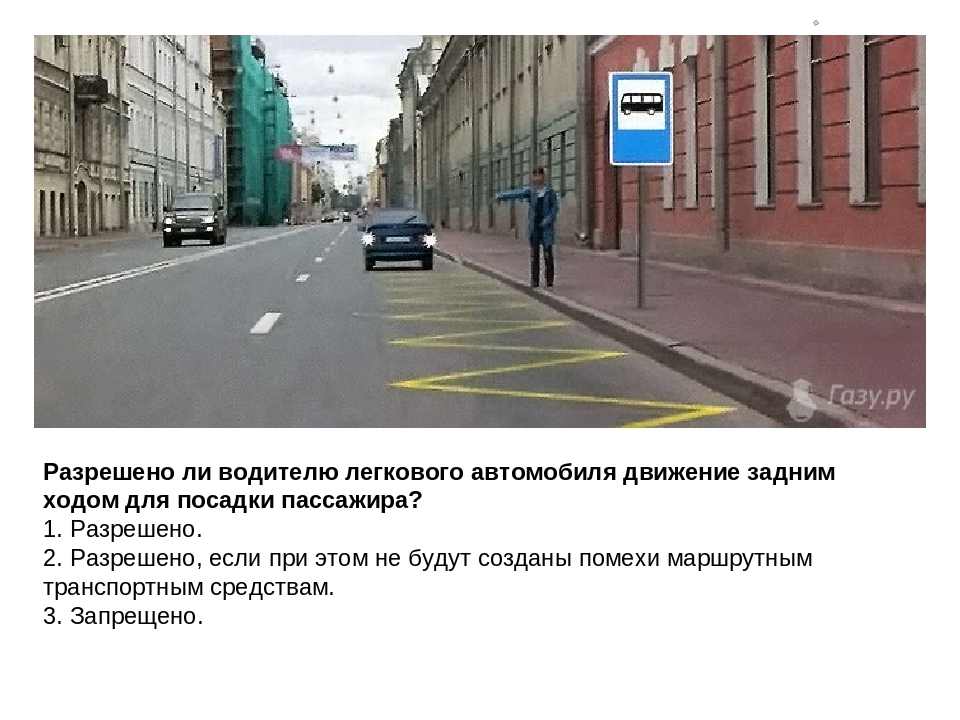

Разрешено ли водителю легкового автомобиля подъехать задним ходом к пассажиру, стоящему на автобусной остановке?

| 1. | Разрешено. | |

| 2. | Запрещено. |

Пассажир находится на обозначенной автобусной остановке. Подъехать задним ходом к нему нельзя, поскольку в местах расположения остановок маршрутных ТС движение задним ходом запрещается.

Разрешено ли движение задним ходом на дорогах с односторонним движением?

Некоторые автолюбители, изучающие Правила дорожного движения, задают справедливый вопрос – если на дороге с односторонним движением разворот запрещен, значит и движение задним ходом (согласно п. 8.12 ПДД) — тоже.

8.12. Движение транспортного средства задним ходом разрешается при условии, что этот маневр будет безопасен и не создаст помех другим участникам движения. При необходимости водитель должен прибегнуть к помощи других лиц.

Движение задним ходом запрещается на перекрестках и в местах, где запрещен разворот согласно пункту 8. 11 Правил.

11 Правил.

Как же в этом случае должна выполняться парковка на односторонней дороге? Если не «параллельно» — как потом отъезжать? Выходит, остается только вдоль края проезжей части, чтобы передом заехал, передом и отъехал?

Развеем это заблуждение.

Движение задним ходом при одностороннем движении не запрещается, и вот почему:

Пункт 8.11 ПДД РФ гласит:

– на пешеходных переходах;

– в тоннелях;

– на мостах, путепроводах, эстакадах и под ними;

– на железнодорожных переездах;

– в местах с видимостью дороги хотя бы в одном направлении менее 100 м;

– в местах остановок маршрутных транспортных средств.

Итак, разворот напрямую не запрещен на участках дороги с односторонним движением.

Читаем ПДД далее, п. 8.12.

Движение транспортного средства задним ходом разрешается при условии, что этот маневр будет безопасен и не создаст помех другим участникам движения.

Движение задним ходом запрещается на перекрестках и в местах, где запрещен разворот согласно пункту 8.11 Правил.

Очевидно, понимать надо так, что задний ход это маневр, который запрещен на перекрестках и в тех местах, где присутствуют дорожные условия, перечисленные в тексте п.8.11.

Там нет ни слова про дорогу или проезжую часть, где движение организовано в одностороннем направлении.

Движение транспортного средства против направления движения по полосе противоречит п.1.4 ПДД. В то же время следует отметить, что кратковременное движение задним ходом относится скорее к маневрированию на проезжей части, за которое отвечает раздел №8 ПДД. Там запрета на движение задним ходом по дороге с односторонним движением нет.

Пдд билет 21 вопрос 9

Елена Юрьевна (г. Москва)

Рено (г.Москва), в ответ на Ваш комментарий от 05 Декабрь 2013, 22:02. В разъяснениях ГИБДД как раз и показаны случаи лишения ВУ за въезд под кирпич на дороге с односторонним движением. То есть, за преднамеренное нарушение действия запрещающего знака.

Москва)

Рено (г.Москва), в ответ на Ваш комментарий от 05 Декабрь 2013, 22:02. В разъяснениях ГИБДД как раз и показаны случаи лишения ВУ за въезд под кирпич на дороге с односторонним движением. То есть, за преднамеренное нарушение действия запрещающего знака.

Руслан (г.Москва)

что тут спорить??? ПДД разрешает движение задним ходом на дороге с односторонним движением.запрещается на съездах,бывают такие с полосой для движения в прямом направлении.

Рено (г.Москва)

viktor (г.

Nelly (г.Казань)

Nelly (г. Казань)

Казань)

Рено (г.Москва)

Макс (г.Тольятти), ПДД — это и есть главный закон для автомобилистов. Однако за движение задним ходом по односторонним дорогам действительно лишают прав (за исключением манёвров типа парковки или объезда препятствия). Связано это, как я понимаю, с тем, что многие просто объезжали пробки по таким дорогам против движения задним ходом.

Nelly (г.Казань)

Макс, и без этого движение задним ходом крайне ограничено — в пдд ограничения на разворот распространяются и на задний ход, т. е., например, необходима видимость пч во всех направлениях на 100 м…

е., например, необходима видимость пч во всех направлениях на 100 м…

Макс (г.Тольятти) В Российской газете были даны разъяснения Верховного суда РФ «спорных ситуаций», а именно разрешено ли движение задним ходом по дороге с односторонним движением — ответ НЕТ, так как это является движением во встречном направлении (ст. 12.16ч.3 КоАП РФ), где запрещено движение в отличном от предписанном направлении, не важно каким способом (например задним ходом). Интересно когда внесут изменения в ПДД РФ?

Dmitry (г. Нижний Новгород)

если так подумать, то получается движени по встречной полосе

Нижний Новгород)

если так подумать, то получается движени по встречной полосе

Дмитрий (г.Новосибирск)

довольно просто. На перекрестках нелья, так как место повышеной опасности.

На переходах нельзя так как можно незаметить пешехода.

В местах остановок нельзя потому что создашь помеху маршрутным транспортным средствам. А на дороге с односторонним движением можно если не создаешь помех движению. Представь ситуацию: есть дорога с односторонним движением протяженностью 10км, и ты случайно проехал нужный поворот во двор. Разворачиваться нельзя. Придется вперед 10 километров ехать вперед, возвращаться назад и снова заезжать на эту дорогу. А так — прижался к обочине, убедился что сзади тебя никого нет, и потихоньку сдал назад .

Представь ситуацию: есть дорога с односторонним движением протяженностью 10км, и ты случайно проехал нужный поворот во двор. Разворачиваться нельзя. Придется вперед 10 километров ехать вперед, возвращаться назад и снова заезжать на эту дорогу. А так — прижался к обочине, убедился что сзади тебя никого нет, и потихоньку сдал назад .

ВадимКа (г.Ярославль) как то тупо получается или я чего то недопонимаю….

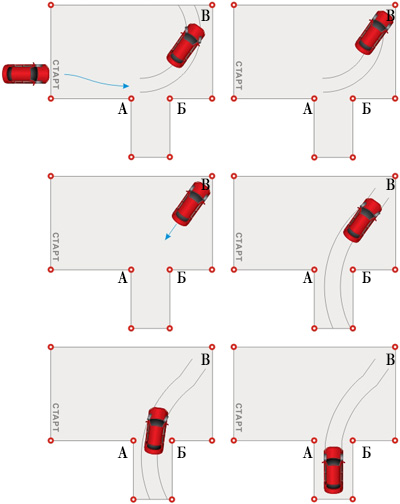

Движение задним ходом с прицепом

Главной проблемой для каждого начинающего водителя автопоезда становится движение и маневрирование задним ходом. Легковой прицеп, нагруженный несколькими мешками картошки, очень послушен и предсказуем при прямолинейном движении по дороге, но становится настоящим неуправляемым монстром при необходимости сдать задним ходом.

Легковой прицеп, нагруженный несколькими мешками картошки, очень послушен и предсказуем при прямолинейном движении по дороге, но становится настоящим неуправляемым монстром при необходимости сдать задним ходом.

В данной статье мы постараемся описать общий принцип движения задним ходом с прицепом, дать несколько советов и помочь новичкам освоить этот непростой маневр.

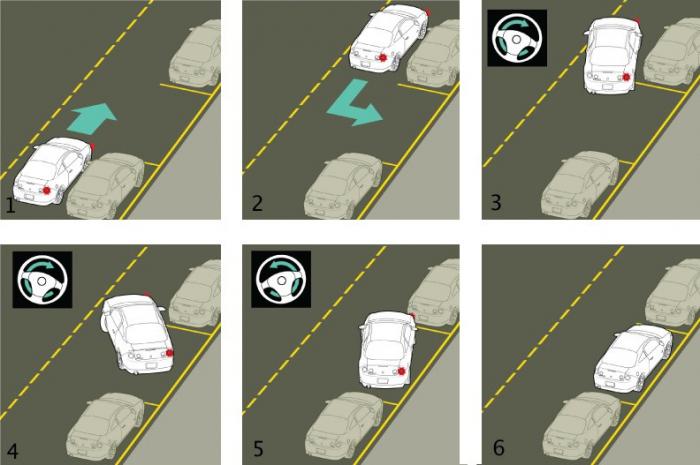

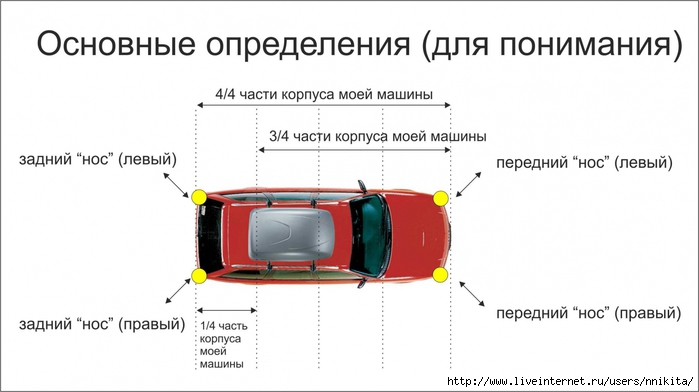

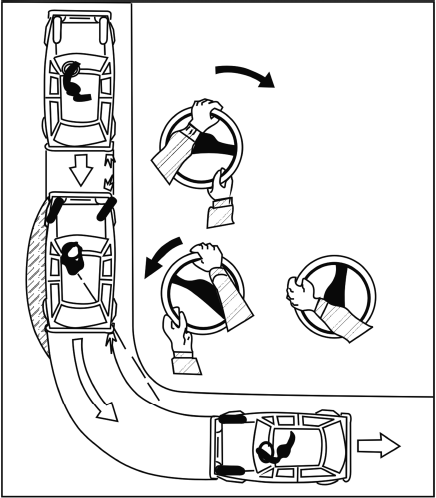

Первое, что необходимо сделать при начале движения задним ходом – это удобно сесть. Удобно это значит развернуться в пол оборота вправо, взяться правой рукой за пассажирское сиденье, левая рука на рулевом колесе. Такое положение наиболее удобно для новичка, так как наблюдать за движением прицепа легче через заднее стекло автомобиля. Если у вас прицеп с высоким тентом, то придется дополнительно смотреть в боковые зеркала, что значительно сложнее для начинающего.

Новичку начинать движение задним ходом с прицепом нужно только тогда, когда прицеп и автомобиль стоят ровно в одну линию. Не пытайтесь начинать сдавать назад, если прицеп стоит под углом к автомобилю, вряд ли у вас получиться его выровнять. Чтобы выровнять прицеп необходимо проехать вперед и поставить его на одну прямую с автомобилем, только после этого можно начинать сдавать назад.

Чтобы выровнять прицеп необходимо проехать вперед и поставить его на одну прямую с автомобилем, только после этого можно начинать сдавать назад.

Главное, что необходимо запомнить новичку при езде задним ходом с прицепом — это то, что для поворота прицепа в одну сторону, руль нужно крутить в противоположную. Это значит, что если вы хотите, чтобы прицеп при движении задним ходом повернул налево, руль необходимо выкручивать вправо и наоборот. Для многих начинающих водителей это становится проблемой, но это четко нужно запомнить и довести до автоматизма.

Начинать движение задним ходом нужно очень плавно, двигаться медленно и избегать рывков. При движении назад, прицеп будет постоянно стремиться отклониться от прямолинейного движения и это неизбежно. Чтобы удержать прицеп от отклонений необходимо постоянно подруливать, не забывая при этом, что руль крутить надо в обратную сторону. При отклонении прицепа от намеченной траектории на 15 градусов и более, не пытайтесь выровняться, скорее всего сделаете только хуже. Лучшим решением будет остановиться, протянуть прицеп вперед до его выравнивания и только после этого продолжить движение задним ходом.

Лучшим решением будет остановиться, протянуть прицеп вперед до его выравнивания и только после этого продолжить движение задним ходом.

Стоит отметить, что управлять прицепом с более длинной базой немного легче, короткие прицепы более маневренны и чутки к поворотам рулевого колеса. Длинные прицепы проще выровнять при езде по прямой, однако в силу их больших габаритов, они требуют гораздо больших усилий, если требуется повернуть задним ходом в ограниченном пространстве или под углом 90 градусов.

И напоследок хотим отметить — двигаясь задним ходом с прицепом, не торопитесь! Если вы видите, что что-то пошло не так, остановитесь и обдумайте ваши дальнейшие действия. Не стесняйтесь выйти из автомобиля и оценить обстановку, а при необходимости попросить пассажира или прохожих помаячить вам, ведь это намного проще, чем потом оплачивать ремонт своего или чужого автомобиля.

Перед выездом в город обязательно потренируйтесь в вождении с прицепом задним ходом где-нибудь на большой и свободной площадке, никакое чтение теории или просмотры видео не заменят вам практику. Найдите несколько оранжевых конусов или замените их пластиковыми бутылками, они могут здорово вам помочь, имитируя условные препятствия.

Найдите несколько оранжевых конусов или замените их пластиковыми бутылками, они могут здорово вам помочь, имитируя условные препятствия.

В нашем видео вы можете наглядно ознакомиться с правилами маневрирования в ограниченном пространстве, в том числе задним ходом.

Возврат к списку

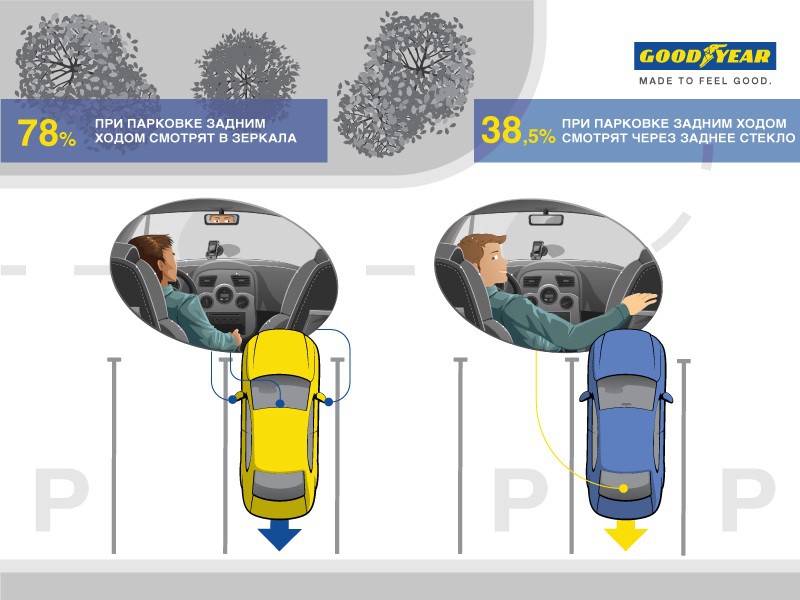

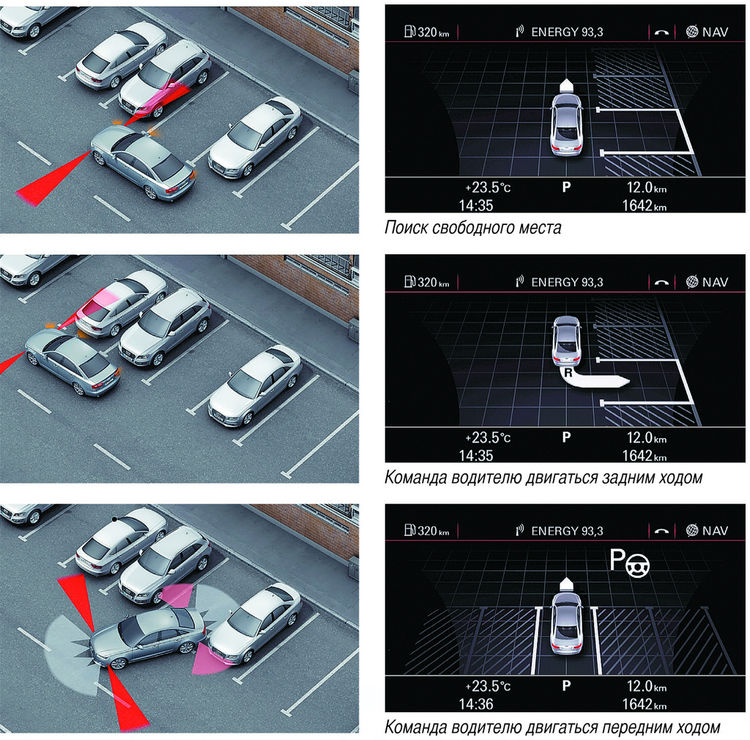

Как научиться ездить задним ходом

Для многих автолюбителей, особенно начинающих, маневры на машине задним ходом представляют довольно сложную операцию. По статистике, больше половины мелких дорожно-транспортных происшествий, в которых участвую новички, совершаются как раз при реверсивной езде. Именно поэтому в автошколах этой дисциплине уделяют ровно столько же времени, как и упражнению по троганию с места в гору. Впрочем, как показывает практика, современная методика обучения в автошколах по принципу «взлет – посадка» таким важным дисциплинам, заставляет автовладельцев самим оттачивать подобные навыки. Как же можно научиться ездить задним ходом без присутствия в салоне авто инструктора?

Впрочем, как показывает практика, современная методика обучения в автошколах по принципу «взлет – посадка» таким важным дисциплинам, заставляет автовладельцев самим оттачивать подобные навыки. Как же можно научиться ездить задним ходом без присутствия в салоне авто инструктора?

Прежде всего, необходимо вспомнить то, чему все-таки учили в автошколе – по крайней мере, базовые, теоретические и практические знания по реверсивной езде курсантам преподают. Если же этого не было, или слушатель курсов прогулял эти занятия, а права получил не совсем честным путем, обучиться езде задним ходом самостоятельно все же можно.

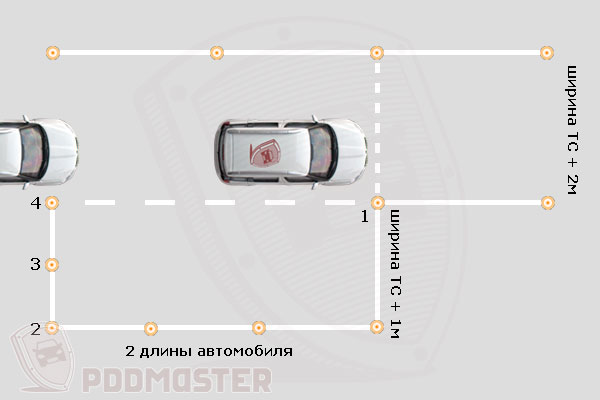

Движение задним ходомНачинать отработку практических навыков реверсивной езды нужно на закрытых площадках, куда нет доступа другим авто, и где не ходят пешеходы. Уверен, в каждом населенном пункте такое место найдется, если же нет – можно выехать за город и тренироваться там. Итак, начинаем практиковаться с того, что устанавливаем на выбранном нами полигоне бутыли с водой или конусы.

Их нужно установить в виде прямоугольника, равного по длине и ширине габаритам вашего автомобиля. Они будут имитировать препятствия, с которыми придется сталкиваться в повседневной жизни. Кроме того, эти препятствия помогут лучше изучить габариты вашего автомобиля, чтобы впоследствии с уверенностью ездить задним ходом или парковаться. Затем садимся в автомобиль и приступаем к настройке зеркал – внутрисалонного и боковых. В современных автомобилях есть замечательная функция: как только ты включаешь реверсивную передачу, боковые зеркала изменяют положение так, чтобы водителю было удобно ехать задним ходом и видеть все препятствия. Но если в вашем авто такой функции нет – не страшно, практика сделает свое дело и вы сможете ездить задним ходом без того, чтобы постоянно регулировать наружные зеркала заднего вида. В первую очередь настраиваем внутрисалонное зеркало так, чтобы при взгляде в него в вашем обычном положении просматривалась максимально возможная территория позади автомобиля. Затем настраиваем боковые зеркала: важно отстроить их так, чтобы в их внешних концах были видны края кормы.

Затем настраиваем боковые зеркала: важно отстроить их так, чтобы в их внешних концах были видны края кормы.

Настроив подобным образом зеркала, можно включать заднюю передачу и начинать движение. Не рекомендуем при реверсивной езде ехать со скоростью больше 25-30 км/час: начинать практику лучше с низких скоростей. Когда автомобиль начинает движение, смотрите попеременно в внутрисалонное, левое, а затем правое наружное зеркало – так вы будете ориентироваться в обстановке. И не забывайте о том, что в зеркалах заднего вида изображение несколько искажено: отражающиеся в нем предметы всегда ближе, чем кажутся. Если местность для вас незнакома, перед началом езды лучше выйти из машины и просмотреть маршрут, по которому вы будете ехать. Практика показывает, что на первых уроках новички не могут удержать авто на одной траектории. Именно поэтому лучше ехать с медленной скоростью, постоянно держа рулем прямой отрезок пути. При реверсивной езде ночью лучше включить аварийную сигнализацию – она будет давать дополнительный свет, и предупреждать водителей или случайных пешеходов о вашем маневре.

Чтобы облегчить участь новичков, обучающихся реверсивной езде, в авто можно установить парктроники или камеру заднего вида. Первое устройство при помощи звуковых сигналов предупреждает водителя о приближении к препятствию: чем чаще и громче звучит сигнал, тем оно ближе к заднему бамперу. С камерой заднего вида тоже нужно уметь ездить, ведь изображение с нее тоже дает несколько искаженную картинку. Поэтому всецело полагаться на изображение с этой камеры все же не советуем: нелишним будет контролировать обстановку при помощи боковых зеркал.

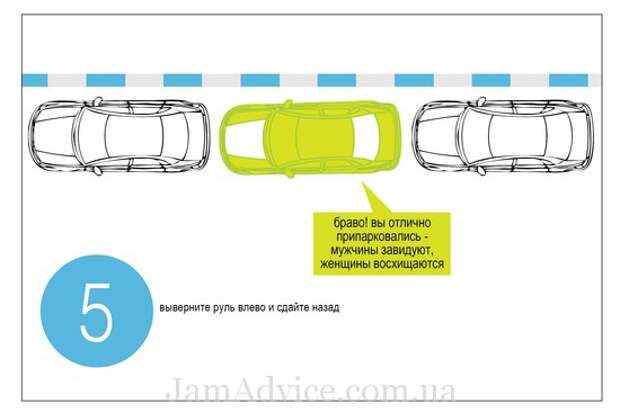

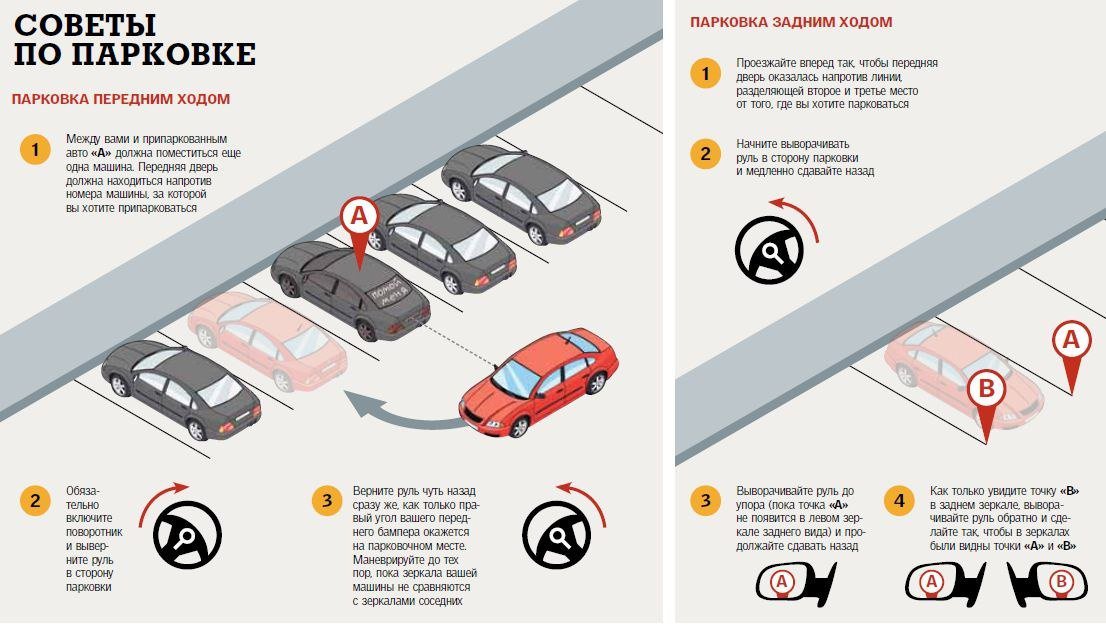

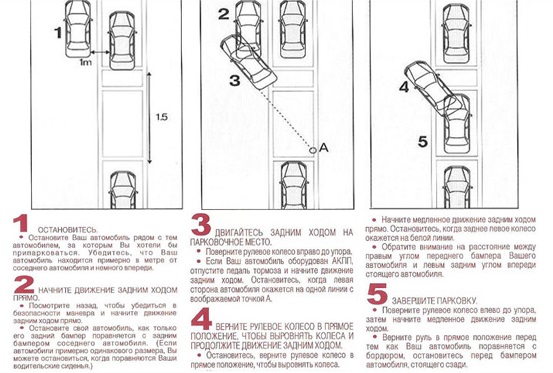

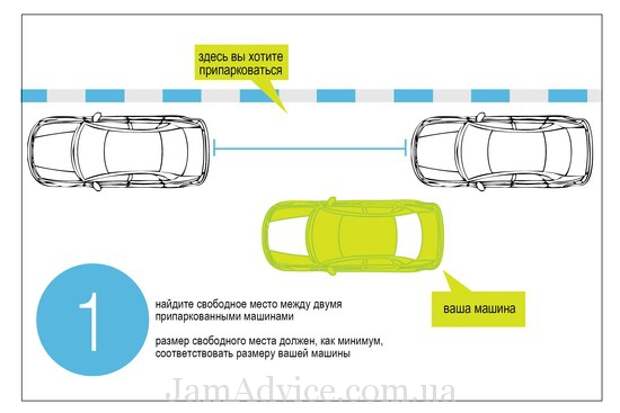

Вид из камеры заднего видаПомимо реверсивной езды по прямой есть еще такая дисциплина, как парковка задним ходом. Этому приему тоже лучше учиться на закрытой площадке при помощи тех же конусов или бутылей с водой. В машине, не оборудованной парктрониками или камерой заднего вида (а таких, как показывает практика, большинство), перед парковкой задним ходом нужно повторить все те же операции: отстроить внутрисалонное и боковые зеркала, выйти из машины и осмотреть участок, где будет маневрировать автомобиль. Сделав это, нужно включить аварийную сигнализацию и начать движение.

Сделав это, нужно включить аварийную сигнализацию и начать движение.

Когда мы имитируем парковку задним ходом между двумя стоящими автомобилями, то необходимо запомнить одно правило: сначала останавливаем, соблюдая безопасный интервал, машину параллельно переднему автомобилю, а при движении попеременно смотрим в правое (или левое, в зависимости от того, к какой стороне паркуемся) боковое и внутрисалонное зеркало, контролируя траекторию движения. Поравнявшись средней стойкой своего авто с кормой стоящего впереди автомобиля, поворачиваем руль вправо и заезжаем в парковочное пространство. При этом следим за тем, как авто въезжает в пространство и контролируем его переднюю часть, соблюдая безопасную дистанцию до переднего автомобиля. Некоторые водители советуют ехать вправо до тех пор, пока заднее правое колесо не упрется в бровку, а затем, маневрируя в этом ограниченном пространстве влево-вправо выровнять автомобиль. Можно сделать и по-другому: не доезжая до бровки необходимо начать вращать руль влево, выравнивая автомобиль в парковочном пространстве. Если с первого раза припарковаться задом не получилось, отчаиваться не стоит – нужно повторить маневр до тех пор, пока автомобиль не станет в один ряд с другими авто. Есть практика при езде задним ходом не пользоваться зеркалами, а повернуть голову и смотреть в заднее стекло. Это не совсем правильно и безопасно: так можно прозевать препятствие с левой или правой стороны. Поэтому настоятельно советуем учиться ездить задним ходом, ориентируясь на изображение в зеркалах.

Если с первого раза припарковаться задом не получилось, отчаиваться не стоит – нужно повторить маневр до тех пор, пока автомобиль не станет в один ряд с другими авто. Есть практика при езде задним ходом не пользоваться зеркалами, а повернуть голову и смотреть в заднее стекло. Это не совсем правильно и безопасно: так можно прозевать препятствие с левой или правой стороны. Поэтому настоятельно советуем учиться ездить задним ходом, ориентируясь на изображение в зеркалах.

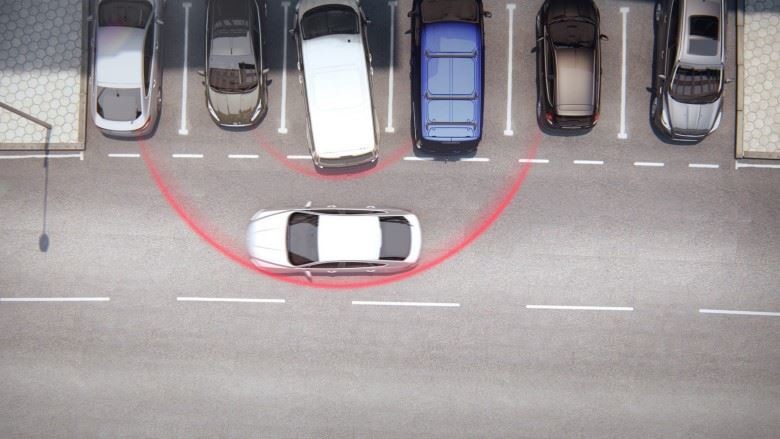

как загнать грузовик назад и сдавать задом, видео езды

Вождение грузовика – непростой процесс, тем более, когда речь идет о тягаче с полуприцепом. Для управления этой сложной конструкцией нужен серьезный опыт и теоретическая подготовка. Такое упражнение, как парковка задним ходом или другие подобные маневры, легко даются не всем начинающим водителям. А сдавать задом на фуре с первого раза, наверное, не получается ни у кого.

Принципы движения назад на грузовом и легковом автомобиле с прицепом во многом схожи. Но учитывая габариты грузовой или прицепной техники, при маневрировании на ней имеются свои особенности.

Но учитывая габариты грузовой или прицепной техники, при маневрировании на ней имеются свои особенности.

Главные трудности при движении задним ходом на тягаче с полуприцепом связаны с их размерами, весом и инерцией, а также высотой седла, особенностями распределения груза внутри кузова.

Для новичков может быть сложность в отсутствии возможности использовать зеркало заднего вида в салоне. Но эти привычки водителей легковушек быстро исчезают с приходом опыта вождения грузовиков. Обязательно нужно знать, сколько передач на фуре для езды задним ходом.

При отсутствии навыков управления крупной техникой поначалу будет непривычно с инерцией. Сложно почувствовать габариты машины и предугадать направление ее дальнейшего движения, не имея должного стажа управления прицепной техникой. Какое-то время на появление таких привычек может понадобиться даже опытному водителю при смене одного автомобиля на другой. Однако нужно теоретически знать, как сдавать задним ходом с полуприцепом.

Однако нужно теоретически знать, как сдавать задним ходом с полуприцепом.

Обучение маневрированию на фуре

Также очень важно четко представлять и понимать, как поведет себя машина при повороте руля в ту или иную сторону. С опытом к водителям, долгое время управляющим одним и тем же транспортным средством, приходит интуитивное понимание правильного угла захода прицепа в поворот и времени на выравнивание тягача в одну линию с полуприцепом.

Техника вождения задним ходомДля того, чтобы загнать фуру задним ходом на парковочное место или аккуратно подвести ее к погрузочному пандусу, необходима не только определенная сноровка, приходящая с длительной практикой. Нужно учитывать следующие факторы:

- правильное расположение тягача и фуры относительно друг друга и окружающих объектов;

- угол и направление вращения руля в каждый момент совершения маневра;

- определение оси поворота фуры;

- своевременное выравнивание кабины и выстраивание тягача с прицепом в одну линию.

Удобнее поставить прицеп под небольшим углом к кабине, завернув его немного влево. При таком расположении автомобиль будет выполнять левый поворот. Это способствует улучшению контроля за поведением полуприцепа или фургона.

Располагать транспортное средство до начала движения назад нужно так, чтобы дверь кабины смотрела на условную преграду, которая после завершения маневра будет расположена параллельно правому борту фургона.

Таким «препятствием» может быть стоящий рядом автомобиль, стена здания или даже линия разметки на парковке. Начав движение при таком положении фуры, водитель сможет сразу отрегулировать угол захода прицепа в поворот.

Водитель фуры сдает назад

Для корректировки курса грузовика не требуется постоянно вращать рулевое колесо из стороны в сторону. Необходимо, немного повернув руль и придав фуре правильный угол движения, сразу же начать обратное вращение для выравнивания тягача с прицепом. Из-за высокой инерционности тяжелого фургона возвращение руля в начальное положение произойдет одновременно с выравниванием прицепа.

При вождении фуры следует заметить, что условная ось вращения прицепа или полуприцепа обычно находится не в ее геометрическом центре и не на самом конце.

Для контроля правильного поворота водитель должен следить за точкой, которая в районе центральной оси, и за расположением заднего угла фуры относительно этой точки.

Предлагаем посмотреть подробные разъяснения дальнобойщика о технике движения на фуре задним ходом:

Расположение водителяРасположение водителя в кабине тягача, когда осуществляется движение задним ходом на фуре, должно обеспечивать решение двух основных задач:

- возможность контролировать окружающую обстановку и направление движения фургона;

- возможность своевременно реагировать на изменения в характере движения и на возникновение неожиданных обстоятельств.

Для выполнения этих задач необходимо не только видеть все через зеркала, но и выглядывать в окно. При этом в любой момент необходимо иметь доступ ко всем системам управления автомобилем.

Контроль ситуации из окна

Регулировка зеркалВсе современные грузовики и седельные тягачи оборудованы большими зеркалами заднего вида. Они расположены по обе стороны от кабины.

Во избежание появления слепых зон они должны быть отрегулированы таким образом, чтобы водитель мог видеть последнюю треть борта прицепа. Иногда не лишним будет установить дополнительные зеркала.

Зеркала заднего вида

Выравнивание тягача и прицепа и повороты руляПри необходимости изменить угол поворота прицепа в ту или иную сторону нужно начать плавно вращать руль в требуемом направлении, одновременно контролируя изменение положения прицепа по смещению «точки поворота». Практически сразу после придания фуре нужного угла надо начать плавно крутить руль обратно.

Скорость вращения должна быть такой, чтобы не допустить смещения задней части прицепа в противоположную сторону.

Возвращение рулевого колеса в первоначальное положение должно совпадать с моментом постановки фургона на правильный курс и одновременным приходом кабины на одну линию с прицепом.

Как правильно крутить руль, можно посмотреть здесь:

Где лучше практиковатьсяКонечно, практика совершения маневров задним ходом в «боевых условиях» может дать более быстрый результат по приобретению необходимых навыков. Но здесь возможно причинение ущерба автомобилю, окружающим объектам и людям, а также грузу.

Но здесь возможно причинение ущерба автомобилю, окружающим объектам и людям, а также грузу.

Первичные навыки рекомендуется приобретать на тренировочной площадке или пустой парковке, расставив на ней дорожные конусы. Желательно делать это под руководством опытного инструктора.

Для самостоятельной отработки торможения фуры задним ходом можно попросить о помощи напарника, который будет корректировать действия водителя, наблюдая со стороны. Общение можно производить как непосредственно, так и с помощью средств связи – например, портативных раций.

Ознакомьтесь с видеоуроком маневрирования задним ходом от опытного дальнобойщика:

» src=»https://www.youtube.com/embed/0OInnbiGG_E?feature=oembed&wmode=opaque» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>Советы дальнобойщиковПри отработке навыков или для облегчения маневрирования на фуре задним ходом опытные дальнобойщики рекомендуют:

- Равномерно распределять груз внутри фургона. Это, а также высокая нагрузка на седло способствуют лучшей управляемости прицепом.

- При возникновении сомнений в правильности оценки расстояний до различных объектов желательно выйти из машины и проверить все самостоятельно.

- Не нужно стесняться лишний раз остановить фуру и продумать дальнейшие действия.

Только постоянная практика позволяет довести навыки вождения фуры задним ходом до автоматизма и совершенства. Поэтому новичкам не стоит бояться проявить осторожность. Важно не пренебрегать элементарными правилами и советами опытных товарищей по службе.

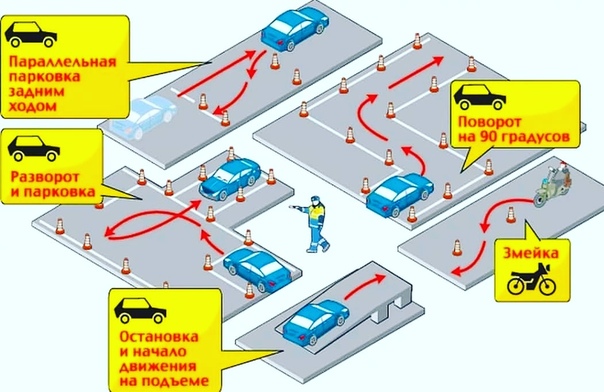

Этапы сдачи экзамена

По окончании обучения проводится внутренний экзамен, по результатом, которого выдается свидетельство. Внутренний экзамен состоит из двух частей: теоретической и практической и проходит приблизительно за неделю до экзамена в ГИБДД.

Теоретический экзамен

Вы должны ответить на три билета по двадцать вопросов. Максимально допустимое количество ошибок – 2.

Практическое занятие

Практическое занятие включает два этапа: вождение на автодроме и вождение в городе. При успешной сдаче внутреннего экзамена, Вы допускаетесь к экзамену в ГИБДД.

1. Вождение на автодроме

Включает пять стандартных упражнений:

Змейка (слалом между вешками)

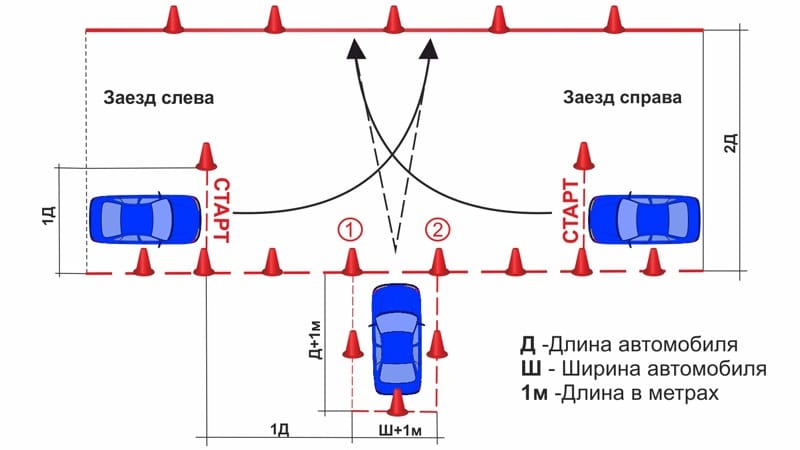

Заезд задним ходом в бокс (гараж)

Разворот в ограниченном пространстве

Параллельная парковка задним ходом (к бордюру между двумя близко стоящими автомобилями)

Эстакада, т. е. начало движения на уклоне с использованием стояночного тормоза (горка)

е. начало движения на уклоне с использованием стояночного тормоза (горка)

При обучении на автомобиле с автоматической коробкой передач все упражнения Вы отрабатываете на этой машине за исключением «эстакады» (горка). Для выполнения этого упражнения Вам предоставляется автомобиль с механической коробкой передач (Таковы требования ГИБДД).

2. Вождение в городе

Необходимо освоить разворот, левый поворот на регулируемом и нерегулируемом перекрестке, движение и поворот в узких переулках, выезд с прилегающей территории и т.д. Автомобиль, которым управляет ученик, оборудован дополнительными педалями для инструктора, и все Ваши неверные действия опытный инструктор быстро нейтрализует.

Экзамен в ГИБДД

Для получения водительских прав необходимо сдать экзамены в ГИБДД. К экзаменам в ГИБДД допускаются лица, достигшие 18-летнего возраста, успешно сдавшие внутренние экзамены в автошколе. Экзамены в ГИБДД проводятся по утверждённому графику. Повторные экзамены (в случае неудачи) можно сдавать не ранее, чем через неделю. На экзамен в ГИБДД группа выпускников автошколы выезжает организованно и сдает экзамены на машинах автошколы. На все повторные экзамены автошкола также предоставляет свои учебные автомобили. Экзамен в ГИБДД состоит из 2-х основных частей: теоретический и практический.

На экзамен в ГИБДД группа выпускников автошколы выезжает организованно и сдает экзамены на машинах автошколы. На все повторные экзамены автошкола также предоставляет свои учебные автомобили. Экзамен в ГИБДД состоит из 2-х основных частей: теоретический и практический.

Теоретический экзамен

По правилам дорожного движения, проводится на компьютере, либо в письменном виде. Вы должны дать ответы на 20 вопросов билета. Для успешной сдачи экзамена Вы можете сделать не более 2-х ошибок. Надо отметить, что 20 экзаменационных вопросов выбираются случайным образом из 800 возможных.

Практический экзамен

По вождению автомобиля, производится в 2 этапа: упражнения на автодроме и вождение на улицах города. Общее количество упражнений на площадке равно пяти («Остановка и трогание на подъёме»; «Параллельная парковка»; «Змейка»; «Разворот» и «Въезд в бокс»). Но на экзамене в ГИБДД Вам надо будет выполнить только три. Вариант, по которому будет проводиться экзамен, устанавливается ежедневно начальником экзаменационного подразделения и объявляется кандидатам в водители непосредственно перед началом экзамена. При сдаче практического экзамена на автомобиле с АКПП упражнение «Остановка и трогание на подъёме» осуществляется на автомобиле с механической коробкой передач.

При сдаче практического экзамена на автомобиле с АКПП упражнение «Остановка и трогание на подъёме» осуществляется на автомобиле с механической коробкой передач.

Второй этап практического экзамена по вождению автомобиля проводится в городе на утверждённом маршруте, который содержит определённый набор элементов улично-дорожной сети, дорожных знаков и дорожной разметки. Любой из маршрутов предусматривает выполнение следующих заданий: проезд перекрёстков; левые и правые повороты, а также разворот на перекрёстках; перестроение в соседние полосы и обгон; движение с максимальной разрешённой скоростью; проезд пешеходных переходов и остановок наземного транспорта.

Надо отметить, что выпускники нашей автошколы успешно сдают экзамены в ГИБДД и становятся счастливыми обладателями водительских прав.

Обратная ипотека | Информация для потребителей FTC

Если вам 62 года или больше и вы хотите, чтобы деньги выплачивались по ипотеке, пополняли свой доход или оплачивали расходы на здравоохранение, вы можете рассмотреть вариант обратной ипотеки. Это позволяет вам конвертировать часть собственного капитала в вашем доме в наличные без необходимости продавать свой дом или оплачивать дополнительные ежемесячные счета. Но не торопитесь: обратная ипотека может быть сложной задачей и может вам не подойти. Обратная ипотека может использовать весь капитал вашего дома, что означает меньшее количество активов для вас и ваших наследников.Если вы все же решите найти такую, изучите различные типы обратной ипотеки и сравните их, прежде чем выбрать конкретную компанию.

Это позволяет вам конвертировать часть собственного капитала в вашем доме в наличные без необходимости продавать свой дом или оплачивать дополнительные ежемесячные счета. Но не торопитесь: обратная ипотека может быть сложной задачей и может вам не подойти. Обратная ипотека может использовать весь капитал вашего дома, что означает меньшее количество активов для вас и ваших наследников.Если вы все же решите найти такую, изучите различные типы обратной ипотеки и сравните их, прежде чем выбрать конкретную компанию.

Читайте дальше, чтобы узнать больше о том, как работает обратная ипотека, как получить право на обратную ипотеку, как получить наиболее выгодную для вас сделку и как сообщить о любом мошенничестве, которое вы можете увидеть.

Как работает обратная ипотека? Когда у вас есть обычная ипотека , вы ежемесячно платите кредитору за покупку дома с течением времени.При обратной ипотеке вы получаете ссуду, по которой кредитор выплачивает вам . Обратные ипотечные кредиты берут часть собственного капитала в вашем доме и конвертируют его в выплаты вам — своего рода аванс на ваш собственный капитал. Деньги, которые вы получаете, обычно не облагаются налогом. Как правило, вам не нужно возвращать деньги, пока вы живете в своем доме. Когда вы умираете, продаете свой дом или переезжаете, вы, ваш супруг или ваше имущество погашаете ссуду. Иногда это означает продажу дома, чтобы получить деньги на выплату кредита.

Обратные ипотечные кредиты берут часть собственного капитала в вашем доме и конвертируют его в выплаты вам — своего рода аванс на ваш собственный капитал. Деньги, которые вы получаете, обычно не облагаются налогом. Как правило, вам не нужно возвращать деньги, пока вы живете в своем доме. Когда вы умираете, продаете свой дом или переезжаете, вы, ваш супруг или ваше имущество погашаете ссуду. Иногда это означает продажу дома, чтобы получить деньги на выплату кредита.

Существует три вида обратной ипотеки: обратная ипотека на одну цель — предлагается некоторыми государственными и местными правительственными учреждениями, а также некоммерческими организациями; собственная обратная ипотека — частные займы; и обратная ипотека с федеральным страхованием, также известная как ипотека с конверсией собственного капитала (HECM).

Если вы получаете обратную ипотеку любого вида, вы получаете ссуду под залог собственного капитала вашего дома. Вы сохраняете право собственности на свой дом. Однако вместо ежемесячных выплат по ипотеке вы получаете аванс на часть собственного капитала.Деньги, которые вы получаете, обычно не облагаются налогом и, как правило, не влияют на ваши льготы по социальному обеспечению или программе Medicare. Когда последний выживший заемщик умирает, продает дом или больше не живет в доме в качестве основного места жительства, ссуду необходимо вернуть. В определенных ситуациях супруг (а), не имеющий займов, может оставаться в доме. Вот что нужно учитывать при обратной ипотеке:

Однако вместо ежемесячных выплат по ипотеке вы получаете аванс на часть собственного капитала.Деньги, которые вы получаете, обычно не облагаются налогом и, как правило, не влияют на ваши льготы по социальному обеспечению или программе Medicare. Когда последний выживший заемщик умирает, продает дом или больше не живет в доме в качестве основного места жительства, ссуду необходимо вернуть. В определенных ситуациях супруг (а), не имеющий займов, может оставаться в доме. Вот что нужно учитывать при обратной ипотеке:

- Есть сборы и прочие расходы . Обратные ипотечные кредиторы обычно взимают комиссию за оформление и другие расходы по закрытию, а также комиссию за обслуживание в течение срока действия ипотеки.Некоторые также взимают взносы по ипотечному страхованию (для HECM с федеральным страхованием).

- Ваша задолженность со временем увеличится . Когда вы получаете деньги через обратную ипотеку, ежемесячно на остаток вашей задолженности добавляются проценты.

Это означает, что сумма вашей задолженности растет по мере того, как проценты по кредиту со временем увеличиваются.

Это означает, что сумма вашей задолженности растет по мере того, как проценты по кредиту со временем увеличиваются. - Процентные ставки могут меняться со временем . Большинство обратных ипотечных кредитов имеют переменные ставки, которые привязаны к финансовому индексу и меняются вместе с рынком. Ссуды с переменной процентной ставкой, как правило, дают вам больше возможностей для получения денег через обратную ипотеку.Некоторые обратные ипотечные кредиты — в основном HECM — предлагают фиксированные ставки, но они, как правило, требуют, чтобы вы брали ссуду единовременно при закрытии. Часто общая сумма, которую вы можете взять в долг, меньше, чем вы могли бы получить по ссуде с переменной ставкой.

- Проценты не подлежат налогообложению каждый год . Проценты по обратной ипотеке не подлежат вычету из налоговой декларации до тех пор, пока ссуда не будет выплачена частично или полностью.

- Вы должны оплатить другие расходы, связанные с вашим домом .

При обратной ипотеке вы сохраняете право собственности на свой дом. Это означает, что вы несете ответственность за уплату налогов на имущество, страховку, коммунальные услуги, топливо, техническое обслуживание и другие расходы. И, если вы не платите налоги на недвижимость, не имеете страховку домовладельца или не обслуживаете свой дом, кредитор может потребовать от вас погашения кредита. При подаче заявления на ипотеку требуется финансовая оценка. В результате ваш кредитор может потребовать «отложенную» сумму для уплаты налогов и страховки во время ссуды. «Зарезервированный» уменьшает сумму средств, которую вы можете получить в платежах.Вы по-прежнему несете ответственность за содержание своего дома.

При обратной ипотеке вы сохраняете право собственности на свой дом. Это означает, что вы несете ответственность за уплату налогов на имущество, страховку, коммунальные услуги, топливо, техническое обслуживание и другие расходы. И, если вы не платите налоги на недвижимость, не имеете страховку домовладельца или не обслуживаете свой дом, кредитор может потребовать от вас погашения кредита. При подаче заявления на ипотеку требуется финансовая оценка. В результате ваш кредитор может потребовать «отложенную» сумму для уплаты налогов и страховки во время ссуды. «Зарезервированный» уменьшает сумму средств, которую вы можете получить в платежах.Вы по-прежнему несете ответственность за содержание своего дома. - Что происходит с вашим супругом? С кредитами HECM, если вы подписали кредитные документы, а ваш супруг (а) не подписал (а), в определенных ситуациях ваш супруг (а) может продолжать жить в доме даже после вашей смерти, если он или она платит налоги и страховку и продолжает содержать имущество .

Но ваш супруг перестанет получать деньги от HECM, поскольку он или она не участвовали в кредитном соглашении.

Но ваш супруг перестанет получать деньги от HECM, поскольку он или она не участвовали в кредитном соглашении. - Что оставить наследникам? Обратная ипотека может использовать весь капитал вашего дома, что означает меньшее количество активов для вас и ваших наследников.В большинстве обратных ипотечных кредитов есть так называемая оговорка о «невозвращении». Это означает, что вы или ваше имущество не можете иметь больше, чем стоимость вашего дома, когда наступает срок выплаты кредита и дом продается. С HECM, как правило, если вы или ваши наследники хотите выплатить ссуду и сохранить дом, а не продавать его, вам не придется платить больше, чем оценочная стоимость дома.

Виды обратной ипотеки

При рассмотрении вопроса о том, подходит ли вам обратная ипотека, также подумайте, какой из трех типов обратной ипотеки может лучше всего удовлетворить ваши потребности.

Одноцелевой обратный залог — наименее затратный вариант. Их предлагают некоторые государственные и местные органы власти, а также некоммерческие организации, но они доступны не везде. Эти ссуды могут использоваться только для одной цели, которую указывает кредитор. Например, кредитор может сказать, что ссуда может быть использована только для оплаты ремонта дома, улучшений или налогов на недвижимость. Большинство домовладельцев с низким или умеренным доходом могут претендовать на эти ссуды.

Их предлагают некоторые государственные и местные органы власти, а также некоммерческие организации, но они доступны не везде. Эти ссуды могут использоваться только для одной цели, которую указывает кредитор. Например, кредитор может сказать, что ссуда может быть использована только для оплаты ремонта дома, улучшений или налогов на недвижимость. Большинство домовладельцев с низким или умеренным доходом могут претендовать на эти ссуды.

Собственная обратная ипотека — это частные ссуды, обеспеченные компаниями, которые их разрабатывают. Если вы владеете домом с более высокой стоимостью, вы можете получить более крупный ссуду от собственной обратной ипотеки. Поэтому, если у вашего дома более высокая оценочная стоимость и у вас небольшая ипотека, вы можете претендовать на получение дополнительных средств.

Конверсионная ипотека собственного капитала (HECM) — это обратная ипотека с федеральным страхованием, обеспеченная фондом U. S. Департамент жилищного строительства и городского развития (HUD). Кредиты HECM можно использовать для любых целей.

S. Департамент жилищного строительства и городского развития (HUD). Кредиты HECM можно использовать для любых целей.

HECM и патентованная обратная ипотека могут быть дороже традиционных жилищных кредитов, а первоначальные затраты могут быть высокими. Это важно учитывать, особенно если вы планируете остаться дома ненадолго или занять небольшую сумму. Размер займа с помощью HECM или собственной обратной ипотеки зависит от нескольких факторов:

- Ваш возраст

- тип обратной ипотеки, которую вы выбираете

- оценочная стоимость вашего дома

- текущие процентные ставки и

- финансовая оценка вашего желания и способности платить налоги на недвижимость и страхование домовладельца.

В целом, чем старше вы являетесь, тем больше у вас капитала, и чем меньше вы должны по нему, тем больше денег вы можете получить.

Перед подачей заявления на HECM вы должны встретиться с консультантом из независимого утвержденного правительством жилищного консультационного агентства. Некоторым кредиторам, предлагающим частную обратную ипотеку, также требуется консультация.

Некоторым кредиторам, предлагающим частную обратную ипотеку, также требуется консультация.

Консультант должен объяснить стоимость ссуды и финансовые последствия. Консультант также должен объяснить возможные альтернативы HECM — например, правительственные и некоммерческие программы или одноцелевую или частную обратную ипотеку.Консультант также должен быть в состоянии помочь вам сравнить стоимость различных типов обратной ипотеки и рассказать, как различные варианты оплаты, комиссии и другие расходы влияют на общую стоимость кредита с течением времени. Вы можете посетить HUD, чтобы получить список консультантов, или позвоните в агентство по телефону 1-800-569-4287. Консультационные агентства обычно взимают плату за свои услуги, часто около 125 долларов. Этот сбор может быть оплачен из средств займа, и вам не могут отказать, если вы не можете себе этого позволить.

Для HECM, как правило, нет особых требований к доходу.Однако кредиторы должны провести финансовую оценку при принятии решения об утверждении и закрытии вашего кредита. Они оценивают ваше желание и способность выполнять свои обязательства и требования по ипотеке. На основе результатов кредитор может потребовать, чтобы средства были отложены из средств ссуды для оплаты таких вещей, как налоги на имущество, страхование домовладельцев и страхование от наводнения (если применимо). Если это не требуется, вы все равно можете согласиться с тем, что ваш кредитор оплатит эти предметы. Если у вас есть «зарезервированный» или вы согласны с тем, чтобы кредитор производил эти платежи, эти суммы будут вычтены из суммы, полученной вами в виде займа.Вы по-прежнему несете ответственность за содержание собственности.

Они оценивают ваше желание и способность выполнять свои обязательства и требования по ипотеке. На основе результатов кредитор может потребовать, чтобы средства были отложены из средств ссуды для оплаты таких вещей, как налоги на имущество, страхование домовладельцев и страхование от наводнения (если применимо). Если это не требуется, вы все равно можете согласиться с тем, что ваш кредитор оплатит эти предметы. Если у вас есть «зарезервированный» или вы согласны с тем, чтобы кредитор производил эти платежи, эти суммы будут вычтены из суммы, полученной вами в виде займа.Вы по-прежнему несете ответственность за содержание собственности.

HECM позволяет выбрать один из нескольких вариантов оплаты:

- один вариант выплаты — он доступен только с фиксированной ставкой кредита и обычно предлагает меньше денег, чем другие варианты HECM.

- вариант «срок» — фиксированные ежемесячные денежные авансы за определенное время.

- вариант «владения» — фиксированные ежемесячные денежные авансы за все время, пока вы живете в своем доме.

- кредитная линия — это позволяет вам в любое время использовать кредитную линию в выбранных вами суммах, пока вы не израсходуете кредитную линию.Этот вариант ограничивает сумму процентов, взимаемых по вашему кредиту, потому что вы должны проценты по кредиту, который вы используете.

- сочетание ежемесячных платежей и кредитной линии.

Вы можете изменить способ оплаты за небольшую плату.

HECM обычно дают вам большие ссуды по более низкой общей стоимости, чем собственные ссуды. В программе HECM заемщик, как правило, может проживать в доме престарелых или другом медицинском учреждении до 12 месяцев подряд, прежде чем ссуду нужно будет погасить.Налоги и страховка по-прежнему должны быть оплачены по кредиту, и ваш дом должен быть в хорошем состоянии.

Для HECM существует ограничение на то, сколько вы можете вынести в первый год. Ваш кредитор рассчитает, сколько вы можете взять в долг, исходя из вашего возраста, процентной ставки, стоимости вашего дома и вашей финансовой оценки. Эта сумма называется вашим «начальным лимитом основного долга».

Эта сумма называется вашим «начальным лимитом основного долга».

Как правило, вы можете снять до 60 процентов от вашего первоначального основного лимита в первый год. Однако есть исключения.

Покупка обратной ипотеки

Если вы подумываете об обратной ипотеке, подумайте об этом. Решите, какой тип обратной ипотеки может вам подойти. Это может зависеть от того, что вы хотите делать с деньгами. Сравните варианты, условия и комиссионные от различных кредиторов. Узнайте как можно больше об обратной ипотеке, прежде чем поговорить с консультантом или кредитором. И задавайте много вопросов, чтобы убедиться, что обратная ипотека может работать на вас — и что вы получаете подходящий вариант.

Вот что следует учитывать:

- Хотите получить обратную ипотеку для оплаты ремонта дома или налога на недвижимость? Если да, узнайте, имеете ли вы право на получение каких-либо недорогих одноцелевых ссуд в вашем районе. Сотрудники местного агентства по проблемам старения могут знать о программах в вашем районе.

Найдите ближайшее агентство по вопросам старения на сайте eldercare.gov или позвоните по телефону 1-800-677-1116. Спросите о программах «ссуды или гранта для ремонта или улучшения дома», «отсрочки налога на имущество» или «отсрочки налога на имущество» и как подать заявку.

Найдите ближайшее агентство по вопросам старения на сайте eldercare.gov или позвоните по телефону 1-800-677-1116. Спросите о программах «ссуды или гранта для ремонта или улучшения дома», «отсрочки налога на имущество» или «отсрочки налога на имущество» и как подать заявку. - Вы живете в более дорогом доме? Возможно, вы сможете занять больше денег с помощью обратной ипотеки. Но чем больше вы занимаетесь, тем выше будете платить. Вы также можете рассмотреть возможность получения кредита HECM. Консультант HECM или кредитор могут помочь вам сравнить эти типы ссуд, чтобы увидеть, что вы получите и сколько это стоит.

- Сравните комиссию и стоимость . Это стоит повторить: присмотритесь к магазинам и сравните стоимость имеющихся ссуд.В то время как премия по ипотечному страхованию обычно одинакова от кредитора к кредитору, большинство расходов по ссуде, включая комиссию за выдачу кредита, процентные ставки, затраты на закрытие сделки и плату за обслуживание, варьируются между кредиторами.

- Общие расходы и возврат кредита . Попросите консультанта или кредитора объяснить ставки Общей годовой стоимости кредита (TALC): они показывают прогнозируемую среднюю годовую стоимость обратной ипотеки, включая все подробные расходы. И, независимо от того, какой тип обратной ипотеки вы рассматриваете, необходимо понять все причины, по которым ваш кредит может потребоваться погасить, до того, как вы его планируете.

Будьте осторожны при продаже обратной ипотеки

Подходит ли вам обратная ипотека? Только вы можете решить, что работает в вашей ситуации. Вам может помочь консультант из независимого утвержденного правительством агентства по жилищным вопросам. Но продавец вряд ли станет лучшим помощником в выборе того, что работает для вас. Это особенно верно, если он или она ведет себя так, как будто обратная ипотека — решение всех ваших проблем, подталкивает вас взять ссуду или имеет идеи, как вы можете потратить деньги из обратной ипотеки.

Например, некоторые продавцы могут попытаться продать вам такие вещи, как услуги по благоустройству дома, но затем предложат обратную ипотеку как простой способ их оплаты. Если вы решите, что вам нужны улучшения в доме, и считаете, что обратная ипотека — это способ заплатить за них, присмотритесь, прежде чем выбирать конкретного продавца. Затраты на улучшение вашего дома включают не только стоимость выполняемых работ, но также расходы и сборы, которые вы заплатите, чтобы получить обратную ипотеку.

Некоторые продавцы обратной ипотеки могут предложить способы инвестирования денег из вашей обратной ипотеки — даже заставляя вас покупать другие финансовые продукты, такие как аннуитет или страхование долгосрочного ухода.Сопротивляйтесь этому давлению. Если вы купите такие финансовые продукты, вы можете потерять деньги, полученные от обратной ипотеки. Вам не нужно покупать какие-либо финансовые продукты, услуги или инвестиции, чтобы получить обратную ипотеку. Фактически, в некоторых ситуациях требовать от вас покупки других продуктов для получения обратной ипотеки является незаконным.

Некоторые продавцы пытаются ускорить процесс. Остановитесь и посоветуйтесь с консультантом или кем-то, кому вы доверяете, прежде чем что-либо подписывать. Обратная ипотека может быть сложной задачей, и здесь не стоит торопиться.

Итог: если вы не понимаете стоимость или особенности обратной ипотеки, уходите. Если вы чувствуете давление или необходимость завершить сделку — уходите. Проведите небольшое исследование и найдите консультанта или компанию, в которой вы чувствуете себя комфортно.

Ваше право на отмену

В большинстве случаев обратной ипотеки у вас есть не менее трех рабочих дней после закрытия, чтобы отменить сделку по любой причине без штрафных санкций. Это известно как ваше право на «расторжение». Для отмены вы должны письменно уведомить кредитора.Отправьте ваше письмо заказным письмом и попросите квитанцию о вручении. Это позволит вам задокументировать, что получил кредитор и когда. Сохраните копии вашей переписки и любых приложений. После отмены у кредитора есть 20 дней, чтобы вернуть все деньги, которые вы заплатили за финансирование.

Если вы подозреваете мошенничество или что кто-то из участников сделки может нарушать закон, сообщите об этом консультанту, кредитору или обслуживающему вас лицу. Затем подайте жалобу в Федеральную торговую комиссию, в офис генерального прокурора вашего штата или в орган банковского регулирования вашего штата.

Подходит ли вам обратная ипотека — большой вопрос. Рассмотрим все варианты. Вы можете претендовать на менее дорогостоящие альтернативы. Следующие организации имеют дополнительную информацию:

Департамент жилищного строительства и городского развития США (HUD)

Программа HECM

1-800-CALL-FHA (1-800-225-5342)

Бюро финансовой защиты прав потребителей

Рассматриваете обратную ипотеку?

1-855-411-CFPB (1-855-411-2372)

Фонд AARP

Образовательный проект по обратной ипотеке

1-800-209-8085

Определение обратной ипотеки

Что такое обратная ипотека?

Одним словом, обратная ипотека — это ссуда. Домовладелец в возрасте 62 лет и старше, имеющий значительный собственный капитал, может брать взаймы под стоимость своего дома и получать средства в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. В отличие от форвардной ипотеки — типа, используемого для покупки дома — обратная ипотека не требует от домовладельца каких-либо выплат по ссуде.

Домовладелец в возрасте 62 лет и старше, имеющий значительный собственный капитал, может брать взаймы под стоимость своего дома и получать средства в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. В отличие от форвардной ипотеки — типа, используемого для покупки дома — обратная ипотека не требует от домовладельца каких-либо выплат по ссуде.

Вместо этого вся сумма кредита становится подлежащей выплате, когда заемщик умирает, уезжает навсегда или продает дом. Федеральные правила требуют от кредиторов структурировать сделку таким образом, чтобы сумма ссуды не превышала стоимость дома, а заемщик или имущество заемщика не несли ответственность за выплату разницы, если остаток ссуды действительно превышает стоимость дома.Это может произойти, например, через падение рыночной стоимости дома; другой — если заемщик живет долго.

Как работает обратная ипотека?

Денежные средства в капитале

Обратные ипотечные кредиты могут предоставить столь необходимые денежные средства пожилым людям, чей собственный капитал в основном зависит от стоимости их дома. С другой стороны, эти ссуды могут быть дорогостоящими и сложными, а также подвержены мошенничеству. В этой статье вы узнаете, как работает обратная ипотека и как защитить себя от ловушек, чтобы вы могли принять осознанное решение о том, подходит ли такая ссуда для вас или ваших родителей.

С другой стороны, эти ссуды могут быть дорогостоящими и сложными, а также подвержены мошенничеству. В этой статье вы узнаете, как работает обратная ипотека и как защитить себя от ловушек, чтобы вы могли принять осознанное решение о том, подходит ли такая ссуда для вас или ваших родителей.

По данным Национальной ассоциации обратных ипотечных кредиторов, домовладельцы в возрасте 62 лет и старше владели собственным капиталом в размере 7,14 триллиона долларов в первом квартале 2019 года. Эта цифра является рекордно высокой с момента начала измерения в 2000 году, что подчеркивает, насколько большим источником богатства является домашний капитал. предназначен для взрослых пенсионного возраста. Собственный капитал — это полезное богатство, только если вы продаете и уменьшаете размер или занимаетесь под залог этого капитала. И здесь вступает в игру обратная ипотека, особенно для пенсионеров с ограниченными доходами и небольшим количеством других активов.

Ключевые выводы

- Обратная ипотека — это вид ссуды для пожилых людей в возрасте 62 лет и старше.

- Обратные ипотечные ссуды позволяют домовладельцам конвертировать свой собственный капитал в наличный доход без ежемесячных выплат по ипотеке.

- Большинство обратных ипотечных кредитов застрахованы на федеральном уровне, но будьте осторожны с потоком обратных ипотечных мошенничеств, нацеленных на пожилых людей.

- Обратная ипотека может быть отличным финансовым решением для одних, но плохим решением для других. Прежде чем принять решение, убедитесь, что понимаете, как работает обратная ипотека и что они значат для вас и вашей семьи.

Как работает обратная ипотека

При обратной ипотеке вместо того, чтобы домовладелец платил кредитору, кредитор производит платежи домовладельцу. Домовладелец может выбрать, как получать эти платежи (мы объясним варианты выбора в следующем разделе), и выплачивает проценты только с полученных доходов. Проценты включаются в остаток по кредиту, поэтому домовладелец не платит авансом. Домовладелец также сохраняет право собственности на дом. В течение срока действия ссуды долг домовладельца увеличивается, а собственный капитал уменьшается.

В течение срока действия ссуды долг домовладельца увеличивается, а собственный капитал уменьшается.

Как и в случае форвардной ипотеки, дом является залогом для обратной ипотеки. Когда домовладелец переезжает или умирает, выручка от продажи дома направляется кредитору для погашения основной суммы обратной ипотеки, процентов, ипотечного страхования и сборов. Любая выручка от продажи, помимо взятой в долг, поступает домовладельцу (если он или она все еще жив) или в собственность домовладельца (если домовладелец умер). В некоторых случаях наследники могут решить выплатить ипотечный кредит, чтобы сохранить дом.

Поступления от обратной ипотеки не облагаются налогом.Хотя они могут показаться домовладельцу доходом, IRS считает эти деньги авансом.

Виды обратной ипотеки

Существует три типа обратной ипотеки. Наиболее распространена ипотека с конвертацией собственного капитала или HECM. HECM представляет собой почти все виды обратной ипотечной ссуды, предлагаемые кредиторами для домов стоимостью ниже 765 600 долларов, и это тот тип, который вы, скорее всего, получите, так что именно этот тип будет обсуждаться в этой статье. Однако, если ваш дом стоит больше, вы можете рассмотреть возможность получения большой обратной ипотеки, также называемой частной обратной ипотекой.Взаимодействие с другими людьми

Однако, если ваш дом стоит больше, вы можете рассмотреть возможность получения большой обратной ипотеки, также называемой частной обратной ипотекой.Взаимодействие с другими людьми

Когда вы берете обратную ипотеку, вы можете выбрать получение выручки одним из шести способов:

- Единовременно выплачиваемая сумма: Получите всю выручку сразу после закрытия кредита. Это единственный вариант с фиксированной процентной ставкой. Остальные пять имеют регулируемые процентные ставки.

- Равные ежемесячные платежи (аннуитет): Пока хотя бы один заемщик живет в доме в качестве основного места жительства, кредитор будет производить стабильные выплаты заемщику.Это также известно как план владения.

- Срочные выплаты : Кредитор выплачивает заемщику равные ежемесячные платежи в течение определенного периода по выбору заемщика, например 10 лет.

- Кредитная линия: Домовладелец может взять в долг при необходимости.

Домовладелец платит проценты только на суммы, фактически взятые в кредит по кредитной линии.

Домовладелец платит проценты только на суммы, фактически взятые в кредит по кредитной линии. - Равные ежемесячные платежи плюс кредитная линия: Кредитор обеспечивает стабильные ежемесячные платежи до тех пор, пока хотя бы один заемщик занимает дом в качестве основного места жительства.Если заемщику в любой момент потребуется больше денег, он может получить доступ к кредитной линии.

- Срочные платежи плюс кредитная линия: Кредитор предоставляет заемщику равные ежемесячные платежи в течение определенного периода по выбору заемщика, например 10 лет. Если заемщику потребуется больше денег в течение или после этого срока, он может получить доступ к кредитной линии.

Также можно использовать обратную ипотеку под названием « HECM для покупки», чтобы купить дом, отличный от того, в котором вы сейчас живете.Взаимодействие с другими людьми

В любом случае вам, как правило, потребуется не менее 50% капитала — исходя из текущей стоимости вашего дома, а не того, сколько вы за него заплатили — чтобы иметь право на обратную ипотеку. Стандарты различаются в зависимости от кредитора.

Стандарты различаются в зависимости от кредитора.

31 274 90 209

Количество обратных ипотечных кредитов, выданных в США в 2019 году, на 35,3% меньше, чем в предыдущем году.

Вы бы выиграли от одного?

Обратная ипотека может во многом походить на ссуду под залог собственного капитала или кредитную линию. Действительно, как и один из этих ссуд, обратная ипотека может предоставить единовременную выплату или кредитную линию, к которой вы можете получить доступ по мере необходимости, в зависимости от того, какую часть вашего дома вы выплатили, и его рыночной стоимости.Но в отличие от ссуды или кредитной линии на покупку жилья, вам не нужно иметь доход или хороший кредит, чтобы соответствовать требованиям, и вы не будете производить никаких платежей по ссуде, пока вы занимаетесь домом в качестве основного места жительства.

Обратная ипотека — единственный способ получить доступ к собственному капиталу без продажи дома для пожилых людей, которые не хотят брать на себя ответственность за ежемесячный платеж по ссуде или которые не могут претендовать на получение ссуды или рефинансирования собственного капитала из-за ограниченного денежного потока или плохого кредит.

Если вы не имеете права на получение какого-либо из этих кредитов, какие еще варианты использования собственного капитала для финансирования вашей пенсии? Вы можете продать и уменьшить его, или вы можете продать свой дом своим детям или внукам, чтобы сохранить его в семье, возможно, даже стать их арендатором, если вы хотите продолжать жить в доме.

Плюсы и минусы

Когда вам исполнится 62 года или больше, обратная ипотека может стать хорошим способом получить наличные, когда ваш собственный капитал является вашим самым большим активом, и у вас нет другого способа получить достаточно денег, чтобы покрыть свои основные расходы на жизнь. Обратная ипотека позволяет вам продолжать жить в своем доме до тех пор, пока вы не уплачиваете налоги на имущество, техническое обслуживание и страховку, и вам не нужно переезжать в дом престарелых или учреждение для престарелых более года.

Однако получение обратной ипотеки означает расходование значительной части накопленного капитала на проценты и комиссию по ссуде, которые мы обсудим ниже. Это также означает, что вы, скорее всего, не сможете передать свой дом своим наследникам. Если обратная ипотека не дает долгосрочного решения ваших финансовых проблем, а дает только краткосрочное решение, возможно, жертвы не окупятся.

Это также означает, что вы, скорее всего, не сможете передать свой дом своим наследникам. Если обратная ипотека не дает долгосрочного решения ваших финансовых проблем, а дает только краткосрочное решение, возможно, жертвы не окупятся.

Что, если кто-то еще, например, друг, родственник или сосед по комнате, живет с вами? Если вы получите обратную ипотеку, этот человек не будет иметь права продолжать жить в доме после вашей смерти.

Еще одна проблема, с которой сталкиваются некоторые заемщики при обратной ипотеке, — это пережить ипотечные поступления.Если вы выберете план платежей, который не обеспечивает пожизненный доход, такой как единовременная выплата или срочный план, или если вы возьмете кредитную линию и полностью израсходуете ее, у вас может не остаться денег, когда они вам понадобятся. .

Правила, регулирующие эту ипотеку

Если вы владеете домом, кондоминиумом, таунхаусом или промышленным домом, построенным 15 июня 1976 г. или позднее, вы можете иметь право на обратную ипотеку. Согласно правилам Федеральной жилищной администрации (FHA), владельцы кооперативного жилья не могут получить обратную ипотеку, поскольку технически они не владеют недвижимостью, в которой живут, а скорее акциями корпорации.В Нью-Йорке, где кооперативы являются обычным явлением, закон штата также запрещает обратную ипотеку в кооперативах, разрешая их только в резиденциях и кондоминиумах на одну-четыре семьи.

Согласно правилам Федеральной жилищной администрации (FHA), владельцы кооперативного жилья не могут получить обратную ипотеку, поскольку технически они не владеют недвижимостью, в которой живут, а скорее акциями корпорации.В Нью-Йорке, где кооперативы являются обычным явлением, закон штата также запрещает обратную ипотеку в кооперативах, разрешая их только в резиденциях и кондоминиумах на одну-четыре семьи.

Хотя обратная ипотека не имеет требований к доходу или кредитному баллу, у них все же есть правила о том, кто на нее претендует. Вам должно быть не менее 62 лет, и вы должны либо владеть своим домом бесплатно, либо иметь значительную долю капитала (не менее 50%). Заемщики должны платить комиссию за выдачу кредита, авансовый страховой взнос, текущие взносы по ипотечному страхованию, плату за обслуживание кредита и проценты.Федеральное правительство ограничивает размер платы, которую кредиторы могут взимать за эти статьи.

Кредиторы не могут преследовать заемщиков или их наследников, если дом оказывается под водой, когда пора продавать. Они также должны предоставить наследникам несколько месяцев, чтобы решить, хотят ли они погасить обратную ипотеку или разрешить кредитору продать дом для погашения ссуды.

Они также должны предоставить наследникам несколько месяцев, чтобы решить, хотят ли они погасить обратную ипотеку или разрешить кредитору продать дом для погашения ссуды.

Департамент жилищного строительства и городского развития (HUD) требует от всех потенциальных заемщиков по обратной ипотеке пройти одобренную HUD консультационную сессию.Этот консультационный сеанс, который обычно стоит около 125 долларов, должен длиться не менее 90 минут и должен охватывать все плюсы и минусы получения обратной ипотеки с учетом ваших уникальных финансовых и личных обстоятельств. Он должен объяснить, как обратная ипотека может повлиять на ваше право на участие. для Medicaid и дополнительного социального дохода. Консультант также должен рассказать о различных способах получения выручки.

В соответствии с правилами обратного ипотечного кредитования вы обязаны своевременно уплачивать налоги на недвижимость и страхование домовладельцев, а также содержать дом в хорошем состоянии.И если вы перестанете жить в доме более чем на один год — даже если вы живете в учреждении долгосрочного ухода по медицинским показаниям — вам придется погасить ссуду, что обычно достигается путем продажи дома. .

.

Помимо возможности мошенничества, нацеленного на пожилых людей, обратная ипотека сопряжена с некоторыми законными рисками. Несмотря на недавние реформы, все еще существуют ситуации, когда вдова или вдовец могут потерять дом в случае смерти супруга.

Вовлеченные сборы

Департамент жилищного строительства и городского развития скорректировал размер страховых взносов по обратной ипотеке в октябре 2017 года.Поскольку кредиторы не могут просить домовладельцев или их наследников выплатить, если остаток по ссуде превышает стоимость дома, страховые взносы обеспечивают пул средств, которые кредиторы могут использовать, чтобы они не потеряли деньги, когда это действительно произойдет.

Одно изменение заключалось в увеличении авансовой премии с 0,5% до 2,0% для трех из четырех заемщиков и снижение премии с 2,5% до 2,0% для другого из четырех заемщиков. Первоначальный взнос обычно был привязан к тому, сколько заемщики взяли в первый год, причем домовладельцы брали больше всего — потому что им нужно было погасить существующую ипотеку — платили более высокую ставку. Теперь все заемщики платят одинаковую ставку 2,0%. Авансовый платеж рассчитывается на основе стоимости дома, поэтому на каждые 100 000 долларов оценочной стоимости вы платите 2 000 долларов. Это 6000 долларов на дом за 300000 долларов.

Теперь все заемщики платят одинаковую ставку 2,0%. Авансовый платеж рассчитывается на основе стоимости дома, поэтому на каждые 100 000 долларов оценочной стоимости вы платите 2 000 долларов. Это 6000 долларов на дом за 300000 долларов.

Все заемщики также должны платить ежегодные взносы по ипотечному страхованию в размере 0,5% (ранее 1,25%) от суммы займа. Это изменение экономит заемщикам 750 долларов в год на каждые 100 000 долларов в долг и помогает компенсировать более высокий авансовый платеж. Это также означает, что долг заемщика растет медленнее, сохраняя со временем большую часть собственного капитала домовладельца, обеспечивая источник средств в более позднем возрасте или увеличивая возможность передачи дома наследникам.Взаимодействие с другими людьми

Обратные ипотечные кредиторы

Чтобы получить обратную ипотеку, вы не можете просто обратиться к любому кредитору. Обратная ипотека — это особый продукт, и только некоторые кредиторы предлагают их. Некоторые из крупнейших компаний в сфере обратного ипотечного кредитования включают American Advisors Group, One Reverse Mortgage и Liberty Home Equity Solutions.

Некоторые из крупнейших компаний в сфере обратного ипотечного кредитования включают American Advisors Group, One Reverse Mortgage и Liberty Home Equity Solutions.

Рекомендуется подать заявку на обратную ипотеку в нескольких компаниях, чтобы узнать, у какой из них самые низкие ставки и комиссии. Несмотря на то, что обратная ипотека регулируется на федеральном уровне, по-прежнему существует свобода действий в том, что может взимать каждый кредитор.

Процентные ставки

Только единовременная обратная ипотека, которая дает вам всю выручку сразу после закрытия вашего кредита, имеет фиксированную процентную ставку. Остальные пять вариантов имеют регулируемые процентные ставки, что имеет смысл, поскольку вы берете деньги в долг на многие годы, а не все сразу, а процентные ставки постоянно меняются. Обратная ипотека с переменной ставкой привязана к лондонской межбанковской ставке предложения (LIBOR).

В дополнение к одной из базовых ставок кредитор добавляет маржу от одного до трех процентных пунктов. Таким образом, если LIBOR составляет 2,5%, а маржа кредитора составляет 2%, ваша процентная ставка по обратной ипотеке составит 4,5%. По состоянию на январь 2020 года маржа кредиторов составляла от 1,5% до 2,5%. Проценты увеличиваются в течение срока действия обратной ипотеки, и ваш кредитный рейтинг не влияет на вашу ставку обратной ипотеки или вашу способность соответствовать требованиям.

Таким образом, если LIBOR составляет 2,5%, а маржа кредитора составляет 2%, ваша процентная ставка по обратной ипотеке составит 4,5%. По состоянию на январь 2020 года маржа кредиторов составляла от 1,5% до 2,5%. Проценты увеличиваются в течение срока действия обратной ипотеки, и ваш кредитный рейтинг не влияет на вашу ставку обратной ипотеки или вашу способность соответствовать требованиям.

Сколько можно взять в долг?

Доходы, которые вы получите от обратной ипотеки, будут зависеть от кредитора и вашего плана платежей. Для HECM сумма, которую вы можете взять в долг, будет зависеть от возраста самого молодого заемщика, процентной ставки по кредиту и меньшего из значений оценочной стоимости вашего дома или максимальной суммы требования FHA, которая составляет 765 600 долларов на январь.1, 2020.

Однако вы не можете взять взаймы 100% стоимости вашего дома или чего-либо еще. Часть вашего собственного капитала должна быть использована для оплаты расходов по кредиту, включая ипотечные премии и проценты. Вот еще несколько вещей, которые вам нужно знать о том, сколько вы можете занять:

Вот еще несколько вещей, которые вам нужно знать о том, сколько вы можете занять:

- Сумма ссуды зависит от возраста самого молодого заемщика или, если заемщик состоит в браке, младшего супруга, даже если младший супруг не является заемщиком. Чем старше самый молодой заемщик, тем выше размер кредита.

- Чем ниже ставка по ипотеке, тем больше вы можете взять в долг.

- Чем выше оценочная стоимость вашей собственности, тем больше вы можете взять в долг.

- Сильная финансовая оценка обратной ипотеки увеличивает выручку, которую вы получите, потому что кредитор не удержит часть из них для уплаты налогов на недвижимость и страхования домовладельцев от вашего имени.

Сумма, которую вы действительно можете взять, зависит от так называемого начального предела основной суммы долга. В январе 2018 года средний начальный лимит основного долга составлял 211 468 долларов, а средняя максимальная сумма требования — 412 038 долларов.Первоначальный лимит основного долга заемщика составляет около 58% от максимальной суммы требования.

В октябре 2017 года правительство снизило начальный лимит основной суммы долга, что усложнило домовладельцам, особенно молодым, получение права на обратную ипотеку. С другой стороны, это изменение помогает заемщикам сохранить большую часть своего капитала. Правительство снизило лимит по той же причине, по которой оно изменило страховые взносы: потому что дефицит фонда ипотечного страхования почти удвоился за последний финансовый год.Это фонд, который платит кредиторам и защищает налогоплательщиков от потерь по ипотеке.

Еще больше усложняет ситуацию то, что вы не можете заимствовать все свои первоначальные основные лимиты в первый год, когда вы выбираете единовременную выплату или кредитную линию. Вместо этого вы можете занять до 60% или более, если вы используете деньги для выплаты форвардной ипотеки. И если вы выберете единовременную выплату, сумма, которую вы получите вперед, — это все, что вы когда-либо получите. Если вы выберете кредитную линию, ваша кредитная линия со временем будет расти, но только в том случае, если на вашей линии есть неиспользованные средства. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Обратная ипотека, ваша супруга и наследники

Оба супруга должны дать согласие на ссуду, но оба не обязательно должны быть заемщиками, и такая договоренность может создать проблемы. Если два супруга живут вместе в доме, но только один из супругов указан в качестве заемщика по обратной ипотеке, другой супруг рискует потерять дом, если заемщик умирает первым. Обратный ипотечный кредит должен быть возвращен в случае смерти заемщика, и обычно он выплачивается путем продажи дома. Если оставшийся в живых супруг хочет сохранить дом, ему или ей придется погасить ссуду другими способами, возможно, путем дорогостоящего рефинансирования.

Только один супруг может быть заемщиком, если только один из супругов имеет право собственности на дом, возможно, потому, что он был унаследован, или потому, что его право собственности возникло до брака. В идеале оба супруга будут обладать титулом, и оба будут заемщиками по обратной ипотеке, чтобы после смерти первого супруга другой продолжал иметь доступ к доходам от обратной ипотеки и мог продолжать жить в доме до самой смерти. Супруг, не получающий заемные средства, может даже потерять дом, если супругу-заемщику придется переехать в учреждение для престарелых или дом престарелых на год или дольше.Взаимодействие с другими людьми

Супруг, не получающий заемные средства, может даже потерять дом, если супругу-заемщику придется переехать в учреждение для престарелых или дом престарелых на год или дольше.Взаимодействие с другими людьми

Как избежать мошенничества с обратной ипотекой

С таким потенциально прибыльным продуктом, как обратная ипотека, и уязвимой группой заемщиков, у которых могут быть когнитивные нарушения или которые отчаянно ищут финансового спасения, мошенничества предостаточно. Недобросовестные продавцы и подрядчики по благоустройству жилья нацелены на пожилых людей, чтобы помочь им получить обратную ипотеку для оплаты ремонта дома — другими словами, чтобы они могли получить деньги. Поставщик или подрядчик может на самом деле выполнить обещанную качественную работу, а может и не выполнить; они могут просто украсть деньги домовладельца.

Родственники, опекуны и финансовые консультанты также воспользовались преимуществами пожилых людей, используя доверенность для отмены ипотеки дома, затем украли выручку или убедив их купить финансовый продукт, такой как аннуитет или страхование всей жизни, которое старший может позволить себе только получение обратной ипотеки. Эта сделка, скорее всего, будет только в интересах так называемого финансового консультанта. Это лишь некоторые из мошенничества с обратной ипотекой, которые могут сбить с толку невольных домовладельцев.Взаимодействие с другими людьми

Эта сделка, скорее всего, будет только в интересах так называемого финансового консультанта. Это лишь некоторые из мошенничества с обратной ипотекой, которые могут сбить с толку невольных домовладельцев.Взаимодействие с другими людьми

Сделайте это, чтобы избежать потери права выкупа

Другая опасность, связанная с обратной ипотекой, — это возможность потери права выкупа. Даже если заемщик не несет ответственности за какие-либо платежи по ипотеке — и, следовательно, не может просрочить их — обратная ипотека требует от заемщика выполнения определенных условий. Несоблюдение этих условий позволяет кредитору лишить права выкупа.